- 1

- 评论

- ♥ 收藏

- A大中小

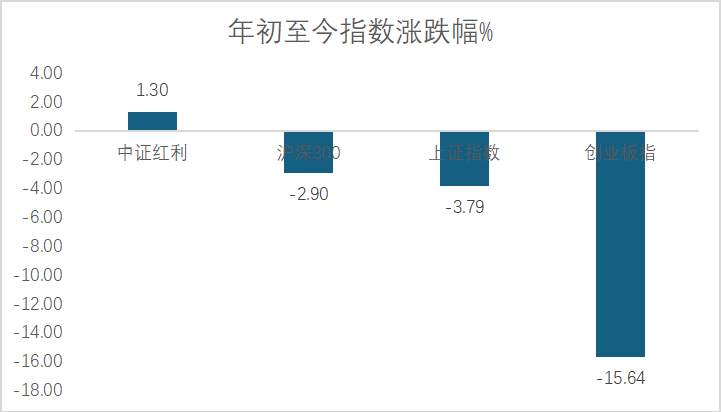

今年以来,A股市场在震荡与反弹中交织前行,红利板块却在震荡的市场中表现出相对较强的韧性,中证红利指数年初至今(2024/8/12)累计收益为1.3%,表现强于沪深300、上证指数,更是大幅跑赢创业板指。

01 红利策略为何今年表现如此优异?

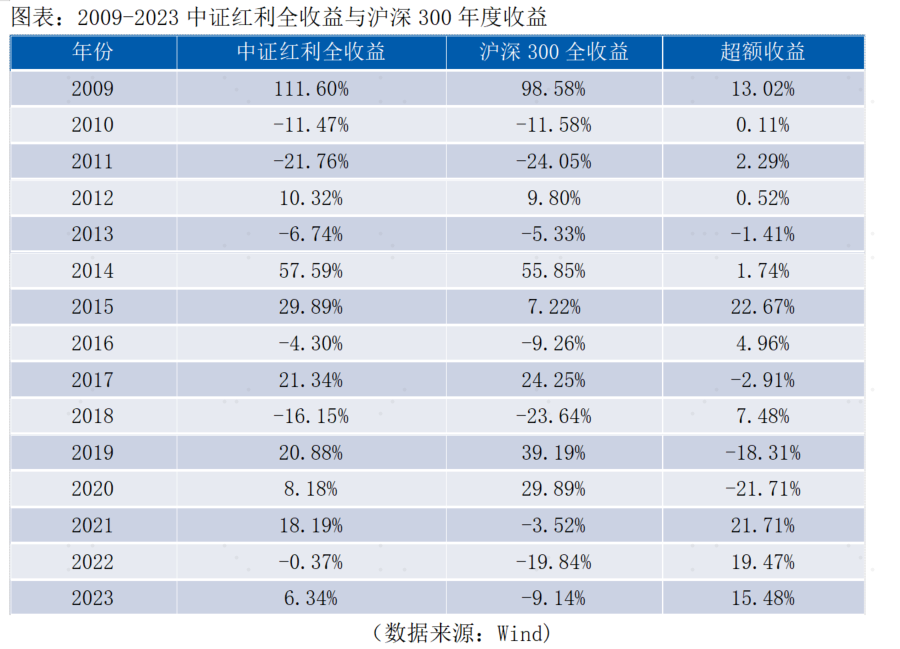

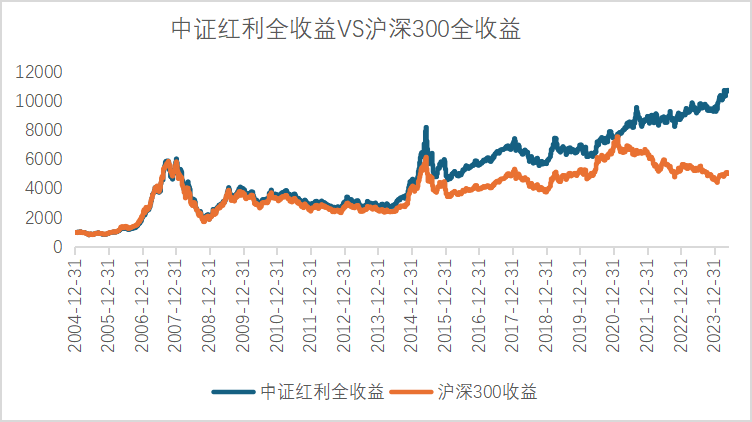

其实,红利策略不只是今年表现优异。在较长的时间维度内,中证红利全收益指数都跑赢了沪深300全收益指数。过去15年,中证红利全收益仅在2013、2017、2019和2020年这四个年份跑输沪深300全收益指数,其他年份均能跑赢。而在近20年时间里,中证红利指数的总收益更是大幅跑赢沪深300全收益。

02 红利策略此前为何是“小透明”?

首先,在过去10年,我国经济增速整体较高,高回报资产较多,风险相对较低的固定收益类产品,以中证全债为代表,过去10年年化收益超5%,相比之下单纯的股息收益显得吸引力不足。其次,权益市场内部,不同阶段也都有成长更快或者更符合时代背景的主线,如2013-2015年的移动互联网,2017年的白马股,2019-2020年的消费医药电子等核心资产,2021年的新能源赛道,这些细分板块在业绩增长叠加估值扩张的戴维斯双击作用下,在短时间内都取得了惊人的涨幅,吸引了全市场多数投资人的关注。相比之下,红利指数表现一直较为平淡,难以吸引到广大投资人的注意。最后,红利指数中大部分公司都属于“传统”成熟行业,有的甚至被认为是“夕阳”行业,部分投资人对这些行业存在一定的偏见,认为成长性不足甚至可能是价值陷阱。在这些因素的共同作用下,红利指数一直默默无闻。

但近两年,市场环境发生了变化。中国经济当前正在经历一些挑战,包括需求端的增长放缓以及部分行业存在的产能过剩问题。而无风险收益率下行拉低了固定收益类产品的收益率,投资人的心理预期收益率也相应出现调整,股息收益的性价比开始显现。同时,此前热门的赛道因为估值水平过高,利润增速下降后,出现了较大幅度的调整。在此背景下,红利类指数的收益相对排在了行业前列,受到了越来越多投资人的关注。

03 回调的红利,是否熄火?

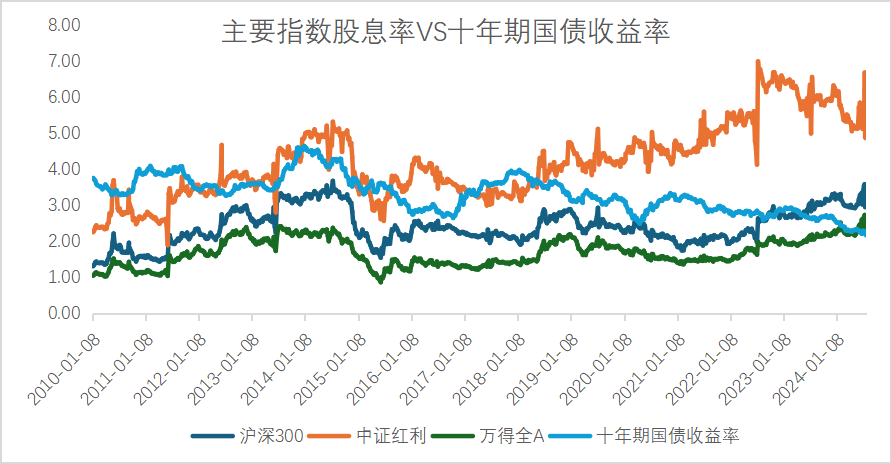

年初以来一路上扬的红利指数,在近两个月出现了回调,那么,红利资产是否已经熄火?红利资产还能延续“红”的本色吗?首先,当前的市场环境并未发生根本性变化,同样的,红利资产的低估值、高股息特征也没有发生根本性变化。其次,当前阶段红利指数仍具有性价比。横向对比中证红利指数、沪深300与10年期国债,可以发现中证红利指数的股息率显著高于沪深300股息率与10年期国债收益率。

因此,红利策略可能仍然是面对当下市场的较优解之一。

而相较于关注股价上涨导致股息率下降,我们更应该关注上市公司利润端变化带来的股息变动。单纯的红利策略追求的是当期的高股息,红利指数的编制核心依据也是股息率的高低。从更为根本的价值投资出发,企业价值是由未来创造现金流折现决定的,投资的收益率由长期分红回报和买入价格共同决定。在价值投资的过程中,我们更关注的是企业创造现金流的持续性或者分红的持续性,这种持续性依赖于公司资产质量,竞争优势或者是护城河,以及买入的价格是否相对合适。

海通红利优选一年持有期混合型集合资产管理计划(A:850688;C:850699)聚焦红利策略,精选盈利能力高、现金流良好、分红稳定或未来分红潜力较高,并且具备长期成长前景的优质投资标的.截至2024年6月30日,海通红利优选A近六个月收益为17.45%,近一年收益率为11.46%,均较大幅跑赢业绩基准。欢迎关注

$海通红利优选一年持有混合A(OTCFUND|850688)$$海通红利优选一年持有混合C(OTCFUND|850699)$$海通智选一年持有期股票A(OTCFUND|850788)$$海通智选一年持有期股票C(OTCFUND|850799)$$海通核心优势一年持有混合A(OTCFUND|850588)$$海通核心优势一年持有混合C(OTCFUND|850599)$

(来源:海通资管的财富号 2024-08-16 14:39) [点击查看原文]