- 10

- 11

- ♥ 收藏

- A大中小

那句话怎么说的,

听妈妈的话,不然会挨揍~

这不,板子下来了。

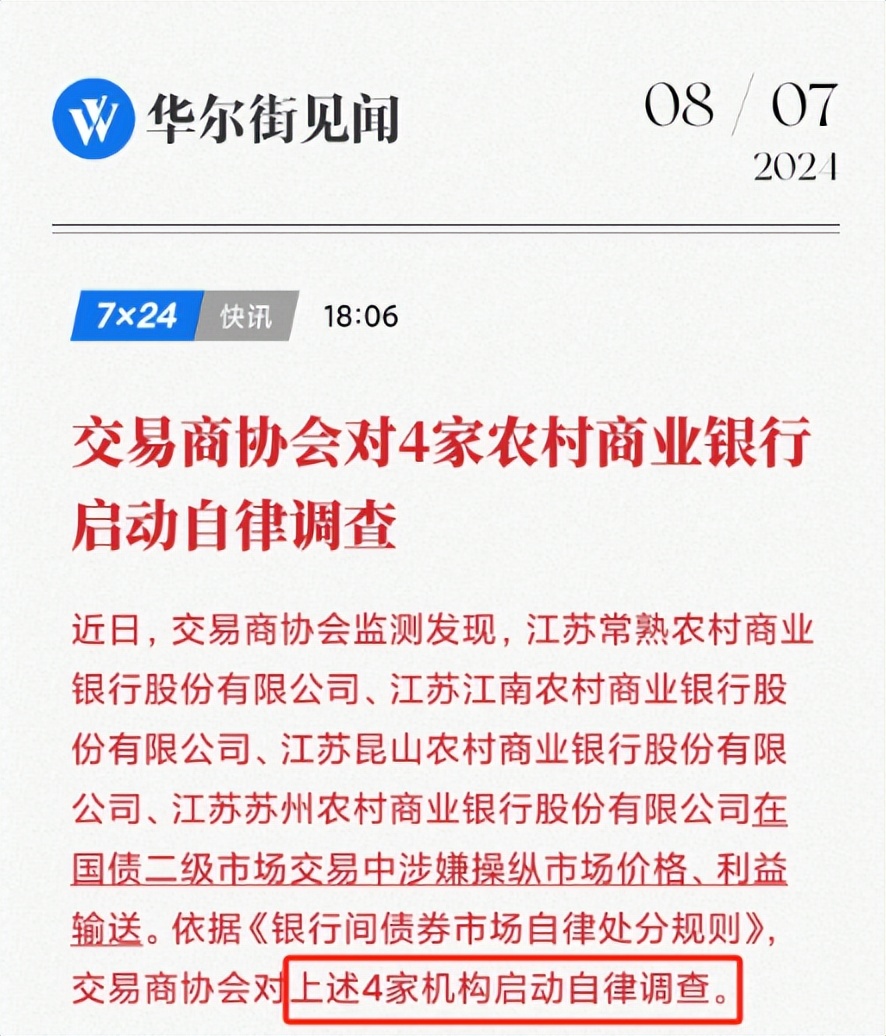

因“在国债二级市场交易中涉嫌操纵价格、利益输送”,交易商协会对4家苏南农商行启动自律调查。

国债期货应声而跌,

30年国债ETF,昨天跌了0.64%,今天又跌了0.21%。

看行情的话,

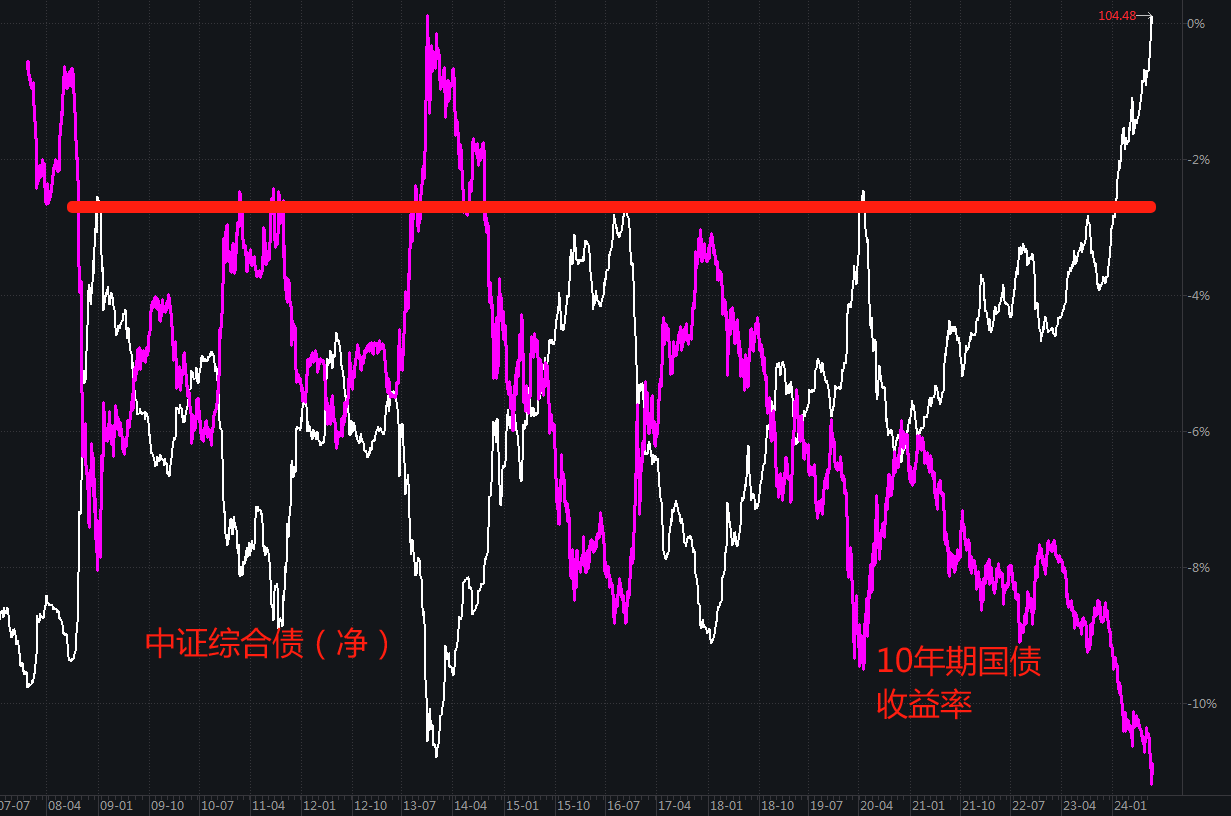

十年期国债收益率在8月5日创了2008年以来的新低,不考虑利息的债券指数则强势突破过去十几年的顶部,也在那一天创了历史新高。

这轮债牛走的又急又猛,之前看空的人,脸被打的哇哇疼,中途跳车的人,恐怕也有不少悔不当初...

01

债牛是怎么起来的?

先复盘下行情,看看这轮债牛是怎么起来的。

从提供资金的一方切入,

这几年有一个大背景:存款利率不断下滑。

银行给不了那么高的利息,怎么办呢?

买理财产品呗~

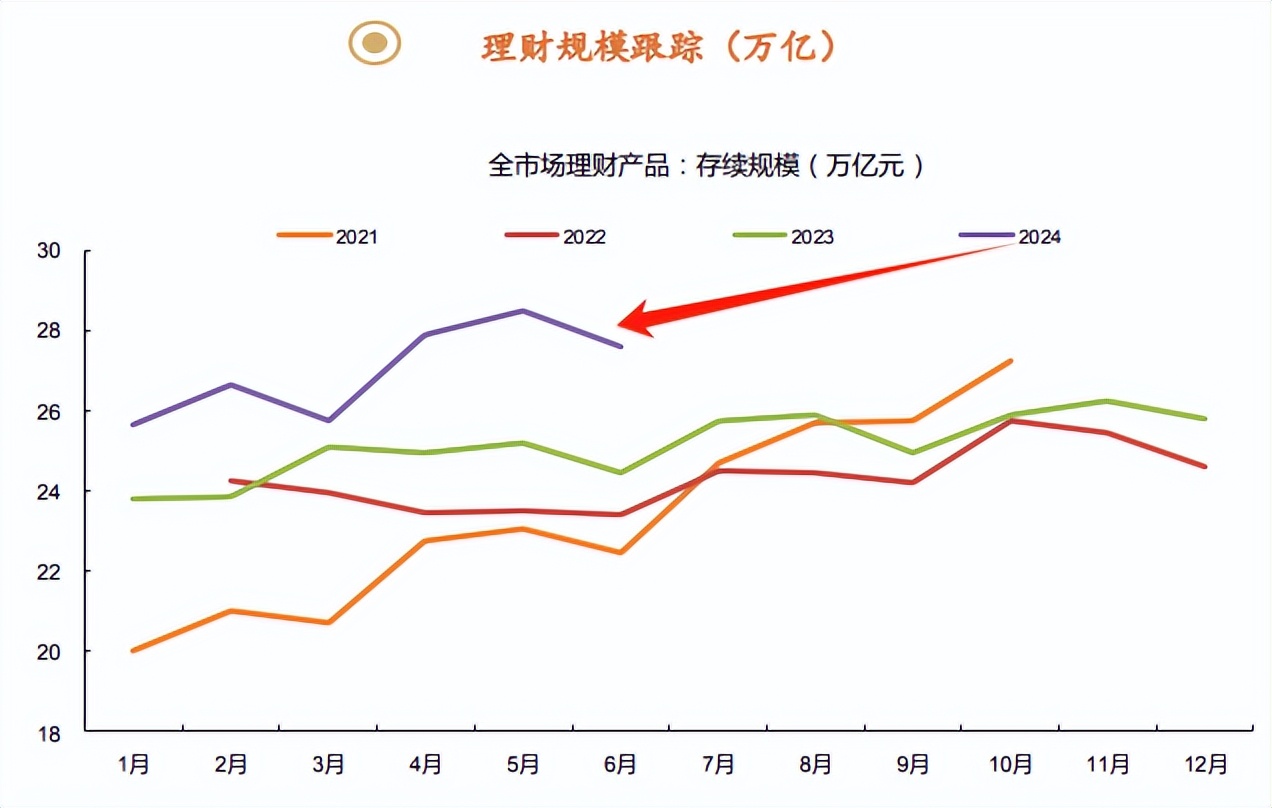

于是我们看到,理财产品的规模一年比一年高,2024年增速还更快了。

最终,这些资金通过各种渠道流向了债市。

还有一个大背景:股市震荡下行,债市长牛。

这又导致,越来越多的基民赎回股票基金,换成了债券基金。

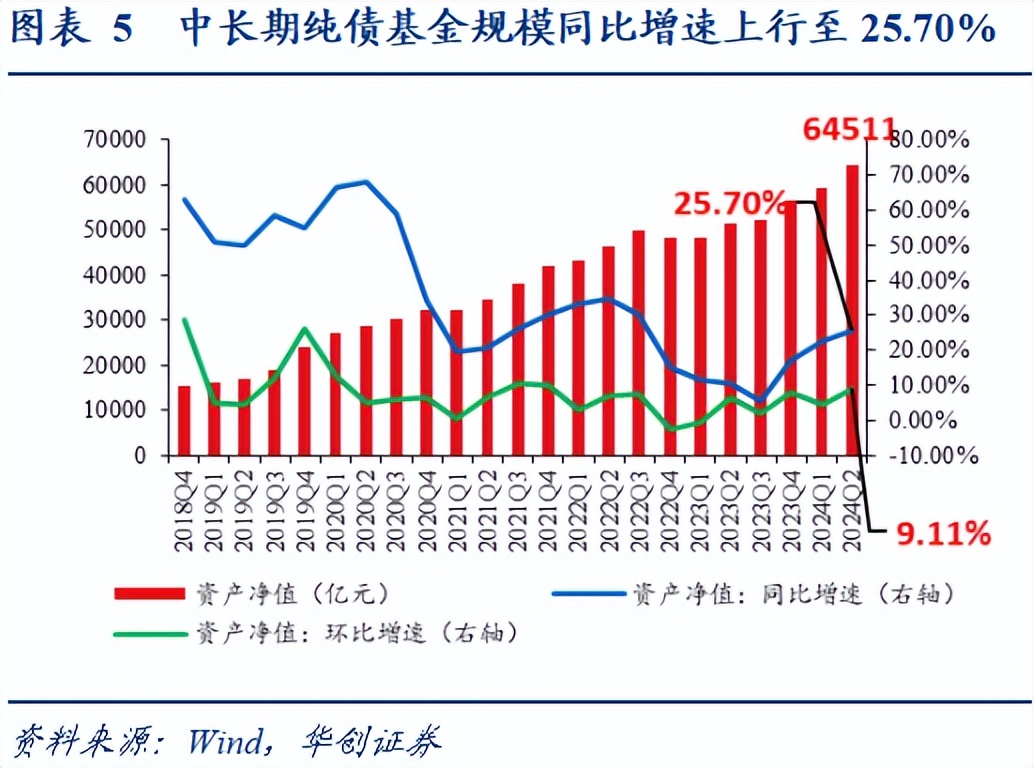

还是看数据,去年3季度后,债基规模增速也明显提升。

泼天的富贵,就这样砸到了债券投资经理头上。

怎么办呢?

一开始是常规操作,信用下沉,买企业债。

但没想到,这富贵太大,优质企业债很快不够买了,收益率刷刷的快速下降,已经和国债不相上下。(债券价格和收益率成反比,投资机构蜂拥买企业债,拉高价的同时,企业债收益率也快速下行)

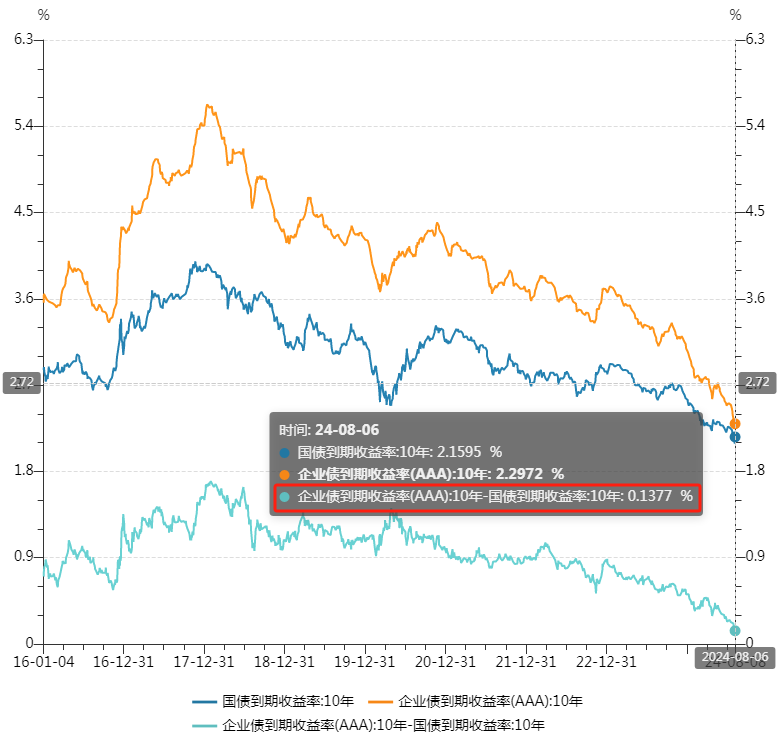

2023年初的时候,“10年期企业债的收益率”要比“10年期国债的收益率”高0.85%。

但现在,只高0.14%。

每年只多0.14%,你是愿意买企业债呢?还是愿意买安全性更高的国债呢?

都知道选国债,投资机构不傻,所以“信用下沉”这条路走不通后,很快就走上了另一条路——拉久期,买更长期的债券,赚更多的收益。

这点也有数据支撑。

2022年2季度到2023年3季度,中长期纯债基金的平均久期在2年上下波动,但2023年4季度后,每个季度都拉高一点。

2023年4季度,平均久期拉高到2.16年。

2024年1季度,平均久期拉高到2.42年。

2024年2季度,平均久期拉高到2.82年。

资金不断涌入,投资机构又不断拉高久期,长期国债就这么越来越牛,“30年国债ETF”还火出了圈~

可能说的有些夸张,也有些地方不准确。

但以上大概是债券市场过去一年多发生的事情。

存款利率不断下行,居民储蓄向理财产品搬家。

股市震荡下行,债市长牛,资产荒的背景下,又推动了大量资金涌向债市。

面对泼天的富贵,机构一开始还很淡定,信用下沉,买企业债。

但很快就发现不对劲,钱太多了,优质企业债都不够买了,收益率竟然跌到和国债接近,彻底失去了性价比。

然后,被迫走上了“拉久期”的路,买更长期的债券,赚更多的收益。

这又造成长期国债的收益率快速下行,一方面增加了市场过于拥挤的风险,一方面代表对长期经济过度悲观。

这算咋回事?皮球最终踢到了央妈那里。

面对压力,央妈一开始还比较温和,喊话市场而已。

但没想到,这帮熊孩子,根本就不听话,还越闹越出格。

于是,就出现了文章开头的那一幕,先揍一顿再说...

机构里有人没把咱央妈放在眼里,

但也有不少人还保持了一份清醒,拉高久期的同时,也在不断降低杠杆。

原因嘛,大概率是怕杠杆牛后的一地鸡毛,为这份清醒点赞~

02

未来何去何从?

从刚才的简化分析中可以看出,

这个市场有3个玩家:

1)增量资金,主要来自居民储蓄向理财产品搬家、基民赎回股票基金换债券基金,也还有银行、保险等其他资金。

这部分资金的目的很明确:我就是要确定性,要更高收益。

2)央妈。态度也很明确:你们闹的太过了,我都忍不住出手打人了。

3)投资机构。夹在中间两头受气。

从这几个玩家的态度出发,我们也大概能推演下行情演变,

首先,增量资金不会少,在经济基本面好转之前还可能越来越多。

其次,投资机构,面对源源不断的增量资金,不管你愿不愿意,硬着头皮也要买债。

仅剩的空间是和央妈极限博弈,央妈进一步,投资机构退一步;央妈退一步,投资机构再进一步,在默契之下波段。

最后,央妈其实也难,汇率要保,国内经济也不能不呵护,还要防范金融风险(美债暴跌导致硅谷银行破产的事情才发生不久)。

对于利率下行这个大趋势,央妈是认可的,但下行速度的主动权必须掌握在自己手中,没得商量。

另外强调下,

以上推演都是建立在“经济基本面未好转”的基础上。

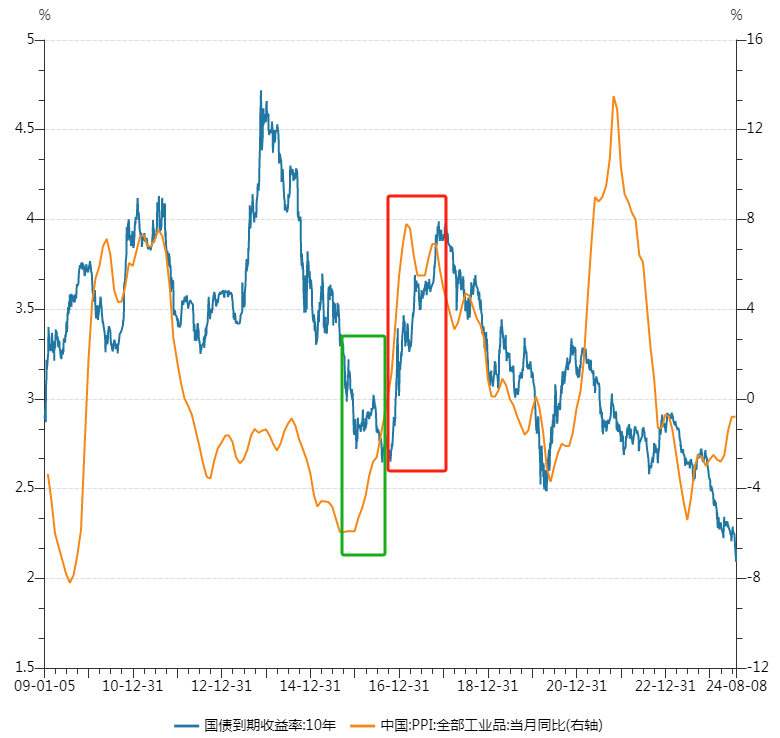

一旦经济基本面好转,比如2016年。

PPI在2016年初就触底反弹了,但直到2016年10月市场才相信经济好转,然后迎来了一波惨烈的债灾,足足跌了一年,30年国债指数最大回撤16.37%。

这一波,PPI在去年6月就触底反弹了,但因为经济基本面未好转,资金也疯狂涌入,债市还越走越牛了...

总结一下,即便短期波动难改长期趋势,但在当下风险收益比没那么高的时候,也不妨额外保持一份清醒~~

免责声明:文章内容仅供参考,不构成投资建议

$鹏华丰禄债券(OTCFUND|003547)$$工银四季LOF(SZ164808)$$招商产业债券C(OTCFUND|001868)$

(来源:懒猫的丰收日的财富号 2024-08-09 17:47) [点击查看原文]