- 4

- 评论

- ♥ 收藏

- A大中小

今年以来,纯债基金靠着亮眼成绩在一众基金中脱颖而出,热度居高不下。不过在投资时,就有小伙伴犯了难:又有短债基金,又有中长债基金,两者有什么区别?究竟该怎么投?

本期,我们就来聊一聊这对债性纯正的CP——短债基金和中长债基金~

短债基金、中长债基金有何区别?

首先,短债基金和中长债基金都属于纯债基金,一个“纯”字,大家就很清楚它们的特点了,即基金资产100%投资于债券,不投资股票、权证等权益类资产,也不投资可转债、可交债等,因此可能比较适合担心股市波动、风险偏好较低的投资者。

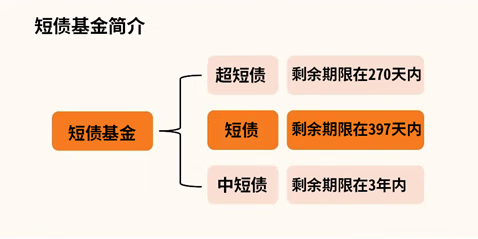

两者的区别其实已经体现在名称上了,“短”和“中长”是按基金所投资的债券剩余期限长短来划分。具体来看,通常短债基金要求所投资的债券资产剩余期限不超过3年,内部还可进一步细分,包括超短债(投资债券剩余期限不超过270天)、短债(投资债券剩余期限不超过397天(含))、中短债(投资债券剩余期限不超过3年)。

(以上图表仅供参考示意,不构成任何投资建议)

中长债基金则没有明确的限制,既可以投资短期债券,也可投资剩余期限超过3年的长期债券,可选择范围更广。所以,大家不要误认为中长债基金只能投资剩余期限长的债券,其实它也囊括了短债基金的投资范围。

进一步看,正是因为投资范围的不同,也造就了两者风险收益特征的差异。一般而言,投资债券的剩余期限越长,违约风险更大,对利率波动更为敏感,因此风险也相对较高,当然也更有机会博取较高收益。

举个例子,某公司同时发行两张债券,一张约定半年后还本付息,一张约定3年后还本付息。对于债券购买者而言,等待的时间越长,不确定性就越高,比如存在等待期间市场利率的变动会影响债券价格,甚至公司还可能因经营不善而无力偿还的风险等。

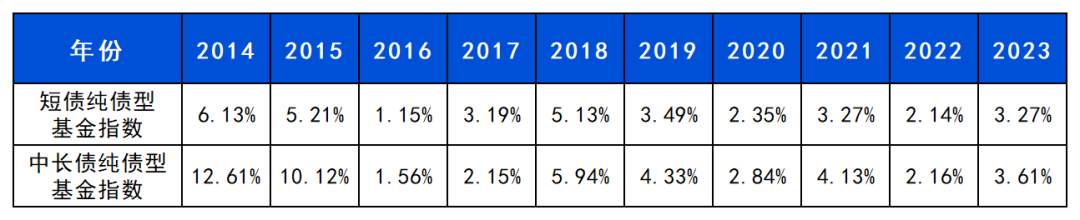

因此,短债基金的风险和收益一般要小于中长期纯债基金。据wind数据统计,过去10年间,长期纯债型基金指数的年度收益率在多数时期都要优于短债纯债型基金指数。但细心的小伙伴有注意到,在部分债熊、震荡的年份,短债基金的收益也是可以接近甚至领先于中长债基金的。

短债&中长期纯债型基金指数年涨跌幅

(风险提示:指数过往表现不代表未来,存在收益波动风险,甚至可能产生亏损,投资须谨慎。)

短债基金、中长债基金怎么选?

了解了两者间的区别后,那么究竟该怎么选呢?我们为大家总结了以下三点小窍门:

一看风险收益预期。前面我们提到,因为所投债券剩余期限的区别,中长债基金的风险(如波动率、最大回撤等)和收益率大概率高于短债基金。因此,要结合自己的风险偏好和收益预期目标综合考虑,如果能接受一定的波动,并希望能够获取更高的收益率,可考虑中长债基金;但如果更看重业绩的平稳性,短债基金可能会更适合一些。

二看预计持有时间。如果投资期限较长,比如计划持有1年以上,则可考虑中长债基金,争取通过拉长时间来抚平波动,并博取更高的收益;如果是短期投资,优先考虑短债基金为宜。

三看债市走势。相较于短债,中长债的剩余期限更久,对利率的变动也更为敏感。因此,当利率下行时(债市走牛),中长债基金的涨幅大概率要高于短债基金;当利率上行时(债市走熊),中长债基金的回调幅度也往往更大。那么,问题来了——如何判断债市利率是上行还是下行?其实,我们可以将10年期国债收益率(一般视为无风险收益率)作为投资之锚。当10年期国债收益率处于高位时,未来具有较大的下行空间,可考虑中长债基金;当其处于低位时,说明未来向上的概率更大,这时候短债基金可能是更好的选择。

总的来说,短债基金和中长债基金的主要区别在于所投债券的剩余期限长短,后者因所投债券剩余期限更长,风险和收益水平也相对更高。在对比选择时,可依据自身风险收益预期、投资期限以及债市走势进行综合判断,选出更适合自己的那一款。下一期,我们将继续了解固收类基金中的一级债基、二级债基和偏债混合基金,敬请期待。

想要了解更多固收投资知识,欢迎持续关注“固若长城”陪伴系列,我们下期再会!

$长城久稳债券A(OTCFUND|003290)$$长城久稳债券C(OTCFUND|012566)$

$长城鑫利30天滚动持有中短债A(OTCFUND|015991)$$长城鑫利30天滚动持有中短债C(OTCFUND|015992)$

$长城中债5-10年国开债指数A(OTCFUND|010603)$$长城中债5-10年国开债指数C(OTCFUND|010604)$

(来源:长城基金的财富号 2024-08-06 11:23) [点击查看原文]