- 1

- 1

- ♥ 收藏

- A大中小

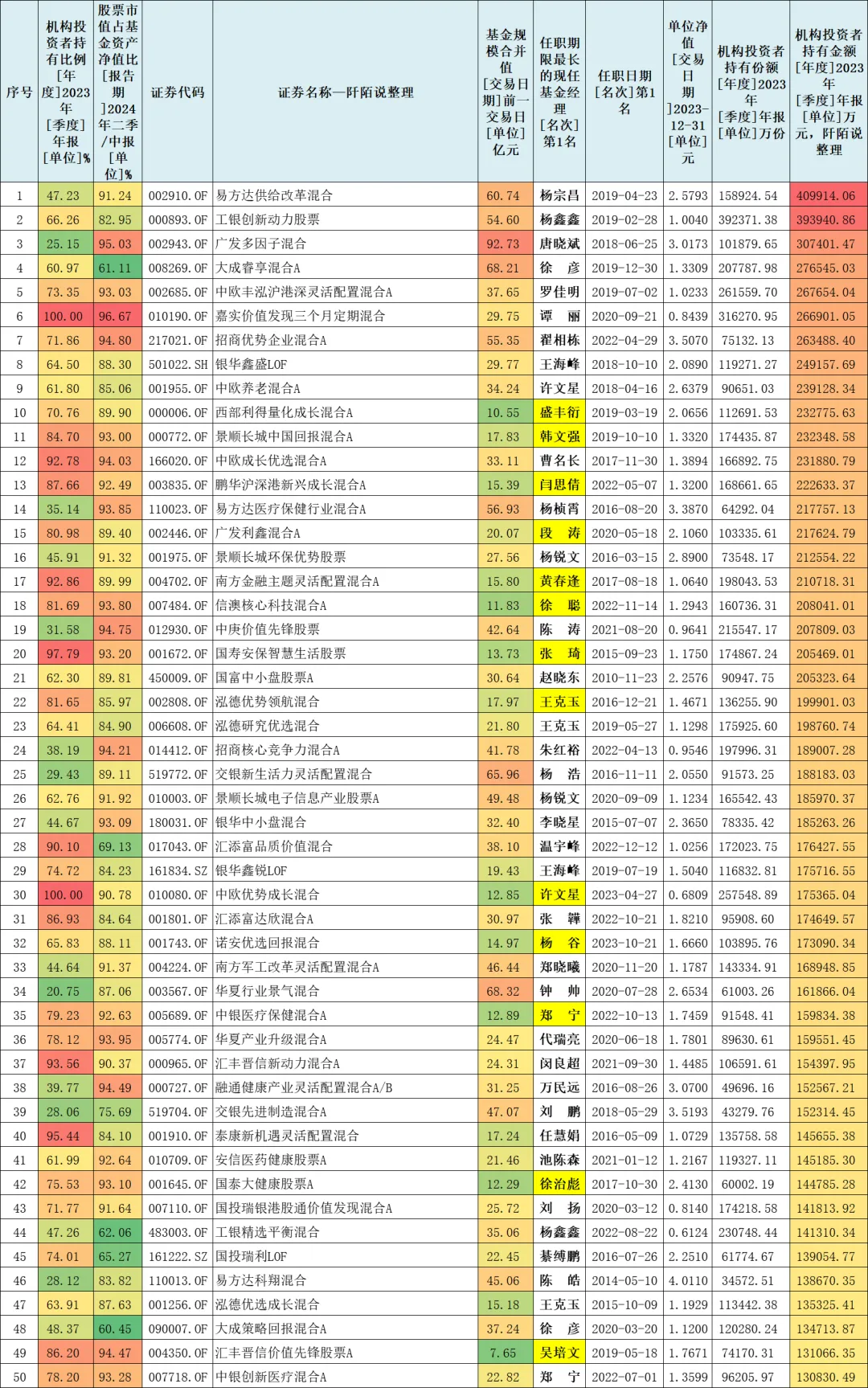

如果要求基金规模合并值大于1亿元,基金类型是偏股混合型、普通股票型、灵活配置型三种,2024Q2股票占比大于60%,二季度末前十大重仓股分别被多少基金持有数累加,剔除持有数量累加为0的基金,剩下2854只基金。

前十大重仓股分别被多少基金持有数累加,最高的是8605只,最低的是18只,本文研究一下持有累加数量小于2000只的基金,基本都是“不抱团”的基金经理,2854只基金剩下1028只。

如果要求基金经理上任时间在2024年以前,不含2024年,剩下984只基金。

一、机构持有较多的“不抱团”基金

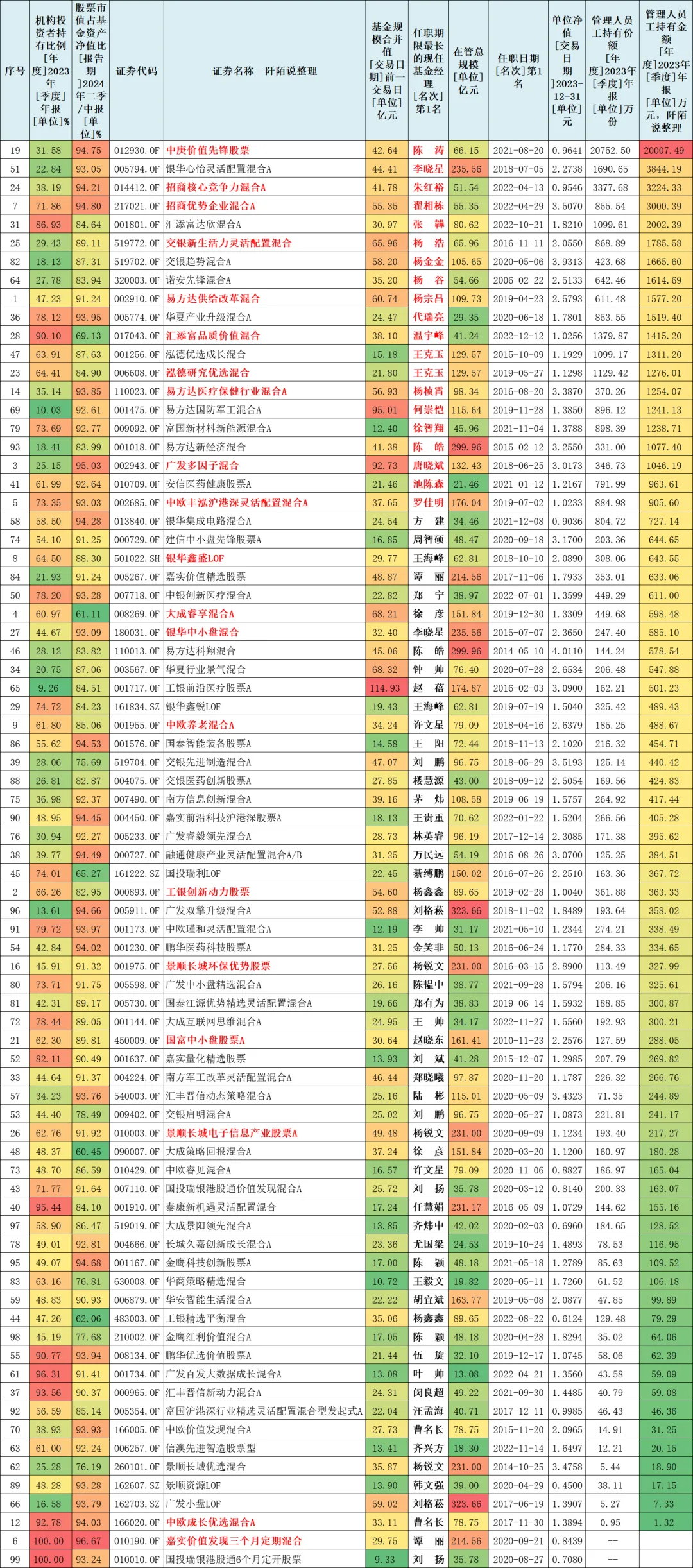

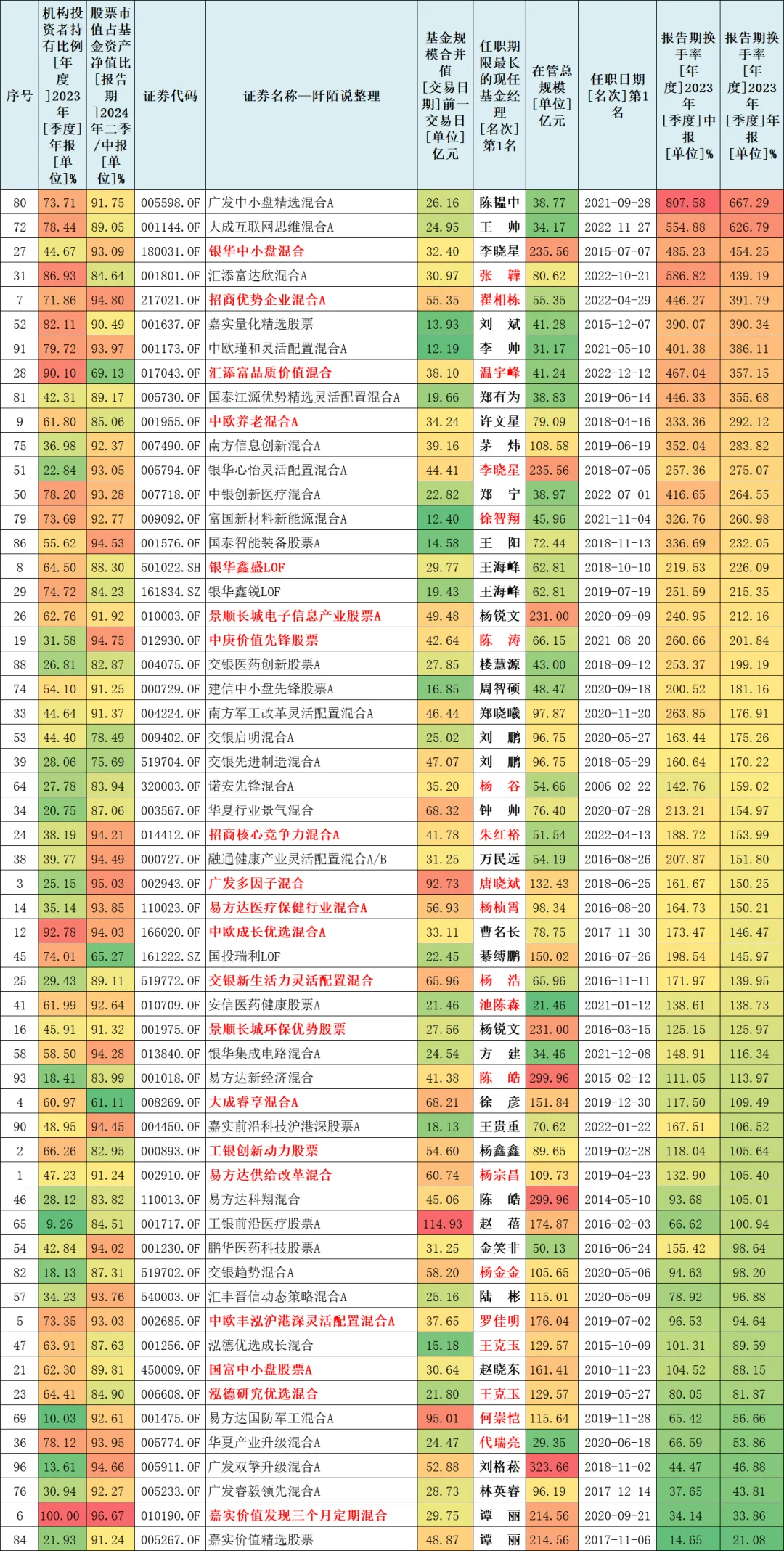

94只基金,截至2023年12月31日,取机构持有金额前100名展示如下。

数据来源:东财Choice数据,截至2024年6月30日

第六列数据是2024Q2最新规模合并值,我发现榜单底部的嘉实优势成长混合A目前规模是6.83亿元,去年年末机构持有就达到了8.35亿元,说明今年上半年机构是撤离的——我将此类基金的基金经理名字标了黄色底纹,合计有23只。

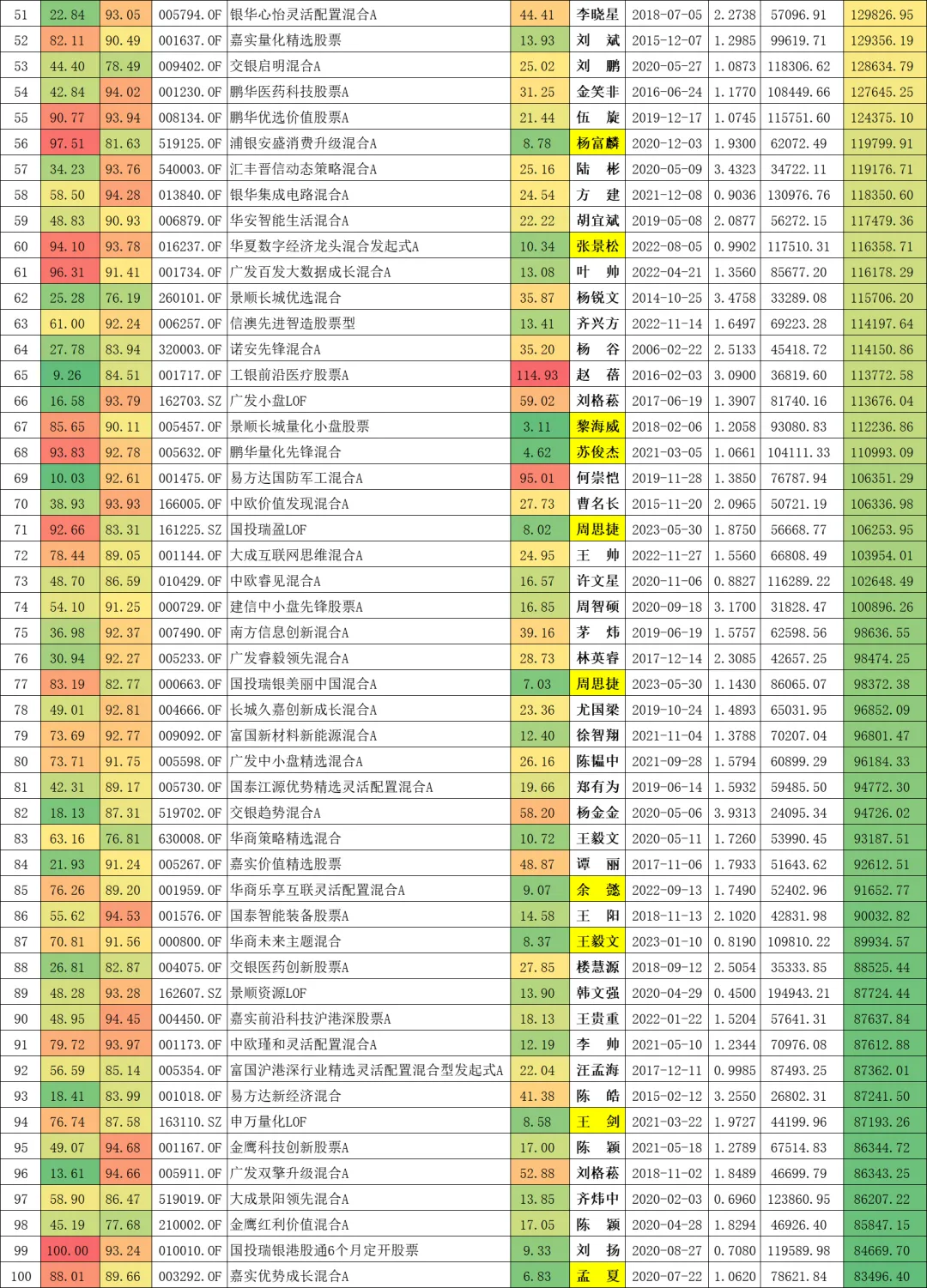

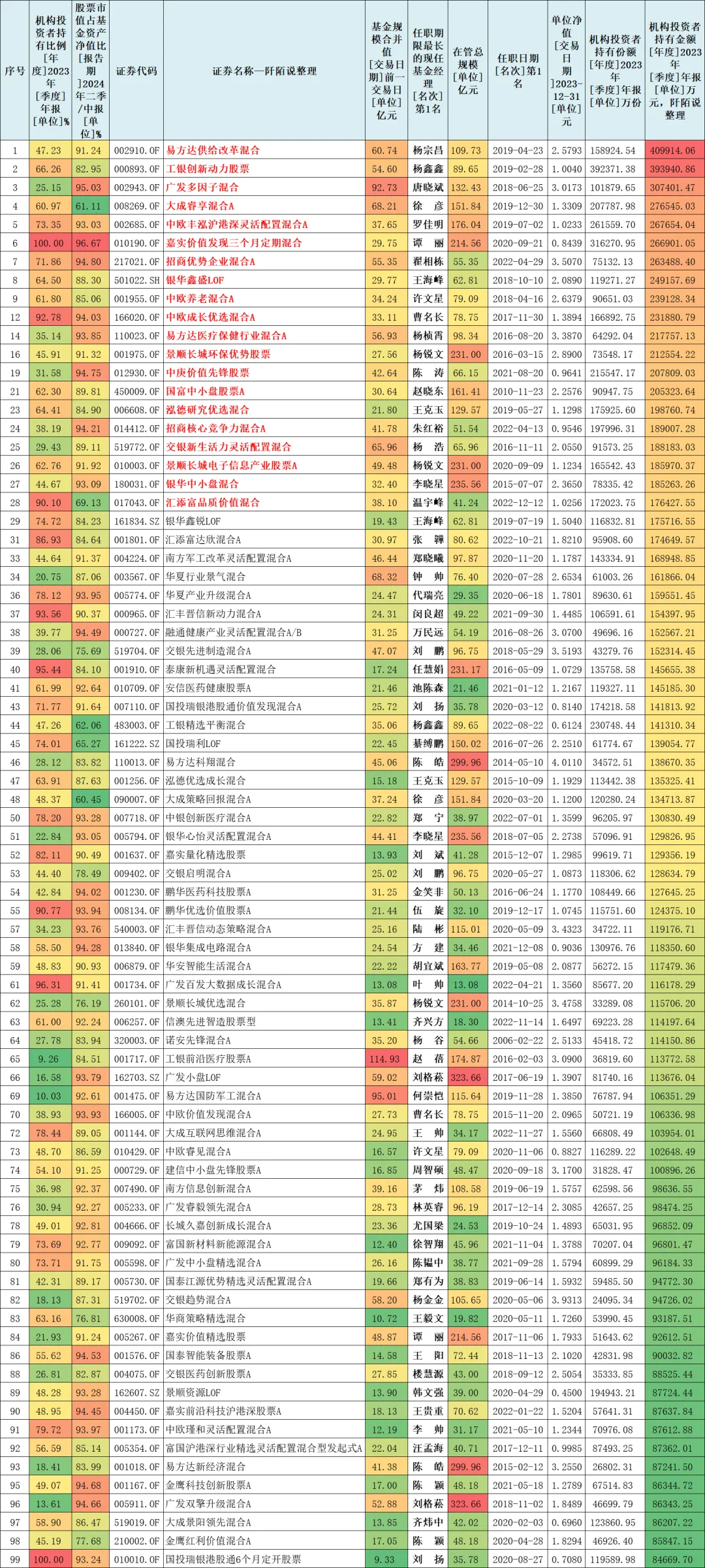

剔除这23只基金,剩下77只,依然按照机构持有金额由高到低排序如下,被机构认可的“不抱团”基金经理有杨宗昌、杨鑫鑫、唐晓斌、徐彦、罗佳明、谭丽等等,前20名基金名称被我标红了。

数据来源:东财Choice数据,截至2024年6月30日

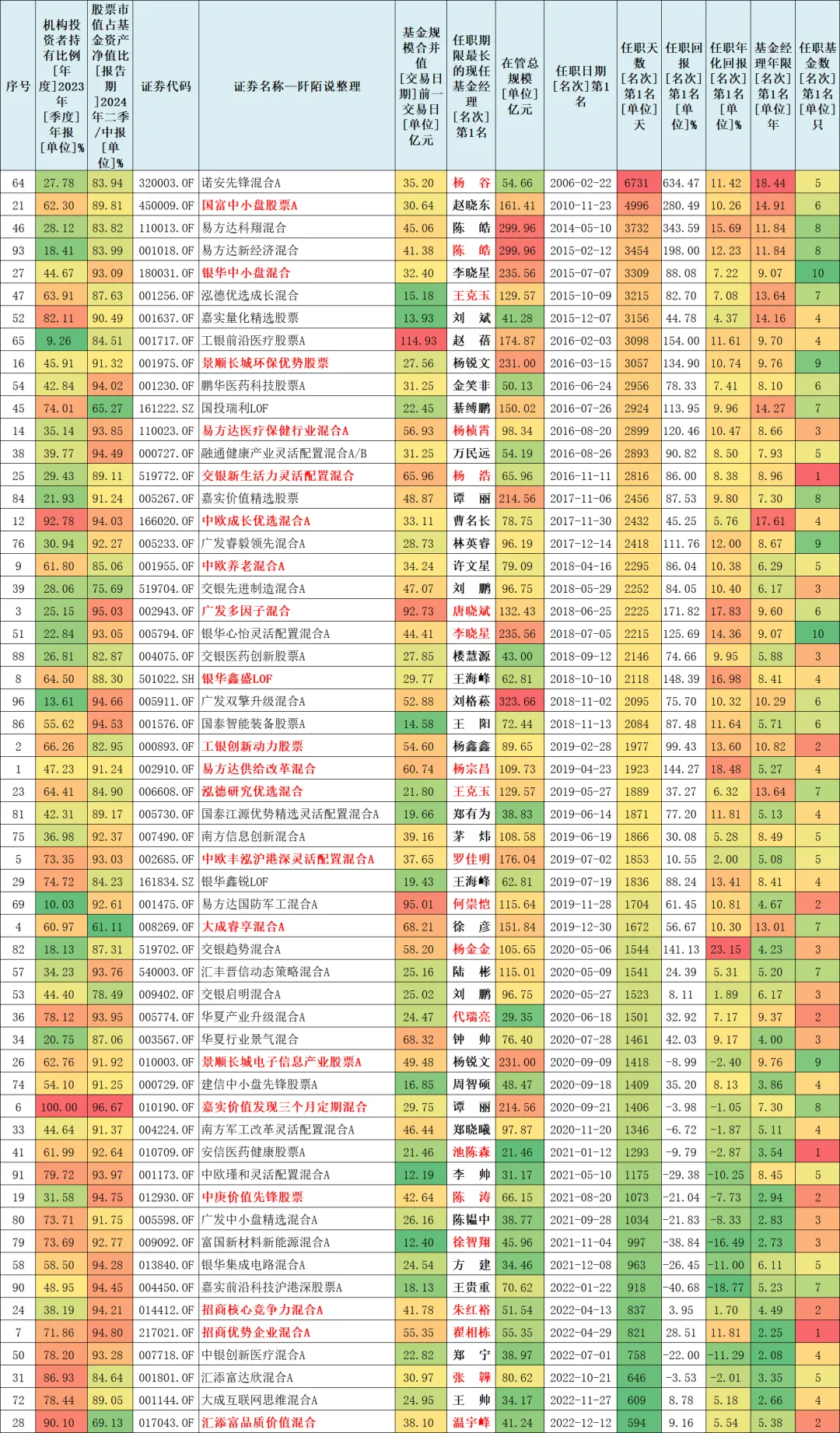

二、内部员工持有较多的“不抱团”基金

77只基金按照内部员工持有金额由高到低排序如下。被内部员工认可的“不抱团”基金经理有陈涛、李晓星、朱红裕、翟相栋等等,前20名基金经理名字被我标红了。

数据来源:东财Choice数据,截至2024年6月30日

剔除内部员工持有不足200万元的基金,机构持有前20名除外,得56只基金,下面看看他们的行业配置和换手率等指标。

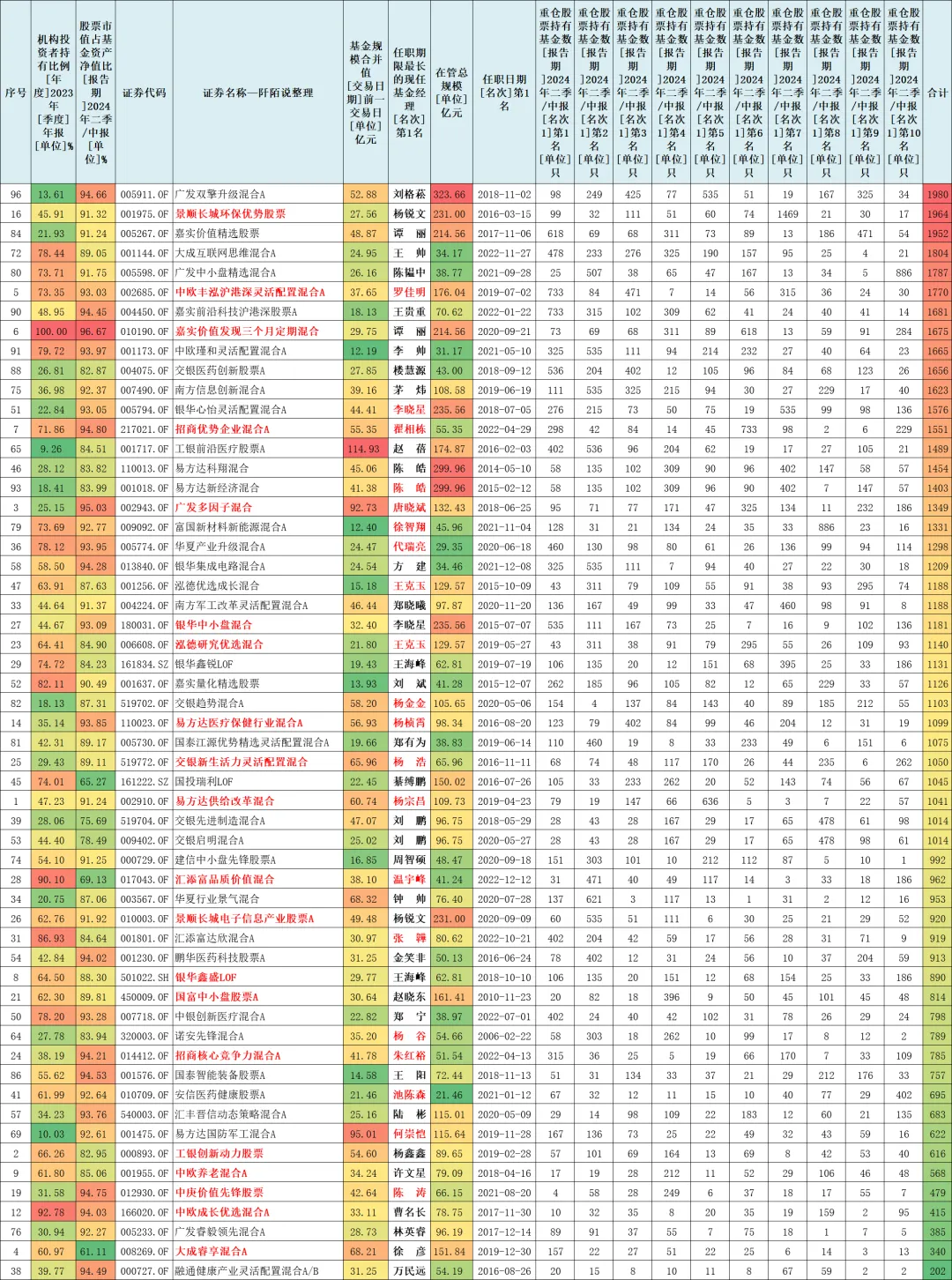

三、基金经理任职以来回报

56只基金按照基金经理上任时间由长到短展示如下,还展示了基金经理的任职以来的回报、年化回报、基金经理年限、在管基金数量等信息。杨谷上任时间最长,2006年就上任了。上任时间较长的还有赵晓东、陈皓、李晓星、王克玉等等。

数据来源:东财Choice数据,截至2024年7月26日,历史业绩不预示未来走势

四、特别“不抱团”有谁?

56只基金按照2024Q2重仓股票持有基金数累加由高到低排序如下,榜单底部的基金经理是非常非常“不抱团”的基金经理,有万民远、徐彦、林英睿、曹名长、陈涛等。

数据来源:东财Choice数据,截至2024年6月30日

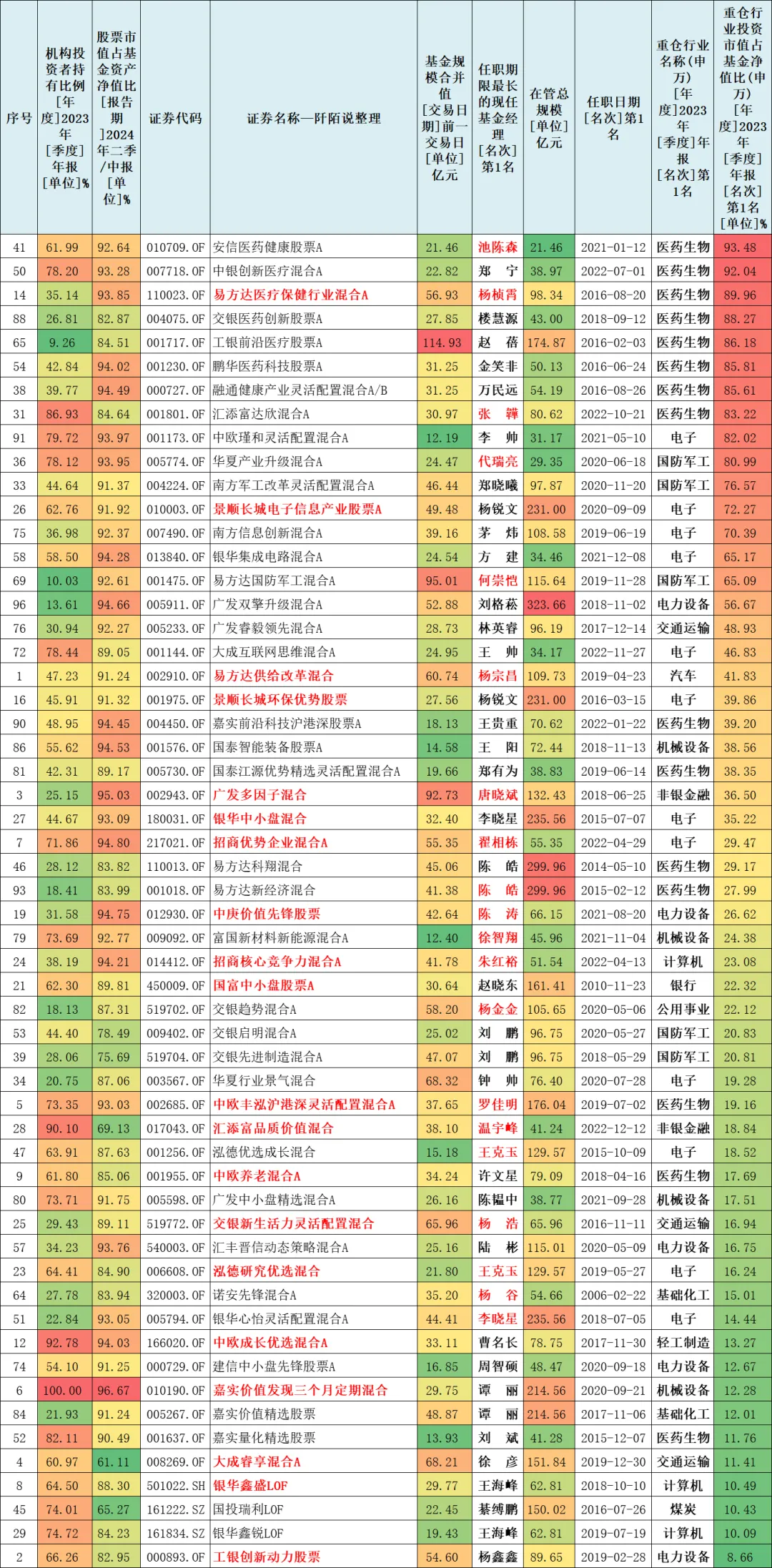

五、谁行业配置更“均衡”

56只基金按照2023Q4第一重仓行业权重由高到低排序如下,榜单靠前的基金是行业主题基金,榜单底部的基金行业配置相对更均衡。安信医药健康股票A、中银创新医疗混合A、易方达医疗保健行业混合A等都是医药行业主题基金。

数据来源:东财Choice数据,截至2024年6月30日

杨鑫鑫、王海峰、綦缚鹏、徐彦、刘斌、谭丽等行业配置相对是比较均衡的。

六、基金经理换手率如何

56只基金展示2023H1、2023H2换手率数据如下,并按照2023H2换手率由高到低排,榜单靠前的基金经理操作相对积极,榜单底部的基金经理操作相对较为“佛系”。

数据来源:东财Choice数据,截至2024年6月30日

接下来挑选几位基金经理,看看他们2024年二季报披露的操作动作和思路。#基金投资指南#

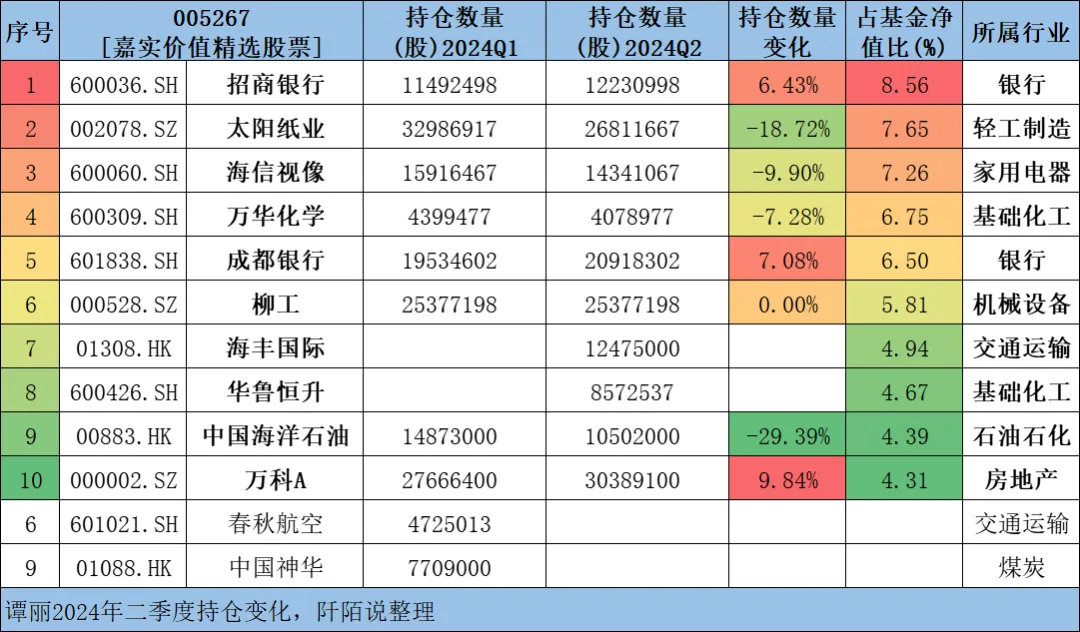

七、嘉实基金谭丽

根据最新披露的二季报数据,整理其在管的嘉实价值精选股票持仓变化如下。前十大重仓股集中度为60.84%。$嘉实价值精选股票(OTCFUND|005267)$

数据来源:东财Choice数据,截至2024年6月30日,重仓股展示不构成投资建议

在2024年二季报中,基金经理谭丽说,

“国内经济面临总需求不足的问题,亮点较少,二季度外需优于内需的经济格局延续,政策方面对地产虽然有所发力,但地产行业趋势下行的时间过久,地产成交和投资持续低迷,需要很长时间去消化购房者的悲观预期,从而稳定总需求,支持经济触底回升。

在1季度市场有所企稳的情况下,2季度受制于经济的疲弱,市场重新陷入低迷,投资人的信心非常低迷,缺乏增量资金,存量博弈的特征非常明显,红利资产以其较低的估值和较高的股息成为战略防御的重点。

我们仍然对权益市场的收益率空间持乐观态度,整体仓位仍然保持较高,核心原因是市场的经济基本面和估值水平都比较低,市场下行的风险较小,上行的时点和幅度取决于后续经济发展态势。

在2季度操作方面,我们适度减持了部分红利类的资产,主要是上游资源类资产,也是过去两年涨幅最高的资产,我们认为该类资产经过持续几年的上涨后,估值已经趋于合理,继续上涨需要对商品价格有较强的假设,从投资性价比角度,吸引力已经有所下降。

我们认为大量稳健成长类公司的股价已经打入了较多悲观的预期,所以我们更加积极寻找有机会的底部资产。这类资产的盈利增长和经济的景气周期以及公司自身的经营周期都非常相关,市场在悲观的情绪下对盈利增长非常怀疑,对优秀企业的竞争力不再信任,这种谨慎定价下使得这类资产的ROE和PB(或者 PE)非常匹配,呈现出较高的ROE,同时较低的PB水平,我们买入并等待该类公司业绩增长兑现带来股价的重估。”

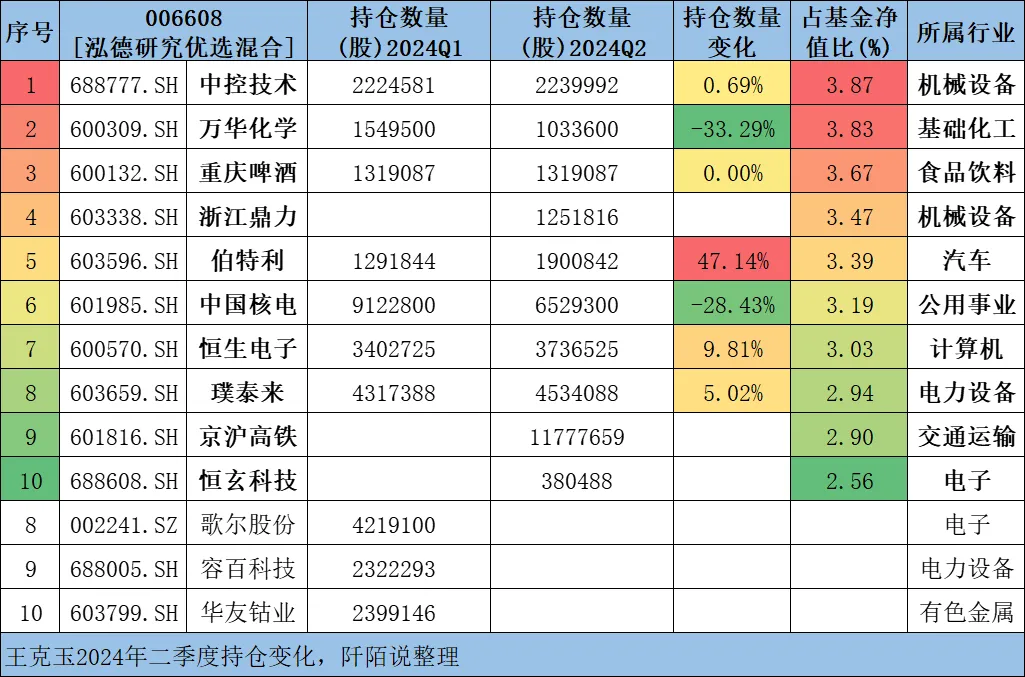

八、泓德基金王克玉

根据最新披露的二季报数据,整理其在管的泓德研究优选混合持仓变化如下。前十大重仓股集中度为32.85%,相对是比较分散的。$泓德研究优选混合(OTCFUND|006608)$

数据来源:东财Choice数据,截至2024年6月30日,重仓股展示不构成投资建议

在2024年二季报中,基金经理王克玉说,

“总结看市场在上半年整体走势偏弱,影响因素主要是经济基本面和流动性缺失。二季度市场延续了一季度的行业表现,上涨机会主要是集中在煤炭、银行、公用事业等传统的低估值、高分红行业中,除此以外的行业大都下跌,跌幅居前的包括房地产、消费,以及计算机、传媒和电力设备等。

组合净值在二季度延续了一季度的弱势表现,受到了行业和市场风格的双重影响。尽管组合在过去一个阶段也增持了交运、电力等大盘价值股,但是持有比例较低,无法抵御市场的流动性冲击下中小盘成长股的大幅下跌对净值的负面影响。

目前A股的整体估值水平保持在非常有吸引力的状况已经持续了一段时间,但是出口与内需、国际与国内等多方面的分化以及整体稳健的经济政策,促成了不同行业、不同规模的企业间的巨大分化。

随着海外出口型企业的压力逐渐显现,叠加国内房地产相关政策大幅度调整之后开始逐渐显现效果,下半年更关注反转型的投资机会。对上市公司而言经历过一次激烈的压力测试之后企业的综合能力和竞争环境改善明显,盈利能力的恢复和提高值得重点跟踪。

未来一个阶段组合的主要投资方向一方面会保持在TMT领域的投资,也会不断拓展消费类的投资布局。过去一个阶段电子终端销售在新产品推出叠加换机周期的拉动下实现了很好的销售情况,产品能力的提升也将持续提升其竞争力和盈利水平。

目前国内内需消费品公司在需求端价格压力和渠道压力之下已经大多数下跌到极低估值状况,对于投资者而言这是难得的一次机遇,特别是中低端的消费品需求将长期存在且增长,市场格局相比较三年前有了显著改善的情况下,预计估值和盈利同向提升将给组合带来很好的收益。”

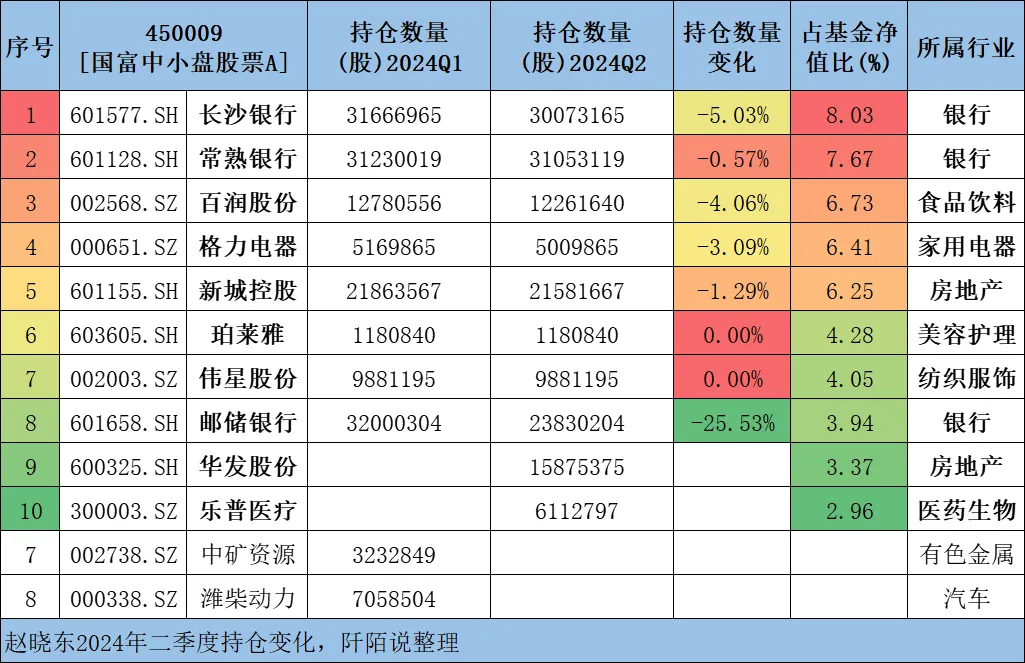

九、国富赵晓东

根据最新披露的二季报数据,整理其在管的国富中小盘股票A持仓变化如下。前十大重仓股集中度为53.69%。$国富中小盘股票A(OTCFUND|450009)$

数据来源:东财Choice数据,截至2024年6月30日,重仓股展示不构成投资建议

在2024年二季报中,基金经理赵晓东说,

“2024 年二季度,国内经济走势平稳,总体延续了一季度的增长态势。消费中的旅游等服务业走势强劲,基建投资和生产设备投资稳定增长;地产销售依然比较低迷。

二季度进出口数据继续超预期。从国内资本市场来看,二季度主要指数波动不大,整体市场平稳运行平稳。

高分红板块和人工智能主题走势强劲,延续一季度的风格,其他板块表现平稳。

本组合依然大体保持了一季度以来配置,主要围绕消费和地产复苏,业绩相对稳健增长的公司进行了配置,目前权益部分金融和消费、地产配置相对较高。本组合权益仓位维持在较高水平。 ”

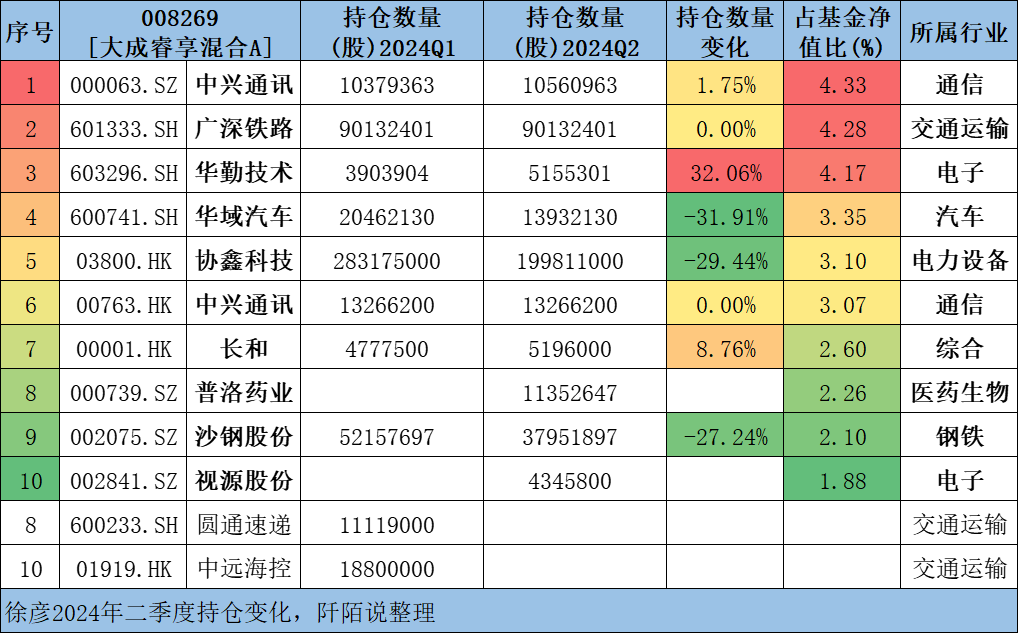

十、大成基金徐彦

根据最新披露的二季报数据,整理其在管的大成睿享混合A持仓变化如下。前十大重仓股集中度为31.14%,相对是比较分散的。

数据来源:东财Choice数据,截至2024年6月30日,重仓股展示不构成投资建议

加仓的有华勤科技、长和、中兴通讯。

在2024年二季报中,基金经理徐彦说,

“在股市里,是一个世界,却又是两个世界。在一个世界里,很容易赚;在一个世界里,很容易亏。在一个世界里,很容易对;在一个世界里,很容易错。在一个世界里,很难懂另一个世界。

在市值大于1000亿的100多家公司里,约80%上涨,中位数涨幅超过10%;在余下的5000多家公司里,约80%下跌,中位数跌幅超过20%。

我是幸运的,在一个世界里亏掉的钱,在另一个世界里赚到了;我也是不幸的,在一个世界里赚到的钱,在另一个世界里亏掉了。两个世界的悲欢并不相通,我只觉得自己吵闹。 ”

徐彦好像在写散文诗。

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

(来源:阡陌说的财富号 2024-07-30 23:06) [点击查看原文]