- 10

- 5

- ♥ 收藏

- A大中小

大家好,我是专注于指数投资的逆向思维。指数筛选系列第二篇,今天来讲讲QDII基金中的小众资产:REITs。

什么是REITs?

REITs,全称:Real Estate Investment Trusts,房地产信托投资基金。简单点说就是投资房地产的基金。

1960年,REITs诞生于美国,至今已经有60多年历史,美国是全球最大的REITs市场,总市值近1.21万亿美元,占全球总规模 71.9%。

中国第一只REITs是2021年5月发行,国内目前的REITs主要是单个项目为主,尚处于发展的初期阶段,所以我们考虑投资的主要是通过QDII基金来投资海外REITs。

REITs模式简单拆解

简单点说就是募集资金让专业的人来管理不动产,然后出租收租金,租金大部分返回给持有人,然后如果不动产涨价了,出售的利润也要大部分返还给持有人,如图:

REITs所投资的不动产类型有哪些:如办公、工业、零售、住宅、分散化、酒店、自储、康养中心、林业、基础设施、数据中心等多种类型。甚至还有赌场,也有REITs。

投资REITs主要赚什么钱?

1、不动产资产本身不生产价值,所以REITs的收益来源就是租金收入和售卖收入,且REITs必须把大部分利润分配给持有人。

2、上述规则是写到合同里的,如:

1)REITs必须分配90%的年度应税收入作为股息给其份额持有人;

2)REITs必须将其资产的75%以上投资于不动产及相关资产;

3)REITs的90%以上的总收入必须是租金或利息收入、出售资产其它源于房地产渠道的收入;

为什么要投资REITs?

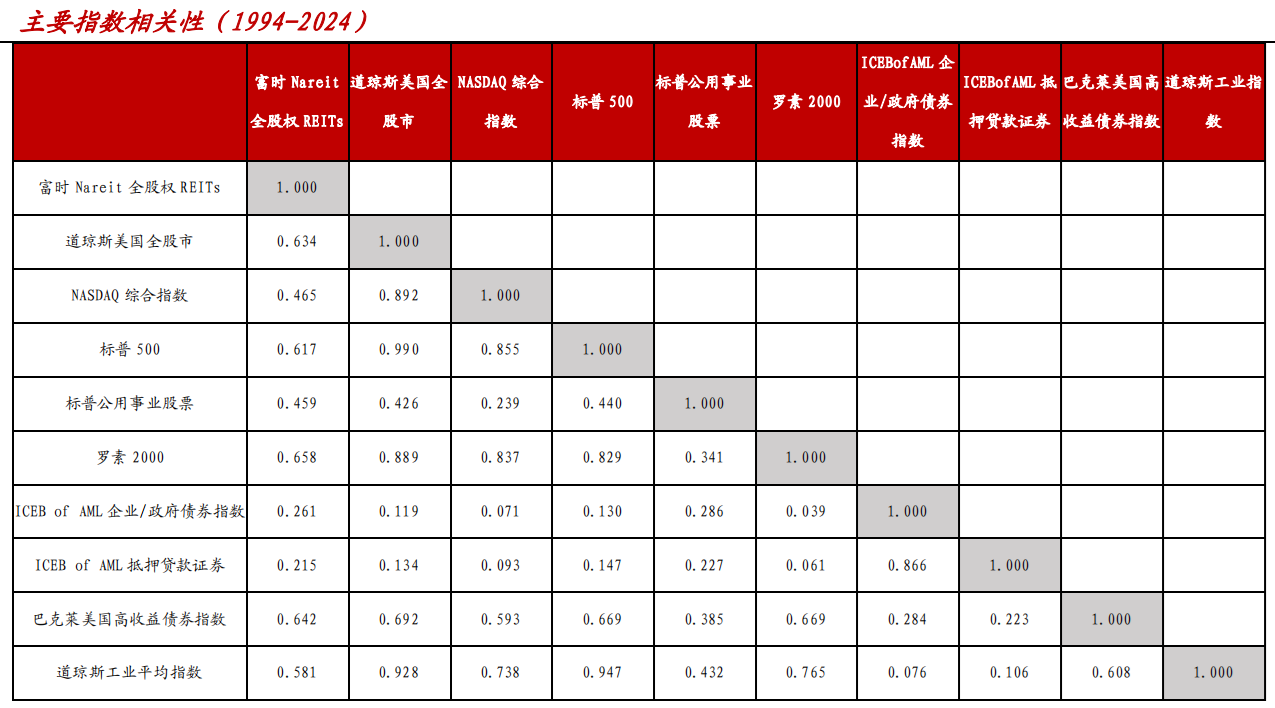

1、根据美国reits历史数据,reits与股、债、汇的相关性较低,是资产配置中很好的一个工具;

2、富时权益型REITs 指数的20年/30年/40年/52年(1972-2023)年复合回报率很不错,分别达到7.78%、9.24%、10.0%、10.98%;

3、根据历史经验,整体而言,在降息周期,低通胀环境中,REITs表现相对较好。通过简单对比下REITs ETF与美国10年期国债收益率的走势,可以很明显的看到两者呈负相关性。

橙色线是美国十年期国债收益率,未来1-2年下行是大概率的事情。

要怎么投?

单个REITs的研究工作比较复杂且只投单个风险太集中,因此我们投资美国REITs比较便捷和省心的方式就是通过QDII基金,投资美股REITs指数基金。安全性和分散性都能够保障。如果与港股、美股账户的朋友,选择就更多,有很多ETF可以选择。

目前国内投资海外的REITs基金共有6只,如:

REITs的风险有哪些?

1、REITs的收益来源主要靠股息,但又是股票,所以风险整体介于股票和债券之间。

2、突发事件如2020年疫情期间,REITs大幅度下跌,原因大家都能想到,疫情的管控对于线下不动产的运营是巨大的打击;但21年疫情缓和后又很快涨了回去。

2、供需的风险,如房地产上涨过快,供应大于需求,则可能出现过度建设,竞争加大,对整体房地产的租金等回报率会有影响;

3、房地产行业整体受经济的影响的风险,但对于REITs指数来说,这个还好,各个行业的分布比较分散。

风险提示:文章内容不构成投资建议,基金有风险,投资需谨慎。

#机构:沪指有望在2900点附近触底##复盘记录##指数投资讨论圈##实盘记录##投资干货#

$南方道琼斯美国精选C(OTCFUND|160141)$$摩根富时发达市场REITs指数(QDII)人民币A(OTCFUND|005613)$$广发美国房地产指数人民币(QDII)A(OTCFUND|000179)$

(来源:逆向稳健配置的财富号 2024-07-24 09:44) [点击查看原文]