- 2

- 评论

- ♥ 收藏

- A大中小

在前期的文章里,我们系统地梳理了海外其他国家和地区资本市场的REITs指数发展情况及其海外REITs指数基金的发展情况,并介绍了目前我国REITs指数发展情况,对REITs指数化投资进行了分析研判,并分析了REITs指数产品对REITs市场建设的重要意义。

随着公募REITs市场发展壮大,发行只数越来越多,行业和资产类别越来越广,投资者参与的广度和深度越来越大,各项配套政策越发成熟,相信REITs指数产品也将随之推出并且逐步发展壮大。就当前阶段我国公募REITs指数及产品发展情况,我们提出如下建议。

建议发行更多全市场指数,后续围绕优选指数发行相关产品

当前我国针对REITs基金市场仅有两只全市场指数可作为参考。除上市时长和流动性要求外,这些指数没有设置其他更多的准入限制。而考虑到当前我国REITs基金上市标准较为严格,即发行审核和上市环节在一定程度上保障了资产质量,因此在初期发展REITs指数产品时,建议可以直接以中证REITs指数等全市场指数作为标的。

此外,当前中证REIT指数有实时行情,可考虑发行REITs ETF产品。随着REITs市场不断扩容,更多标的进入市场,更多聚焦细分领域(如行业、市值、投资领域、财务状况等)的差异化指数将出现,届时可优选推出具有行业共性、聚焦财务稳健、现金流稳定等条件的REITs指数发行精选指数产品。

待REITs ETF推出后发行对应的联接基金

据了解,随着我国公募REITs流通市值逐步增加,制度建设逐步完善、商业模式逐渐清晰,针对REITs ETF的落地有望推进实施,此举有望提升REITs的流通性和关注度,预计REITs市场将迎来更为良好的发展态势,发行数量、规模和种类都将稳步增长。

未来待REITs ETF正式发行推出后,为进一步提升各类投资者的参与度,再基于REITs ETF发行对应的联接基金,或者直接发行REITs场外指数基金,吸引个人投资者等更多投资者入场,进一步释放和提升REITs市场的流动性,尤其是长期资金对于REITs市场估值能够提供更加坚实的支撑。

同时,逐步开放股票型基础设施行业指数ETF(例如交运ETF、地产ETF、仓储物流ETF等)将REITs纳入成分股,都将对REITs市场形成有效正向循环,进一步带动资金对REITs行业的布局,增加市场厚度。

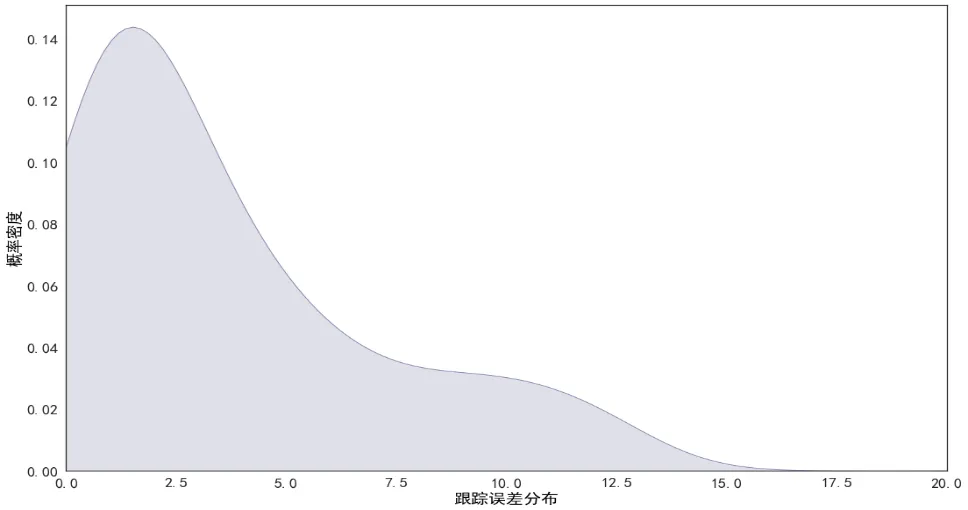

建议逐步完善跟踪误差的设定机制

由于当前国内REITs换手率相对股票市场较低,因此未来推行REITs指数产品时,可能出现更大的跟踪误差。参考现有产品和海外经验,目前国内指数基金和ETF设定的年度跟踪误差一般不超过4%,建仓完成后基金投资标的指数成份券、备选成份券的资产比例一般不低于基金资产净值的90%。参考海外发达地区经验,各地各机构对复制程度的要求不完全一致。例如,先锋领航和贝莱德规定其指数基金投资其他基金的比例不超过20%,嘉信规定投资其他基金的比例不超过10%,AMUNDI设定跟踪误差不超过1%。未来推出REITs指数基金时,建议可在综合考虑被动指数股票基金和债券基金已有规定的基础上,对跟踪误差或投资成分券以外的资产占比进行适当放松。

图1:全球REITs指数基金过去1年跟踪误差分布

建议在适当的时机放开全市场指数基金甚至全市场基金投资REITs

目前REITs指数基金发展还处于一个初期阶段,全世界范围内无论只数和规模,相比全市场指数基金都还有很大发展空间。但是全球有很多指数基金投资了REITs,这些指数基金的规模非常大。因为在海外,REITs和股票的投资者结构是类似的,正是因为各种基金产品配置优质的REITs,使得这些优质的REITs流动性很好,再融资不断,REITs平台越做越大,REITs二级市场真正起到了价格发现的功能。

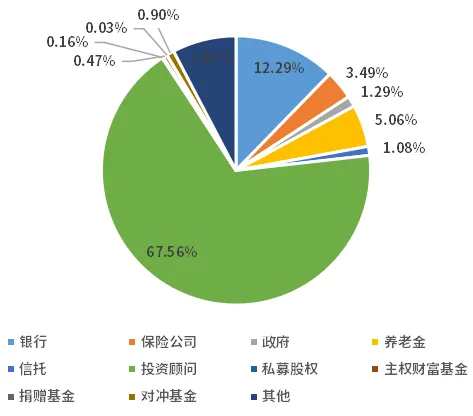

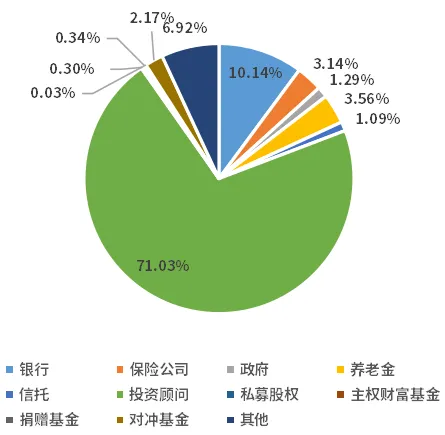

更进一步的,根据Bloomberg的数据,事实上,基金产品为主的投资顾问1是海外REITs的主要持有人。例如,全球最大的REIT安博的投资者结构中,包括共同基金(包括主动、行业和指数基金)、ETF基金在内的投资顾问占比达到了67.56%,美国前二十大REITs的持有者结构中,71.03%的持有人为各类投资顾问。因此建议在发展REITs指数基金的同时,可以考虑把REITs作为所有指数基金甚至全市场基金投资的重要投资工具。

当前FOF已先行将REITs纳入投资范围,未来可探索房地产行业基金投资REITs,包括在房地产或不动产指数基金产品中加入REITs标的。其次,逐步允许二级债基和偏债混合类基金投资REITs。最终实现全市场权益型、混合型公募基金参与REITs投资。长期看,如果能完全放开公募基金投资REITs,将为庞大的基础设施供给找到优质的长期和短期承接资金,市场的空间将会被进一步打开。

1 根据彭博(Bloomberg)的分类,投资顾问(Investment Advisor)是指提供投资建议或进行证券分析并收取费用的任何个体或团体,包含主动基金、行业主题基金、指数基金在内的共同基金(Mutual fund)、ETF、封闭式基金、股权投资基金等通常都被列入投资顾问公司中,因此投资顾问在一定程度上与国内的广义基金类似。

考虑将基本面和业绩稳健的REITs指数基金纳入基金投顾配置范围

当前基金投顾仅能够投资场外基金,REITs基金并不在投顾的配置范围。作为未来我国财富管理最重要的买方力量之一,基金投顾能够带来长期配置资金,因此未来在REITs ETF联接或场外指数发行后,可逐步探索将REITs指数基金纳入投资范围,为REITs市场带来增量长期资金的同时,可扩充投顾策略的投资范围,实现更好的分散化和投资体验。

风险提示:上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金有风险,投资须谨慎。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

$招商中证白酒指数(LOF)C(OTCFUND|012414)$$招商国证生物医药指数(LOF)C(OTCFUND|012417)$$招商沪深300地产等权重指数C(OTCFUND|013273)$$招商中证煤炭等权指数(LOF)C(OTCFUND|013596)$$招商中证新能源汽车指数C(OTCFUND|013196)$$招商中证光伏产业指数C(OTCFUND|011967)$$招商中证电池主题ETF联接C(OTCFUND|016020)$$招商中证红利ETF联接C(OTCFUND|012644)$$招商中证全指软件ETF发起式联接C(OTCFUND|018386)$$招商中证半导体产业ETF发起式联接C(OTCFUND|020465)$$招商中证消费电子主题ETF联接C(OTCFUND|016008)$$招商量化精选股票C(OTCFUND|007950)$$招商中证2000指数增强C(OTCFUND|019919)$$招商中证1000指数增强C(OTCFUND|004195)$$招商产业精选股票C(OTCFUND|010342)$$招商行业精选股票基金(OTCFUND|000746)$$招商中证畜牧养殖ETF联接C(OTCFUND|014415)$$招商中证全指证券公司指数(LOF)C(OTCFUND|013597)$$招商中证银行指数C(OTCFUND|014028)$$招商中证500等权重指数增强C(OTCFUND|009727)$#汇金增持宽基ETF,股友们有何启示?##北证50逆势狂飙,背后逻辑是什么?##市场热点解析##A股两大指数豪取8连阳,如何解读?#

(来源:招商基金的财富号 2024-07-19 11:02) [点击查看原文]