- 点赞

- 1

- ♥ 收藏

- A大中小

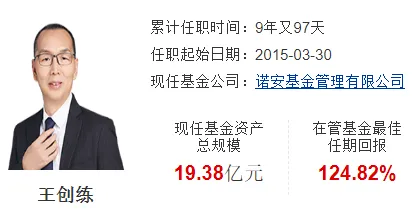

一、王创练

管理诺安安鑫灵活配置,任职回报124.82%,同类排名45/2157。

1980年,王创练考入西北农业大学(西北农林科技大学的前身)农业经济系,1987年硕士毕业后留校任教。1992年考入北京大学经济学院攻读博士,师从厉以宁。

1995年北大毕业后王创练南下深圳。1997年到2008年王创练先后任职于深圳经济特区证券(国内首家证券公司)研究所、南方证券研究所、长城基金,从事宏观经济研究工作。2008年3月加入诺安基金,现任研究部总监、首席策略师(总助级)。

2015年3月30日上任基金经理,管理规模19亿。

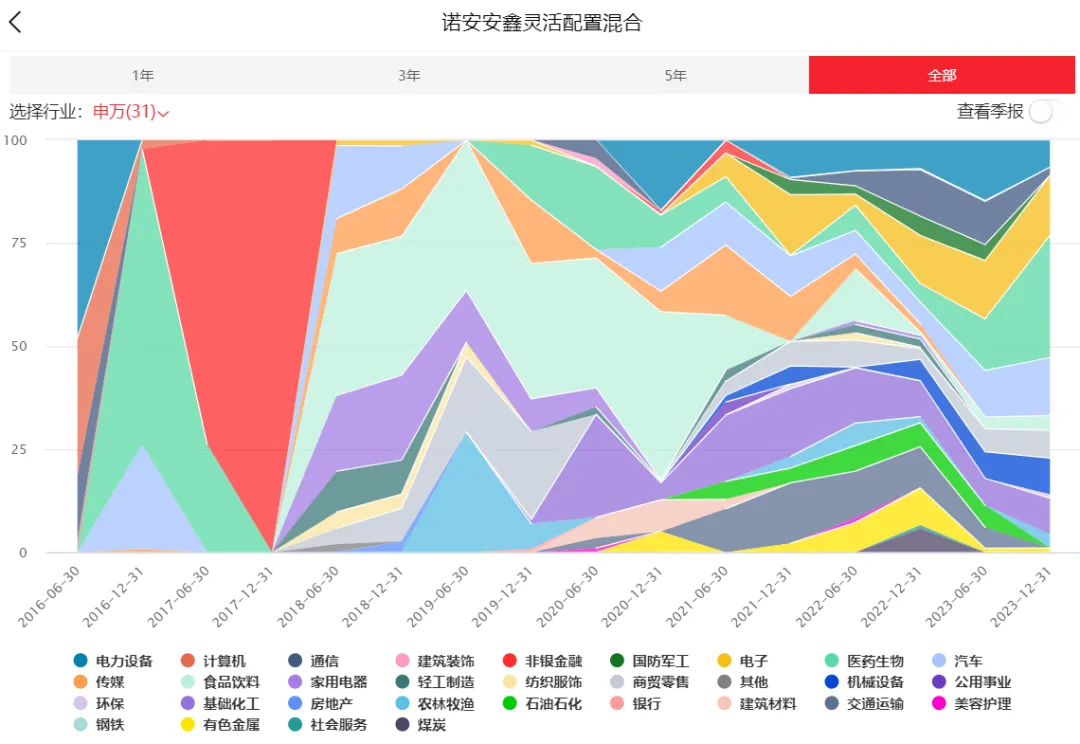

王创练构建了一套完整的投资体系:他的投资行为类似于农民种地,遵循着“观气象-选土壤-播种子”一套流程,他也亲切地被人称为“投资老农”。

其中,经济周期变化是资本市场的“气象”,他会基于货币和信贷视角判断出经济周期所处的阶段;根据具体的周期阶段,则可以确定出与产业趋势对应的景气度赛道即“土壤”;再遵循“价值”原则精选个股即“种子”。

均衡成长风格,牛市跑赢偏股混合型基金指数,2022年后加仓化工、交通运输、煤炭等,下跌有限。

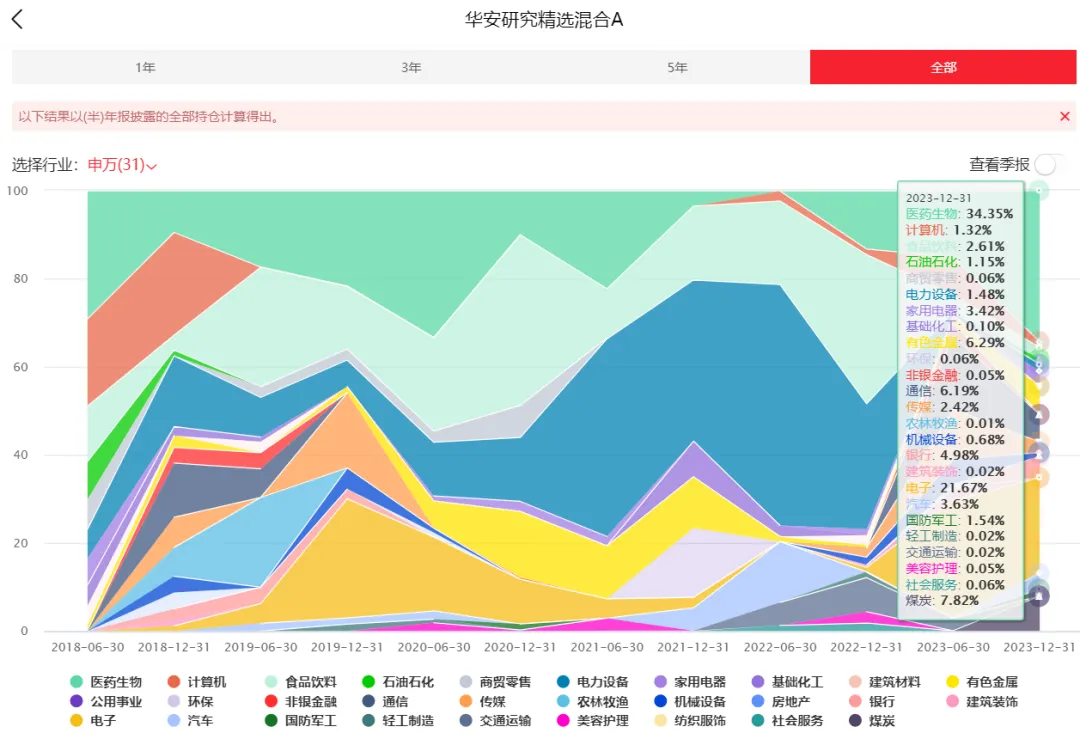

二、万建军

管理华安研究精选,任职回报128.26%,同类排名42/2162。

2005年到2007年,担任华为的商务经理;券商卖方期间,担任过申银万国证券研究所制造业研究部部门主管,2010年到2012年连续三年获得《新财富》最佳卖方分析师传媒行业前三名;此后加入平安养老保险,成为公司权益研究团队负责人,2016年3月加入华安基金,担任华安基金投资研究部联席总监。

2018年3月14日上任基金经理,管理规模98亿。

喜欢确定性,喜欢好行业或细分行业的龙头公司,风格偏大盘成长,看好消费、医药、科技板块。

重仓医药、食品饮料、电力设备。2023年4季度开始加仓煤炭、家电。跑赢偏股混合型基金指数,跑赢廖瀚博。

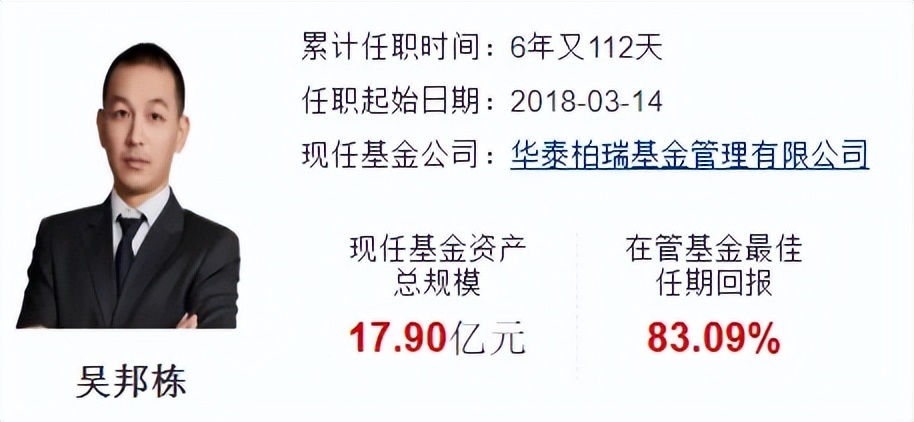

三、吴邦栋

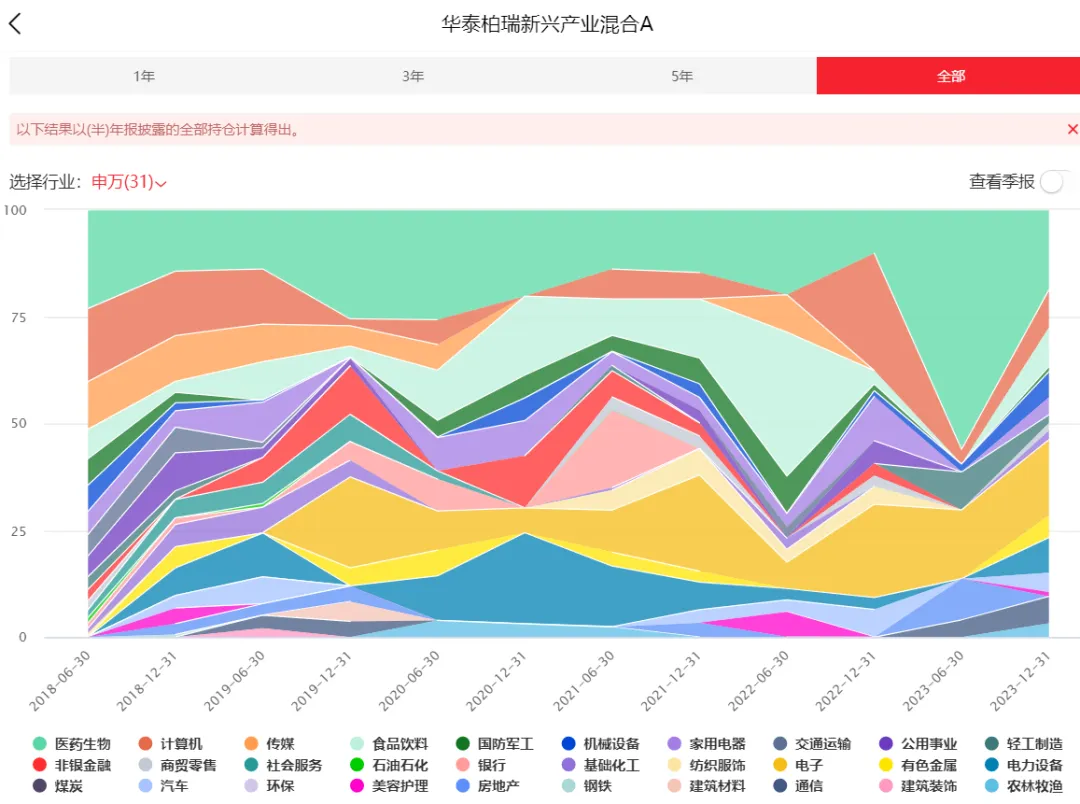

管理华泰柏瑞新兴产业,任职回报29.5%,同类排名762/2904。

曾任长江证券研究员、农银汇理基金研究员;2015年6月加入华泰柏瑞基金。券商宏观策略研究出身,行业研究经历覆盖了计算机、食品饮料、金融地产等

2018年3月14日上任基金经理,管理规模18亿。

看重行业景气度,看重公司质量。

在组合构建上:第一步是筛选行业;第二步是通过量化指标筛选高质量的公司;第三步,通过主动研究,从景气度的角度选择;最后,配置一定比例的金融类公司作为防御和对冲。

重仓医药、食品饮料、电子、电力设备,牛市跑赢,回撤大。似乎不是个好选择。

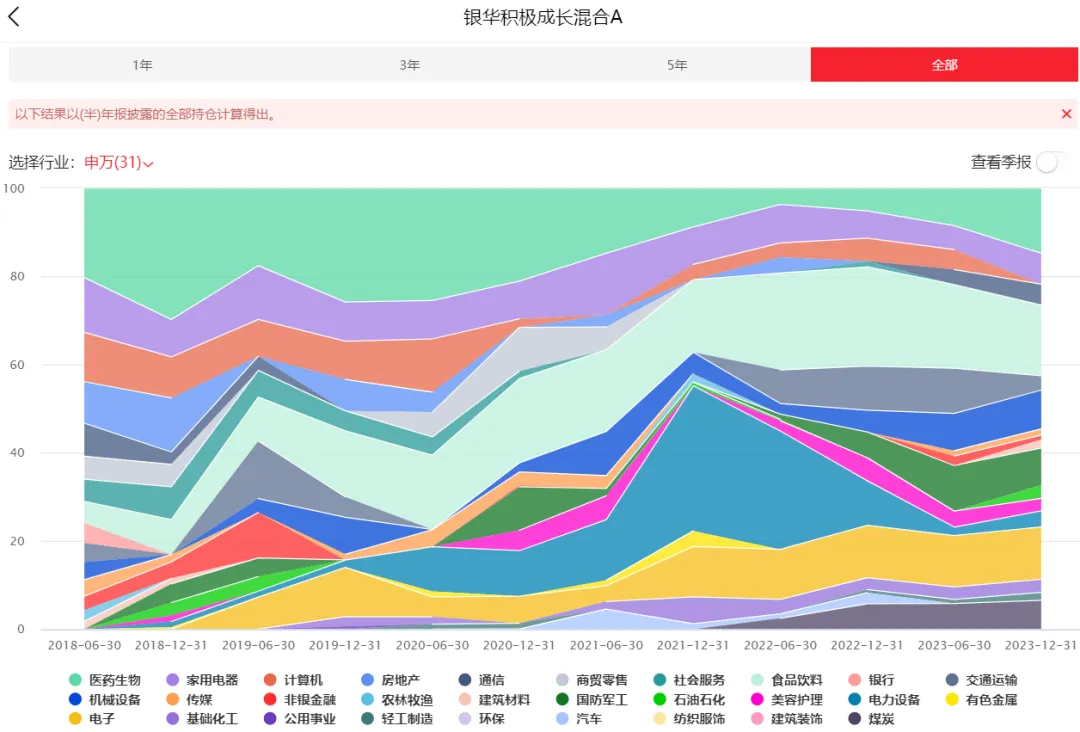

四、孙蓓琳

管理银华积极成长,任职回报53.19%,同类排名522/2188。

经济学硕士,2004年7月至2007年7月就职于银华基金,历任宏观研究员、行业研究员。2007年7月加入大成基金,历任行业研究员、基金经理、研究部总监助理、研究部副总监。2017年重回银华基金,现任银华基金行业成长投资部投资负责人。

2012年7月28日上任基金经理,管理规模10亿。

自上而下和自下而上相结合,成长风格为主,行业分散,基本不择时,换手率不高。

均衡成长,重仓医药、家电、食品饮料、电力设备、电子。跑赢偏股混合型基金指数,波动比杨栋略小。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$华安研究精选混合A(OTCFUND|005630)$$华泰柏瑞新兴产业混合A(OTCFUND|005409)$$银华积极成长混合A(OTCFUND|005498)$

(来源:养基者说的财富号 2024-07-16 20:50) [点击查看原文]