- 1

- 评论

- ♥ 收藏

- A大中小

行业动态、产业链变化

据乘联会,6月1-23日,乘用车市场零售108.7万辆,同/环比-12%/+2%,累计零售916万辆,同比+3%;电车零售53.4万辆,同/环比+19%/+7%,累计零售378.9万辆,同比+32%。

光伏主产业链价格,根据PVinfoLink的数据,多晶硅(致密料)均价为21.5美元/千克和39.0元/千克,环比持平/环比-2.5%;多晶硅(颗粒料)均价为37元/千克,环比持平。N型单晶硅片(182-183.75mm,130m)均价为1.100元/片,环比持平;N型单晶硅片(182*210mm,130m)均价为1.400元/片,环比持平;N型单晶硅片(210mm,130m)均价为1.650元/片,环比持平。TOPCon电池片(24.7%+,182-183.75mm)均价为0.300元/瓦和0.038美元/瓦,环比持平;182*210mm 和210mmTOPCon电池片(24.7%+)均价为0.310元/瓦、0.320元/瓦,环比-3.1%/环比-3.0%。双面双玻单晶TOPCon组件(182mm)均价为0.115美元/瓦和0.850元/瓦,环比持平/环比-1.2%;双面双玻单晶HJT组件(210mm)均价为0.135美元/瓦和1.050元/瓦,环比持平/环比-1.9%。3.2mm镀膜光伏玻璃均价25.00元/平方米,环比-2.0%;2.0mm镀膜光伏玻璃均价16.50元/平方米,环比-2.9%。

锂电产业链价格方面,碳酸锂-4.0%至9.03万元;氢氧化锂-5.3%至8.90万元;硫酸钴-2.5%至2.98万元;电解镍-0.1%至13.60万元;硫酸镍-4.0%至2.85万元;其余各类价格稳定。正极材料:三元材料5系动力型-2.2%至11.05万;三元材料811型-1.3%至15.10万元;磷酸铁锂动力型 -1.5%至3.98万元;钴酸锂4.35V-1.3%至15.75万元;其余各类价格稳定。负极材料:各类价格稳定。隔膜:各类价格稳定。电解液:六氟磷酸锂-1.6%至6.35万元。添加剂及辅料:各类价格稳定。溶剂:各类价格稳定。电池:方形动力电芯(三元)-2.2%至450.00元/kWh;方形动力电芯(磷酸铁锂)-2.7%至360.00元/kWh。

市场整体走势

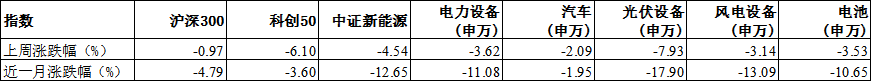

上周新能源板跟随大盘整体向下调整,相比大盘表现较差。

数据来源:iFind,数据截止时间:2024年6月28日,指数涨跌幅仅供参考,不预示未来表现,也不代表具体基金表现。沪深300指数代码000300,科创50指数代码000688,新能源指数代码000941。

行情解读

上周,新能源板块跟随大盘整体向下调整,相比大盘表现较差。电力设备涨跌幅表现在31个申万一级行业中排名第30。汽车板块表现相对较为稳健,涨跌幅在31个申万一级行业中排名第16。

汽车板块,上周,比亚迪乌兹别克斯坦工厂首批量产新能源汽车宋PLUS DM-i冠军版正式下线,公司与乌兹别克斯坦政府签订了绿色交通合作倡议,共同推广可持续的出行方式;长城汽车东盟区域总裁程金奎接受采访称,公司计划今明两年在马来西亚、印尼和越南新建工厂,马来西亚组装厂预计最快7月投产,印尼组装厂则有望今年7月或8月投产。今年,自主品牌全球化的核心变化在于从出口走向出海,各地贸易存在不确定性的情况下,优质自主加速出海建厂,有望在全球形成新能源产业链,凭借自主新能源汽车技术的全球竞争力,加速抢夺全球市场份额。

中游的锂电产业方面,虽然供过于求的矛盾仍在持续,但边际上,受益于近期储能修复叠加整车排产季度末冲高,近几个月锂电排产维持稳定,产业链开工率继续提升;材料价格Q1见底,低价订单无法交付释放积极信号,尾部企业持续出清中。我们将持续关注产业链价格的变动情况。

光伏板块,根据上周能源局公布数据,5月国内新增光伏装机19GW,同比+48%、环比+32%,1-5月累计装机79GW,同比+29%,5月装机超预期。从装机结构上看,5月国网区域新增装机约15.85GW(占全国比例83%),同/环比+44%/+58%,其中:集中式装机8.58GW,同/环比+95%/+176%,分布式7.28GW,同/环比+10%/+5%。今年Q2以来市场对需求增长的担忧、国内装机积极性的质疑不绝于耳,但冷静审视今年以来的终端数据(国内装机、组件出口),会发现下游需求表现依然稳定。虽然短期内产业链依旧是供过于求的情况,但我们应该对光伏需求增长的空间和持续性更有信心一些。

风电板块,据GWEC,2024年预计全球新增海风装机17.8GW,其中欧洲预计新增海风装机3.7GW,同比基本持平,中国预计新增12.0GW,同比+89.5 %,亚太地区(除中国)预计新增1.1GW,北美地区预计新增0.9GW。虽然2023年总体来看海风的装机不及预期,2024年Q1也是海风的淡季,但持续看好后续海风建设的规模及持续性,海风相关板块的投资机会今年仍值得关注。

近期随着多项电力系统建设相关政策的密集发布,以及随着风电光伏等新能源装机的快速增长,储能电站利用率或有望逐步提升,电网在主网、配网的投资建设也值得期待。1-5月份,电源工程完成投资2578亿元,同比+6.5%,电网工程完成投资1703亿元,同比增长21.6%。过去5年电网侧投资电源端相对滞后,主要系电网侧的投资主要由计划驱动,建设项目首先要纳入国家能源局电力规划,其次从国网总部发展规划纳入地方年度规划,才开始进行预算、设计、建设等,项目周期平均三到五年。为解决新能源需求配套,今年电网投资提速明显;十四五特高压直流规划开工数量达到14条,同比增加50%以上;十五五期间,为继续解决大基地外送问题,特高压直流依然是建设重点,预计将较大幅度超过十四五开工数量。

相关基金

$红塔红土新能源主题精选股票C(OTCFUND|015538)$

$红塔红土新能源主题精选股票A(OTCFUND|015537)$

$红塔红土盛弘混合C(OTCFUND|006548)$

$红塔红土盛弘混合A(OTCFUND|006547)$

$红塔红土盛隆灵活配置C(OTCFUND|002718)$

$红塔红土盛隆灵活配置A(OTCFUND|002717)$

点击蓝色字体,查看详情~

风险提示:基金投资有风险,投资需谨慎。本材料不构成任何法律文件或投资建议或推荐。投资者在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件,在了解产品情况、自身的风险承受能力及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

(来源:红塔红土基金的财富号 2024-07-02 15:42) [点击查看原文]