- 3

- 评论

- ♥ 收藏

- A大中小

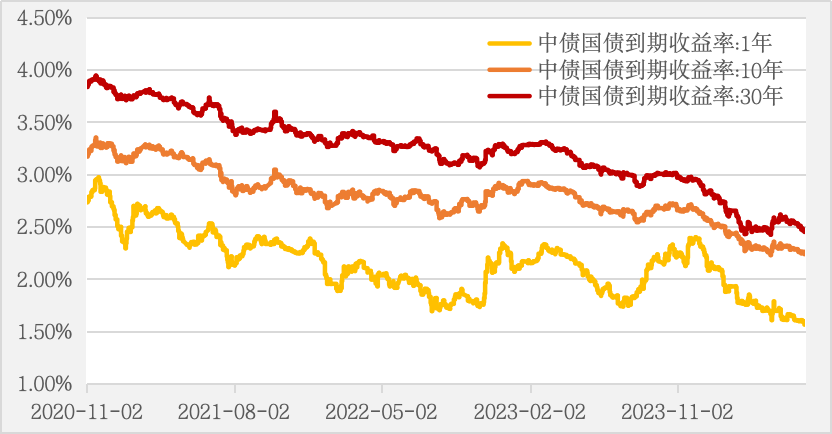

近年来国债收益率下行趋势明显,带动债券基金发展迅速。

Wind数据显示,截至6月25日,30年期国债收益率已突破2.5%的关口(2.45%),10年期国债到期收益率也已行至2.24%的低位,一年期国债到期收益率也早已“1”打头(1.56%,24/6/25)。

(数据来源:wind,区间:2020/11/2-2024/6/25)

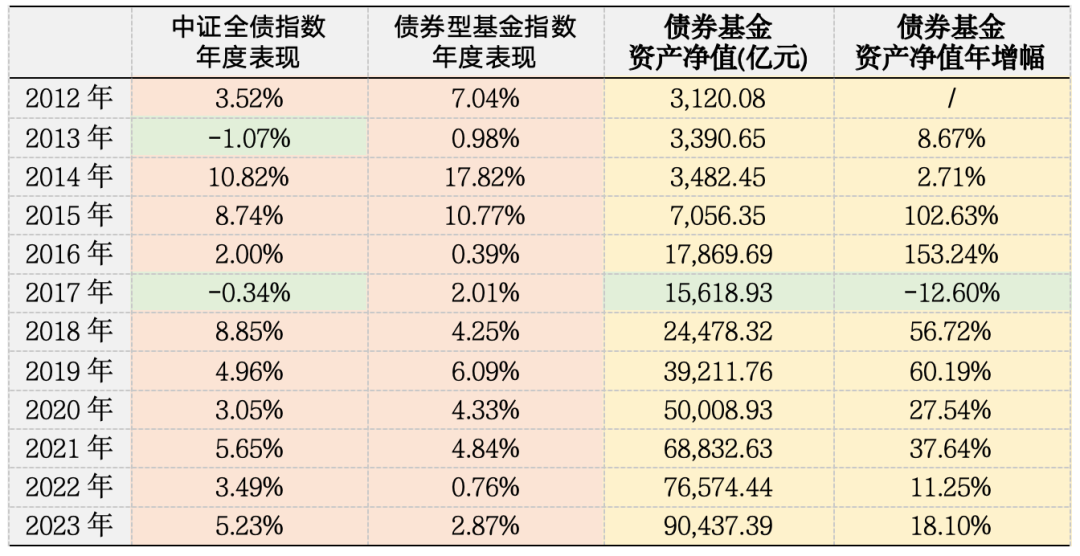

凭借较低的波动,债券基金较好匹配了广大投资者求稳的投资需要,成为资产配置的底仓“信仰”,整体规模已从2012年底的3120亿元,增长到2023年底的超9万亿。

(数据来源:wind,指数数据截至年末,指数历史涨跌幅不预示未来表现,也不预示产品未来业绩)

利率的走低,既是过往债市走牛的主因,但利率中枢持续下移,也意味着未来利率的下行空间变小、静态票息收益在减少——考虑到负债端的成本,纯债投资的难度变得更大了。

不妨打开思路,多元配置或正当时

莎士比亚的《威尼斯商人》中,主人公安东尼奥在故事最开始曾说过,“感谢我的命运,我的买卖成败并不完全寄托在一艘船上,更不是依赖着一处地方,我的全部财产也不会因为这一年的盈亏受到影响,所以我的货物并不会使我忧愁。”

当我们纠结于当前是左侧布局股票还是右侧投资债券,这段独白或许能给予启发——与其押注单一类型资产并担忧其未来表现,不如通过资产的组合搭配,实现资产多元化配置,以力争提升组合整体对抗风险的能力。

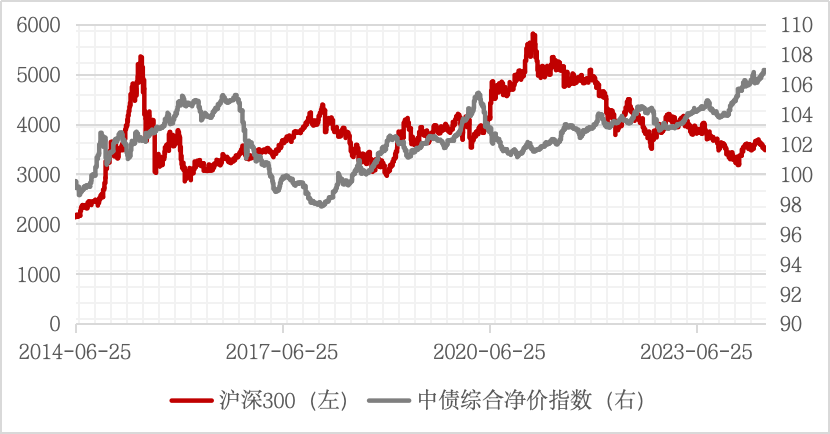

从股债资产的过往长期表现来看,受经济基本面预期变化、流动性敏感度不同、风险偏好存在明显差异等因素影响,股债两类资产存在明显的负相关性,而通过资产间的负相关性争取实现对冲周期波动、提升组合整体表现的作用。Wind数据显示,以沪深300指数和中债综合净价指数来代表股债两类资产,近二十年来二者的相关性是-0.1(截至24/6/25)。

(相关性=Cov(X,Y)/√√,X,Y代指两个指数)

(数据来源:wind,区间:2014/6/25-2024/6/25,指数历史涨跌幅不预示未来表现,也不预示产品未来业绩)

对于追求攻守兼备的投资者来说,在债券底仓的基础上增配一点权益资产,平衡组合风险与收益的同时,通过股债跷跷板效应对冲两类资产的周期波动、提升组合性价比,可能是不错的配置思路。

“债券 权益基金”的模式,争取给债券加点甜

如果低利率是未来很长一段时间的常态,我们不妨从二级债基开始,争取给债券资产加点甜。

从配置角度来看,低波动下的可持续回报依旧是大多数投资者的投资追求,通过波动较低的债券资产打底依然是较优选择,而进攻端则可以从历史低位的权益市场找机会。

Wind数据显示,截至2024年6月25日,万得全A市盈率PE仅15.93,已运行至2010年以来28.88%的历史低位水平,而横向来看,万得全A的股债收益率差(风险溢价)为3.96%,也已重回近五年99%的历史高位,配置性价比或高于过去五年大部分时间段。

(数据来源:wind,区间:2019/6/25-2024/6/25,指数历史涨跌幅不预示未来表现,也不预示产品未来业绩)

怎么解决多元资产的管理和配合呢?

华泰柏瑞安诚6个月持有期债基(A类$华泰柏瑞安诚6个月持有期债基A(OTCFUND|020575)$ C类 $华泰柏瑞安诚6个月持有期债基C(OTCFUND|020576)$)这类可投权益基金的二级债基给了我们新的解决思路——产品由金牛债券基金经理何子建掌舵,通过精选优质债券打底,辅以不超过10%的权益基金增强组合弹性、力争对冲风险。

(详情请见产品法律文件,何子建在管产品华泰柏瑞丰盛纯债债券于2022年8月荣获“五年期开放式债券型持续优胜金牛基金”奖(中证报),华泰柏瑞丰盛纯债债券与华泰柏瑞安诚6个月持有期债基在投资范围、策略、比例等方面存在差异。基金评价结果并不是对未来表现的预测,也不应视作投资基金的建议。)

一方面,“债券 权益基金”的模式,或许能打破股债投资能力圈的次元壁,在充分发挥拟任基金经理在债券投资和宏观配置方面的专业优势的同时,挑选优秀的权益产品争取把握股市低位的机会、提升配置效果。

另一方面,10%的权益基金敞口限制,帮助形成天然的债九股一的动态平衡组合,或能更严格地控制组合波动、明晰产品风险收益特征。

(根据基金合同,本基金对经中国证监会依法核准或注册的符合条件的公开募集的基金投资比例不超过基金资产净值的10%,基金经理将根据合同要求和市场情况进行仓位调整)

发售公告信息显示,华泰柏瑞安诚6个月持有期债基将于7月1-12日发售,A类代码020575 ,C类代码 020576,感兴趣的投资者可以关注~

$华泰柏瑞季季红债券A(OTCFUND|000186)$

#多路资金加仓,A股资金面逐步改善#

(来源:华泰柏瑞基金的财富号 2024-06-28 11:00) [点击查看原文]