- 52

- 4

- ♥ 收藏

- A大中小

大家好,我是哈哈姐,也是“浪花值发车日”的领航员,每周三我会与大家分享一些我对市场的看法及投资思考,陪伴大家一起慢慢变富。

2019年的时候,前央行行长周小川说过:10年后想要买一款年化收益率3%的理财产品,可能要像摇号汽车牌照一样,完全靠运气了。

没想到,仅仅5年后的今天,连2.57%的30年期国债都要疯抢,倘若穿越回去,你肯定会对“未来”的“低利率”一笑而过。

但现实是……

过去30年,我国1年期定存的基准利率,从92年的10%+,降到12年的3%,再到现在的1.45%。

而代表长期利率走势的10年期国债收益率,也在不断下探,最新的数据(2024-6-24)是2.24%。

存款、债券、保险,各种投资理财产品都在时刻提醒着我们,“低利率时代悄然已至”。

利率的本质,是投资回报率。

利率的下行,隐含了对未来经济增长、通货膨胀的悲观预期。过去三十年,中国经济增长从高速发展,逐渐转向低速增长,这是低利率时代的内在逻辑。

其实纵观全球的经济体,“低利率时代”都是其必经之路。

日本从上世纪90年开始,进入了低利率时代(1991年-2019年)。

美国从08年次贷危机开始,经济陷入衰退,开启了低利率时代(2008-2015年)。

欧元区,以为德国为代表,则在2008-2019年进入低利率时代。

这些国家,都曾经历过0利率甚至负利率,利率下行周期,我们的资产配置又将何去何从。

低利率时代,欧美日居民在买什么?

根据利率的下行速度、经济基本面的不同,低利率时期又可以进一步被划分为:利率快速下降期(中短期)、利率低位震荡期(较长期)两个阶段。

接下来我们就来看看,在不同阶段,各国居民的资产配置都有哪些偏好跟异同,或许对我们现阶段的资产配置有一定启发。

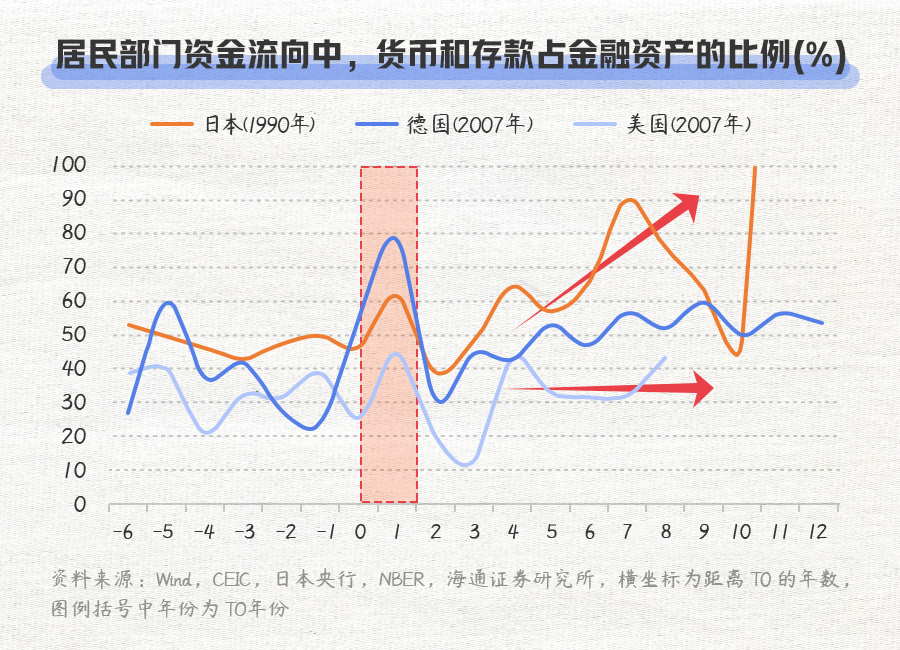

1. 利率快速下行期:居民更爱货币和存款

日本(1991-1995年为利率快速下行期),随着央行的快速降息,在这期间,居民的持有存款比例从48.6%一路攀升至51.2%,而股票和投资基金占比从20.3%降至13.8%。

美国(2007.9-2008.12为利率快速下行期),居民持有的现金存款份额从10.9%升至13.9%,股票和基金则从43.7%降至33.4%。(以上数据来源wind)

美日两国居民本身的风险偏好虽有不同,但在增持趋势上,却保持着一致性。

在利率快速下行阶段,往往也是经济经历危机的初期阶段,居民对高流动、低风险资产需求增加,进而也就增加了对货币和存款资产的配置;

而伴随着股票市场的较快下跌,一方面股价回落会引起权益资产规模的缩水,同时居民也会主动选择卖出股票、基金。

另外,在危机期间,居民主动配置债券等安全资产的动力也会明显增强,比如美国2008年,居民在投资金融资产时直接流入债券类的比例一度高达74%。

总结来说,在利率快速下行期,海外居民普遍选择增配货币和存款,减少权益投资的配置。

2. 利率低位震荡期:青睐资产各有不同

在经历了利率的快速下行之后,低位利率的震荡趋于稳定,这时各国居民对于资产配置的需求也出现分化,我们分类来看:

a) 现金类资产:不管是钟爱存款的日本居民、亦或是存款率本身较低的欧美居民,在这个时期,对于现金类资产的配置仍保持趋同性,基本每年都会将资金配置一部分到货币、存款上去,且比例通常不低于危机前水平。

b) 债券类资产:由于利率整体处于低位震荡,债券资产吸引力下降,三国居民也都相应选择减少债券资产的配置。

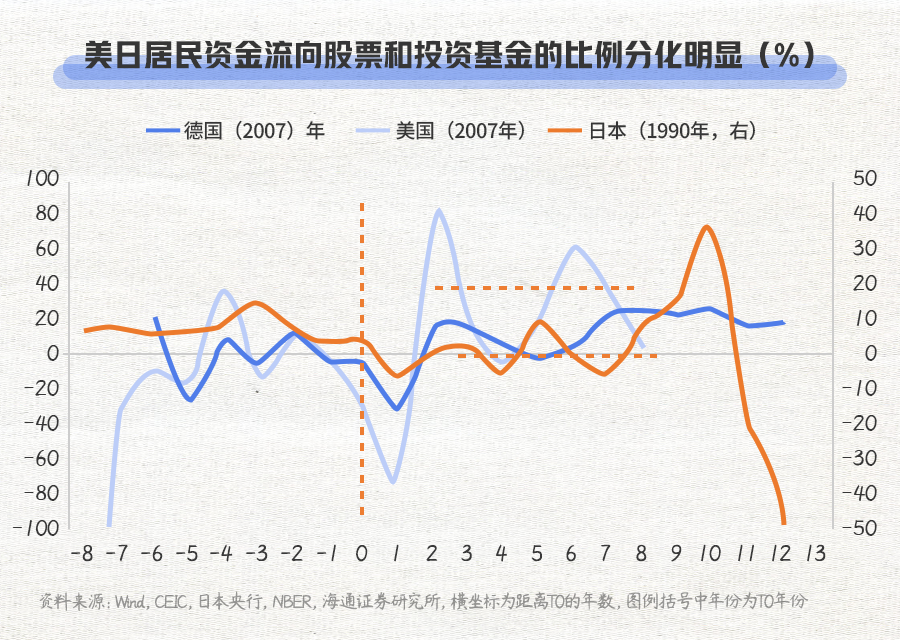

c) 股票类资产:在股票和基金配置上,各国居民出现明显差异化。

美国(利率低位震荡期2009-2015年)随着美股市场的企稳上涨,居民更倾向于主动增配权益类资产。

尤其是在2012-2015年间,居民在股票和投资基金方面持续净投入资金,累计约1.8万亿美元,占同期金融资产总投入的34%。零利率时代,美国居民对权益资产的投资意愿有所增强。

相比之下,日本在进入利率低位震荡期(1996-2019年)后,利率长期处于0甚至负数,以1-2年期定期存款为例,年化收益率平均只有0.17%。

但即便如此,现金和存款仍然是日本居民财富的主要去向,从2000年起存款比例便长期稳定在55%左右;但居民对于股票和基金的投资占比一直下降,直到2002年。

在欧元区,德国利率低位震荡期(2010-2019年),居民同样对权益类资产的配置比例有所提升(约3.7个百分点),这也受益于股票市场的持续上涨。

但与美国相比,欧元区家庭的风险偏好还是较低的,比如存款和保险养老金仍然是持有比例最高的资产类别。

低利率时期,权益资产怎么选?

进入低利率时代后,随着存款、债券等资产吸引力下降,如果想配置一定比例权益类资产,该如何选呢?

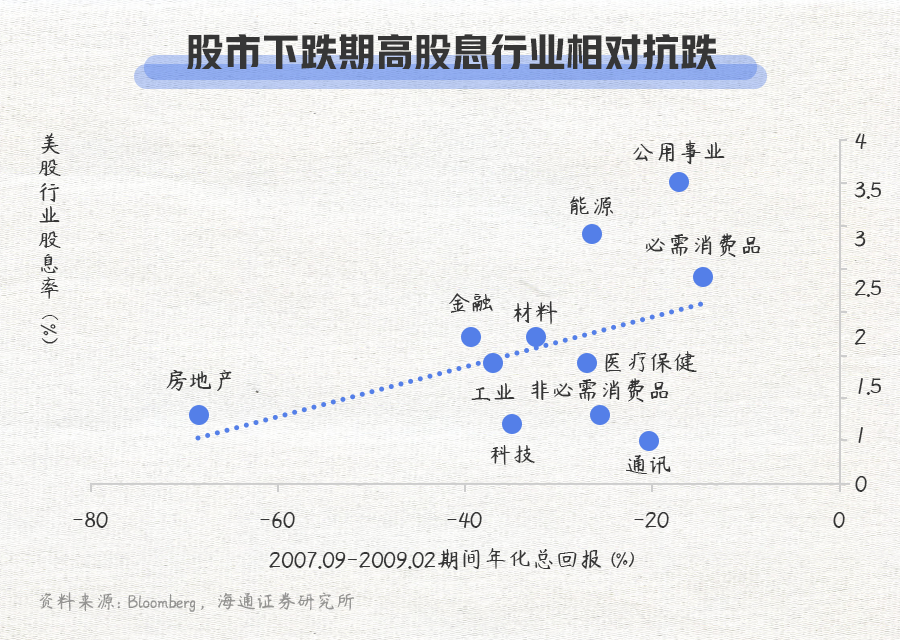

以美国市场为例,在利率快速下行期(2007-2008年),股价、房价双双下跌,这时确定性更强的高股息行业表现则更抗跌,如公用事业、能源、必需消费品等。

在风险偏好下降的环境下,具有防御属性的高股息策略具有明显的相对优势。

听起来是不是跟咱们近一年的A股市场有着几分相似,同样是高股息的红利类策略走红。

再从风格上来看的话,在2008.9-2009.3股市急速下跌期间,大盘股、价值股的表现更好。这与今年以来A股大盘、价值风格占优的特点同样吻合。

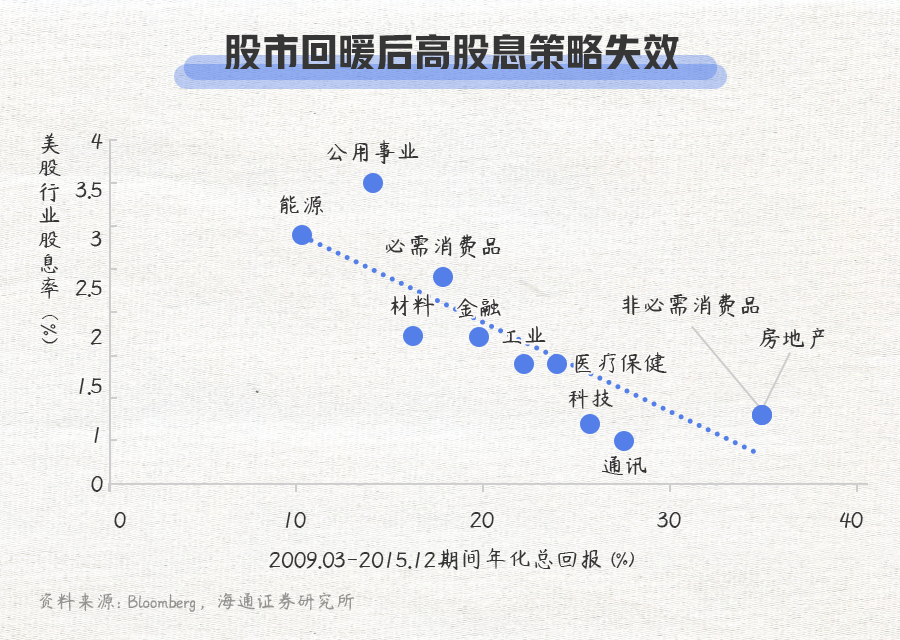

而随着美国股市在2009年3月开始止跌回升,高股息策略则开始失效,成长性更高的行业反弹更加明显,如非必需消费品、通讯、科技、医疗保健等行业,前期跌幅较大的房地产行业也相应反弹。

反观当下的A股市场,我们也正处在一个低利率时期,且正处在股市的下跌期,在权益资产的配置中,一方面我们可以采取防御策略,适当选择一些高股息、大盘价值板块进行配置;

另一方面,同时做好进攻资产的准备,待到经济与股市回暖时,可以倾向进攻性更强的成长方向,如科技、创新药等。

本周发车实盘

【实盘晒单】截止到2024年6月26日

【本周实盘买入】满天星1000元(3.3份)

【累计跟投金额】满天星45000元,稳稳星10000元

【当前账户市值】满天星40184.92元,稳稳星10202.90元

#OpenAI将终止对中国提供服务##设备更新贷款将获财政贴息##光伏巨头拟回购超10亿元,如何解读?##减肥用司美格鲁肽在中国获批上市##A股缘何走弱?七月能否“翻身”?#

$富国城镇发展股票(OTCFUND|000471)$$富国中证红利指数增强C(OTCFUND|008682)$$富国天利增长债券C(OTCFUND|017534)$

风险提示:星领航计划每期浪花值根据市场历史数据,结合模型测算而来,数据仅供参考,不预测未来市场走势及表现。每期建议投入份数为假定投资金额,投资者可根据自身情况进行实际调整,并做出投资决定。基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。

(来源:哈哈姐聊理财的财富号 2024-06-26 23:00) [点击查看原文]