- 13

- 14

- ♥ 收藏

- A大中小

在法律上,

18岁是一个分界线,过了18岁就是成年人了。

在基金经理评价体系中,

也有这么一个分界线——“任职满3年”。

基金经理任职满3年,就拥有了一段不算短的业绩曲线,可以在很大程度上剔除运气因素的影响,获得更公正、更客观的评价。

今天就来扒扒那些任职3年左右的基金经理~

01

先对他们有个总体认识,

我选的是任职时间在“2.5-3.5年”之间的基金经理,一共535位。

他(她)们共管着4.16万亿的资金,占到公募基金总规模的14%。

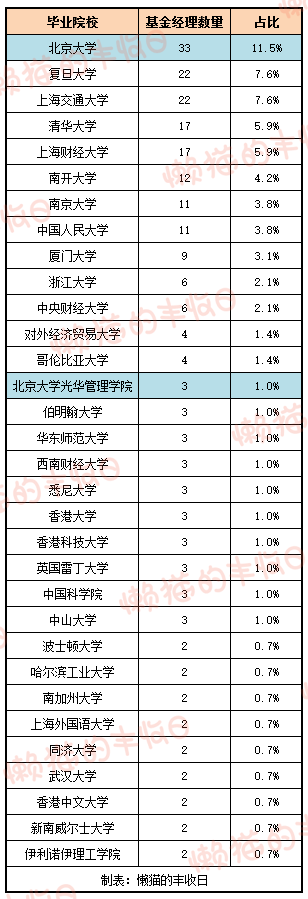

毕业院校上,真的是清北复交。

加上北京大学光华管理学院的3位,一共114位基金经理毕业于这4所院校,占比39.6%。(只有288位基金经理公布了毕业院校,以此为基数统计)

还有上海财经,也贡献了17位基金经理,和清华大学并列第4。

所以,想当基金经理,报哪所学校,清楚了吧~

学历上,

硕士最多,474人,占比88.6%。本科生有17位,占比3.18%。

稳定性上,

有490位基金经理没换过基金公司,占比91.6%,稳定性还可以。

44位基金经理跳过一次槽,还有一位基金经理跳了2次槽。

我把他找出来了,

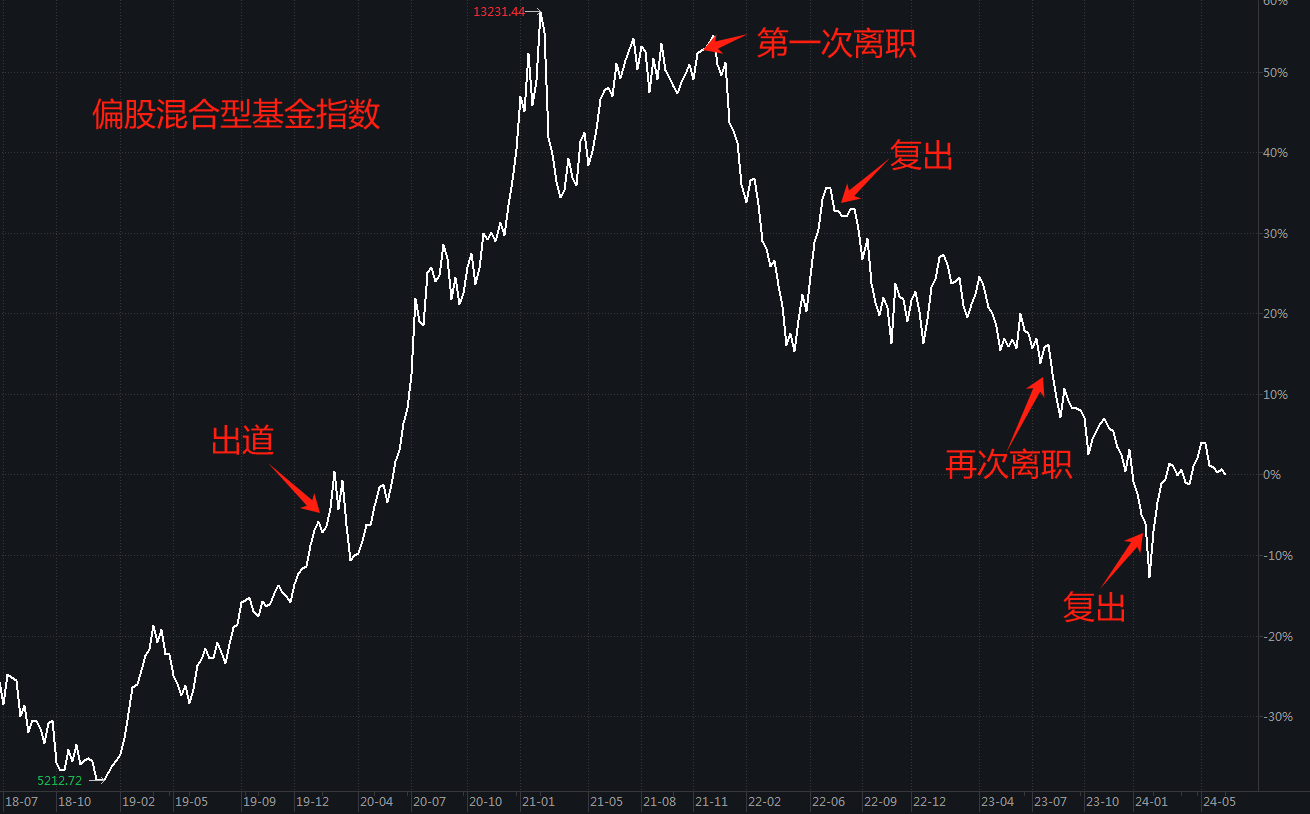

王博,2020年1月-2021年11月管理“安信鑫发优选”,业绩还可以,涨了99.12%,同类15%。

于是去了招商资管,2022年8月-2023年6月管理“招商资管核心优势”,业绩又还可以,涨了10.51%,同类前3%,又去了平安基金,今年1月份复出。

按照去年11月的新规,3年内,基金经理变更任职单位2次以上的,禁止注册为基金经理,王博可能会在平安基金暂时稳定下来...

02

有哪些新生代基金经理跑出来了呢?

我整理了份表格,把年化收益率排名靠前的列出来:

(1)排名第一的是刚才提到的王博。

没办法运气好,2020年1月出道,2021年11月离职,从鱼身吃到鱼尾。

2024年1月在平安基金复出,也吃到了一波行情。

实力也在线,

在招商资管期间,行情是下跌的,偏股混合型基金指数跌了12%,沪深300跌了7.5%。但王博重仓有色、建筑、建材、家电、石油石化等价值行业,基金不仅没跌,反倒涨了10.51%。

投资方法上,

王博的经理比较丰富,卖方、私募、公募都待过,研究行业覆盖建筑、有色、周期、家电汽车、电新、机械、军工等,因此投资方法也比较灵活。

总的来说,自上而下为主,关注行业景气度和产业趋势,也会考虑市场拥挤度和估值,寻找交易机会。同时还坚持分散的原则,不再单一行业上过度暴露风险。

以他2021年年报中对2022年的展望为例:

1)景气度好的行业是需要持续关注的方向,但也要考虑交易拥挤度,回避过于拥挤的赛道,寻找有增量的、景气向上的细分行业。

通过产业调研和细分行业内公司比较,找出最有投资价值的公司,结合估值比较来做配置,力争做到选股兼具Alpha 和 Beta。

2)对高景气成长赛道的判断是,经过2021年的上涨后,估值已经较高,且较为拥挤,等待调整到合理估值范围内。

3)对房地产行业,王博认为行业最困难的时候还没到。

4)坚持把握产业趋势和景气度变化精选个股的策略,同时坚持分散化的原则,即使再看好单一行业,也不进行过多发风险暴露。

2024年1季度,王博持仓以地产和地产链为主,同时平安均衡优选股票仓位从94%降至65%。

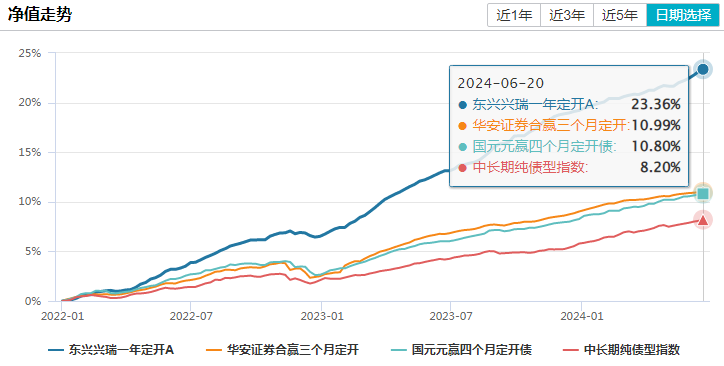

(2)标蓝的几位是债券基金经理,风险偏好高,买了不少城投债。

司马义买买提已经是名声在外,懒猫还专门写过他。

https://mp.weixin.qq.com/s/NL9ls-ShGG6JUA2Zjb9HVQ

张欣管的“华安证券合赢三个月定开”、夏真辉管的“国元元赢四个月定开债”也买了不少城投债,过去几年业绩排名靠前。

但看净值曲线的话,还是司马义买买提。

(3)剩下的几位,

有些是重仓价值的,

比如许拓,

带有一定的宏观思维,会择时,也会做行业轮动。

他认为,当前经济复苏力度不足,不足以产生整体性机会,但系统性风险也不大,再加上国内利率水平偏低,低估值高股息类资产是首选,就重仓公用事业(火电、核电),吃到了这轮行情。

截至昨天,永赢股息优选2024年涨了28.21%,同类前5%。

比如恽(yn)雷,

他将自己的投资策略概括为“多元价值策略”,即包含“捡烟蒂”式的深度价值策略,也包含“买入持有”式的价值成长策略,以及“票息定价”式的交易型投资策略。

最开始,他是信奉价值成长策略的,但这几年市场风云突变,对自由现金流、股息更为关注,他就升级了策略。

看持仓,

他管的“南方产业智选”重仓纺织服饰、石油石化、公用事业、轻工制造、家用电器、煤炭、银行等价值行业。

今年以来涨了17.23%,同类前3%。

有些是成长风格,前几年把握住了机会。

他们分两种,

一种是没那么极致,行业配置相对均衡的,

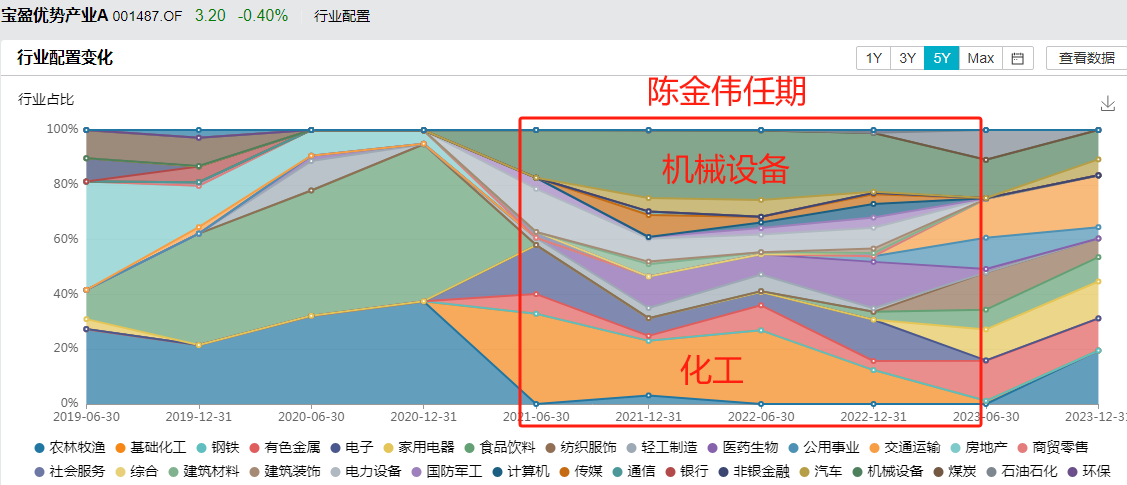

比如陈金伟,

2021年,大制造行情爆发,陈金伟管的“宝盈优势产业”重仓机械设备、化工,在风口上,再加上他擅长交易,宝盈优势产业因此大涨100.52%,全市场第三名。

2023年11月,陈金伟在鹏华基金复出,重仓化工、医药、食品饮料,不在风口上,业绩暂时一般。

还有杜聪,

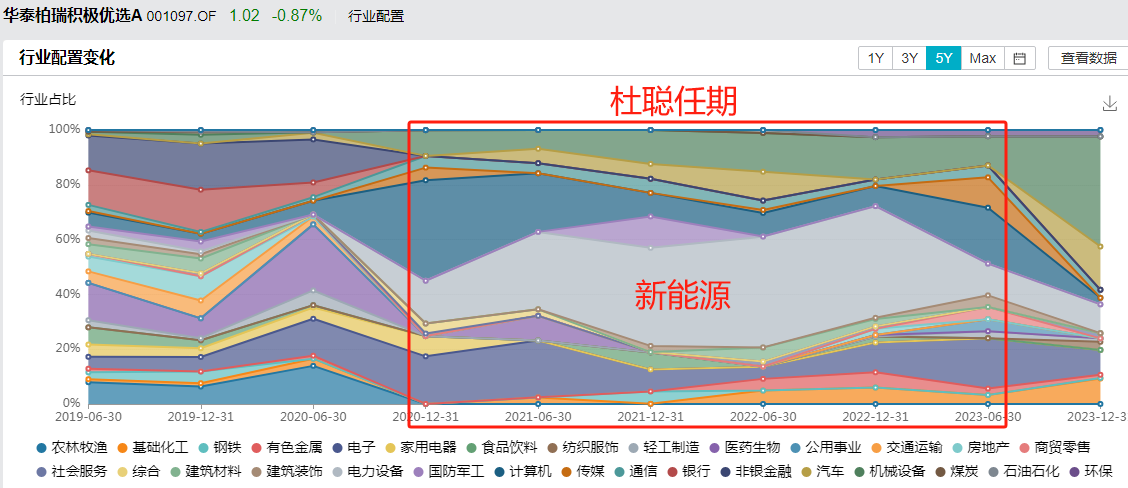

他研究员看的主要是TMT,风格是科技成长,管理“华泰柏瑞积极优选”期间重仓新能源,2021年表现较好,2022年虽然在大跌中跌幅较大,但把握住了新能源的反弹行情,净值还因此创了历史新高,2022年排名也很靠前。

2023年8月,他从华泰柏瑞离职,2024年4月在大成基金复出。

另一种是比较极致的,单吊一个行业。

比如杨凡,

他在管理“江信同福”期间押注军工,收益主要是在2021年下半年取得的。

2024年6月份,他在鹏华基金复出。

还有郑玲,

军工背景,但偏绝对收益思维,注重基金回撤和投资者体验,受到不少大V的欢迎。

管理“中邮”期间,虽然接近满仓军工,但相对军工指数跑出了明显的超额收益。

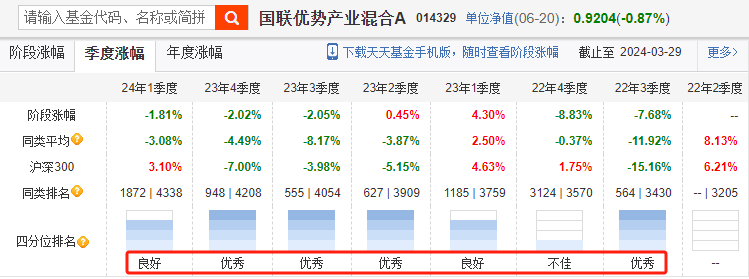

2022年12月,她在国联基金复出,虽然把军工买成了第一大重仓行业,但业绩相当稳健,除了2022年4季度,每个季度都跑赢了同类平均水平,前50%。

免责声明:文章内容仅供参考,不构成投资建议

$国联优势产业混合A(OTCFUND|014329)$$南方产业智选股票(OTCFUND|003956)$$永赢股息优选C(OTCFUND|008481)$

(来源:懒猫的丰收日的财富号 2024-06-21 18:19) [点击查看原文]