- 6

- 3

- ♥ 收藏

- A大中小

不知大家是否发现了,最近行情有一个特点:每天的涨跌家数与大盘指数之间是不匹配的。

大盘指数如果大涨,往往下跌家数很多,上涨家数很少。反过来,大盘指数如果调整,往往上涨个股数量更多些。

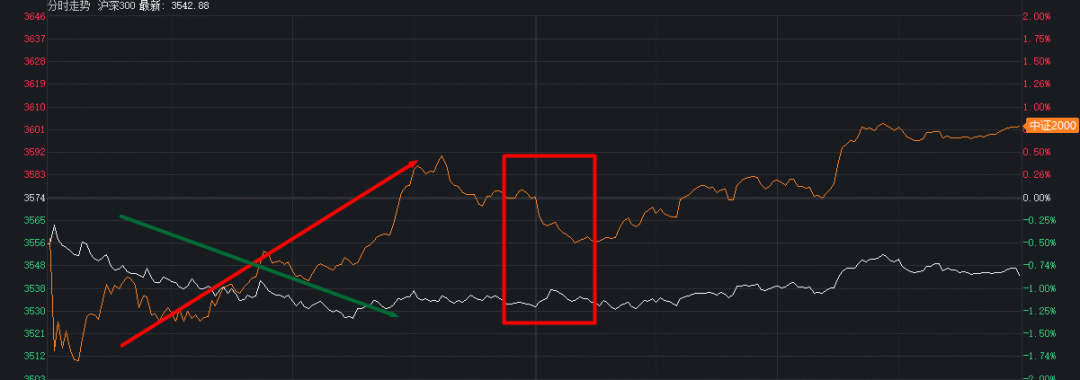

从分时图上看,这种背离可能更加明显。

比如我们把代表大盘股的沪深300(白线)和代表小微盘股的中证2000(橙线)放在一起,可以看出:今天早上的2个小时里,两个指数大趋势是完全相反的,一个是深跌后快速反弹,一个是缓步下跌。

来源:同花顺iFinD

上周是赚指数不赚钱,今天则是赚钱、不赚指数。

这个现象的主要原因在于,场内资金虽然确实都是在沪深交易所交易,但大家全在各玩各的,实际上可以被分成许多个虚拟交易所。这些虚拟交易所之间的资金很少会互相流通,走势也互不相关、互不干扰。

比如,小微盘就可以被看作一个虚拟交易所。经过国九条之后,公募基金和大型国有投资机构压根就没有在这里开户的想法,量化机构也在逐步撤退,只有散户在这里玩。

再比如,超级大盘股也可以近似为一个虚拟交易所,主要是机构互搏,散户虽然也有参与,但影响力很小。

超级大盘股这个大交易所,又可以被分成大盘价值和大盘成长两个小的交易所。擅长投资红利股的基金经理们极少去买成长,擅长投资成长股的基金经理们也很难接受红利股,两者有很强的跷跷板效应,趋势也不一致。

市场演变到今天,我们不应再用单一指数来分析市场全部情况。小微盘、红利价值、成长这三类方向必须坚持分类讨论,用它们的代表指数来研判各自的趋势和投资价值。

小微盘股我们此前已经分析过,今天就不赘述了。下面,我们结合红利和成长各自的代表指数,给大家聊聊下半年红利、成长方向的机会与风险。

高股息,还能涨吗?

首先,我们来看红利价值。

我们之前给大家讲过,红利表面上看是稳定的高分红,实际上是希望上市公司能够减少大额投资、少冒风险,最终做到对应资产的长期稳健增值。

而对于本就追求稳健的大型投资机构,比如保险、部分外资、银行系的各类金融公司来说,在当前环境下,他们当然也更希望能避免各种意外事件的发生。

这实际上就是今年高股息类ETF涨势较好的主要原因。

由于今年保险公司保费收入增长较多,同时股票仓位还处于历史低位,这部分加仓需求还是很大的,未来大概率仍然是选择红利方向。

因此,尽管红利累计涨幅比较大,而且今天还大幅调整了,我们还是倾向于逢低继续加仓。

红利价值方向有大量的ETF,当前我们比较关注的主要有:

其中,红利国企ETF是一个比较新的产品,它具有经过特殊设计的条款,可以月月分红,每年最多分红12次。

而之前,市场上有一些按季度分红的,主流仍是半年或一年分红一次,所以优势比较大。

每个月分红是非常有利于大型投资机构和长期持有不动的朋友的。

对投资机构来说,有稳定的现金入账,管理上更加方便;对个人来说,我们同样可以自由支配这笔钱,甚至投资金额较高的话,直接就覆盖了我们的日常消费。

之前,红利国企ETF(510720)已经于5月进行了上市后的首次分红,为0.3%。目前第二次分红也公告了,6月计划分红0.4%,原因是农业银行进行了高额分红。

本次分红的权益登记日是6月12日,现金红利发放日是6月18日。

这个产品跟踪的指数是上证国企红利,拥有红利和国企的双重加持,股息率也是比一般的红利指数都要高,过去12个月股息率可以达到6.76%。新国九条的背景下,国企+红利还是有望继续保持强势的。

央企共赢ETF(517090)大家都比较熟悉了。这只产品含港股,而且都是重点提高分红率的央企,将来有机会受益于可能的港股红利税减免和央企分红率提高。我们今天就不再详细分析了。

科技股逆势反弹,该追涨吗?

下面,我们来谈谈成长风格。

大盘成长风格今年分歧是比较大的,而且走势各不相同:CPO板块近期有所调整,但年内涨幅仍然较大;锂电虽有反弹但年内涨幅还是负的;光伏一直在探底;半导体最近逐步转强。

这种差异,主要还是基于行业本身的基本面情况。

CPO板块业绩在四者中最佳,所以总体表现最好。但一季报引发了大家的担忧,形成了较长时间的调整。

半导体有部分细分领域已经反转,2023年年报已经实现业绩增长的半导体设备近期领涨。

光伏是基本面最弱的,锂电稍好些(宁德时代增加分红),因此光伏调整比锂电更加剧烈。

一般而言,成长板块的走势总是与定期报表密切相关,而且机构也比较喜欢追涨杀跌,从业绩较差的板块流向业绩较好的板块。

因此,当我们希望投资成长风格的行业ETF时,应该选取基本面较好、长期来看比较强势的ETF,趁调整期低吸,而不能选取基本面偏弱、长期来看弱势的ETF。

目前来看,我们比较关注的ETF主要有:

通信ETF(515880)自3月以来持续调整,目前已经到了关键位置附近。如果二季报较一季报表现更好,就有望继续向上,因此最近是比较适合埋伏的。

长期看,人工智能大背景下,国内的光模块企业也有望保持高景气。通信ETF的标的指数是目前市场上同类ETF中光模块含量最高的,可以关注。

半导体设备ETF(159516)则是近两个星期最为强势的ETF之一。成分股集中在上游的半导体设备和材料,作为芯片产业链中弹性较高的方向,最近表现就比较抢眼。

其实半导体设备的业绩早在去年年报就反转了,只是年初市场信心不足,暂时没有认识到它的价值,也就是所谓的“错杀”。当大基金三期消息出来后,错杀则被逐步纠正。

当然,考虑到半导体全行业二季报可能还有一定变数,我们不宜过度追涨,可以等待调整,以低吸为主。

风险提示:

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险。基金资产投资于港股或海外市场,除以上风险外,还会面临汇率风险,提请投资者注意。

板块/基金短期涨跌幅列示、个股短期业绩仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的预测或保证。

以上观点仅供参考,不构成投资建议或承诺。在投资相关基金产品前,请您务必关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力,投资与自身实际情况相匹配的基金产品。基金有风险,投资需谨慎。

#大基金利好发酵,芯片股活跃##巨头狂卷GPT,产业链投资机会几何?##欧美股市大涨,A股今天怎么走?#$央企共赢ETF(SH517090)$$红利国企ETF(SH510720)$$通信ETF(SZ159695)$

(来源:ETF智选的财富号 2024-06-11 19:28) [点击查看原文]