- 2

- 1

- ♥ 收藏

- A大中小

一、蔡目荣

管理华宝资源优选,任职回报283.29%,同类排名73/503。

2008年之前在金信研究、国金证券股份有限公司从事研究工作。2008加入华宝基金,现任权益投资总监,权益投资部总经理

2012年8月21日上任基金经理,管理规模25亿

通过追踪行业的景气度,寻找景气度向上或出现拐点的行业,精选个股进行投资。不会购买高估值个股,也尽量避免掉入估值陷阱。

华宝资源优选重仓有色金属、煤炭、石油石化。

华宝价值发现重仓银行、非银金融、地产。

二、应帅

管理南方稳健成长,任职回报172.28%,同类排名270/529。

北京大学光华管理学院管理学硕士,南方基金执行董事。2001.7加入国泰君安任投行部经理,2001.10加入长城基金任行业研究员,2007年加入南方基金。

2007年5月11日任职基金经理,管理规模61亿

成长价值风格,寻找最好的生意和最可持续增长的行业,投资这些好赛道里优质的公司。

曾重仓食品饮料、医药、电力设备。股票占比约75%,收益和偏股混合型基金指数接近。

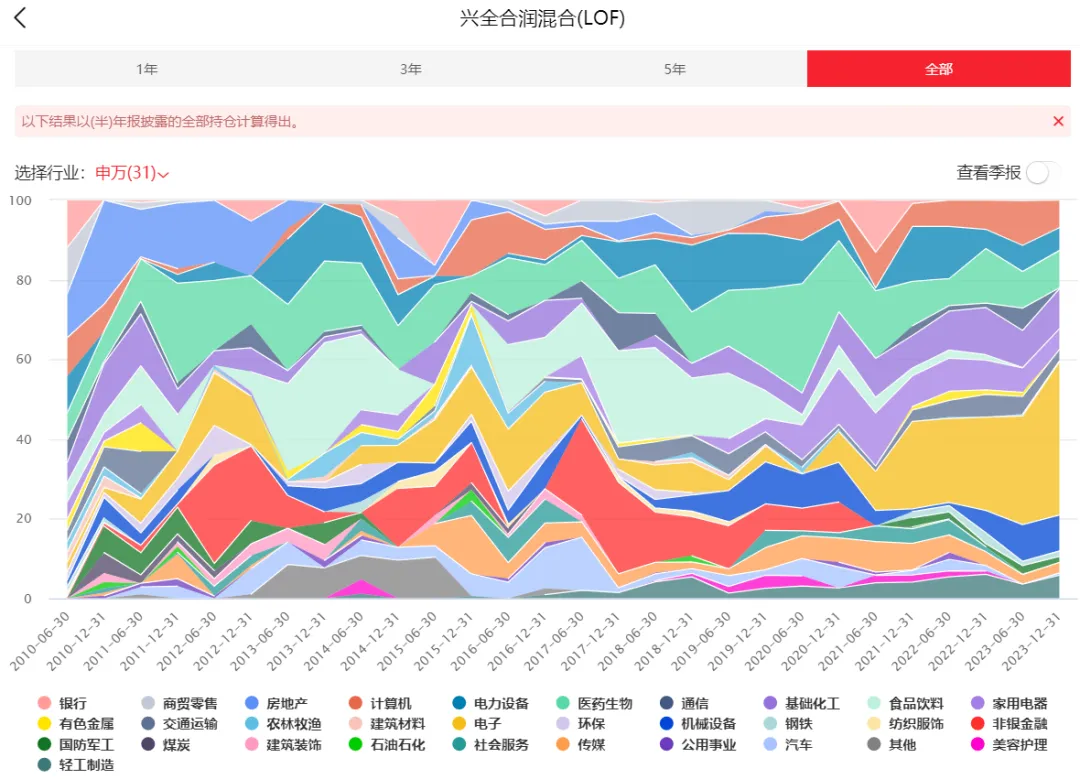

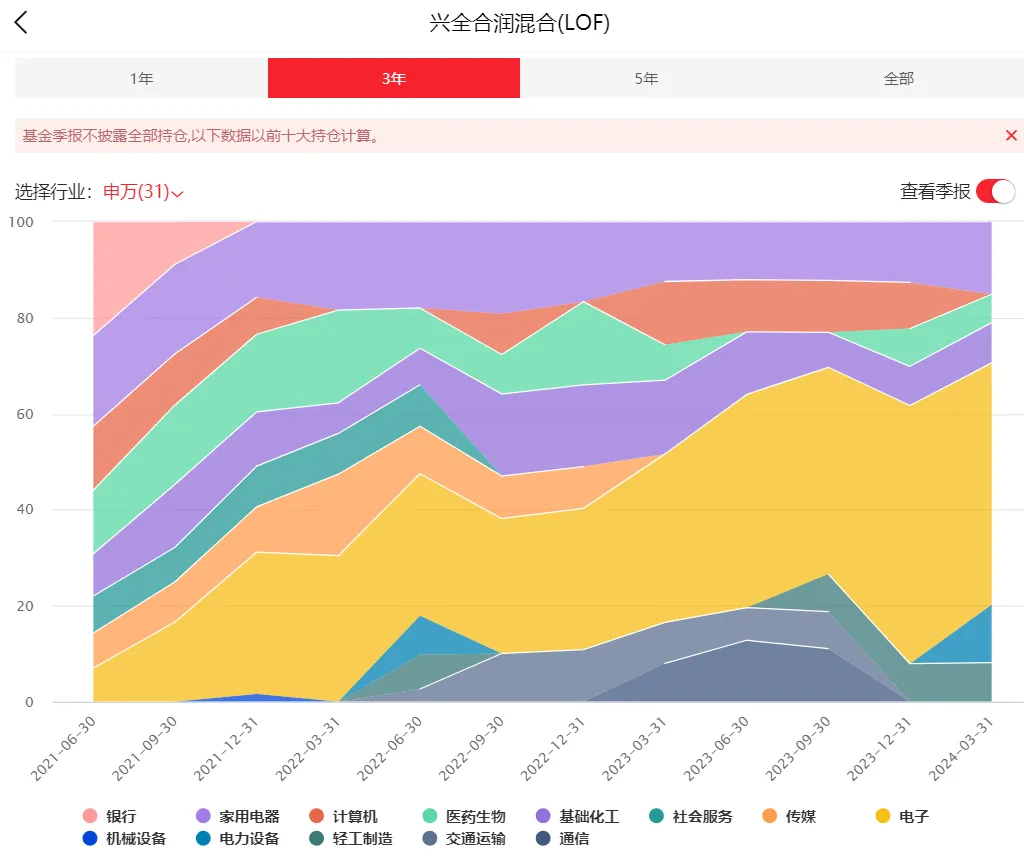

三、谢治宇

管理兴全合润,任职回报449.71%,同类排名8/534。

复旦大学金融工程专业硕士,2007年加入兴业全球基金,研究员期间主要覆盖TMT与新能源行业。2013年1月29日上任基金经理,管理规模365亿。

偏爱成长股,重仓医药、电子。

谢治宇曾经很优秀,2013年到2020年只在2018年“一般”。2013年1月29日至2020年12月31日,兴全合润收益689.71%,所有基金中仅次于崔莹管的华安逆向策略。近3年业绩很一般。

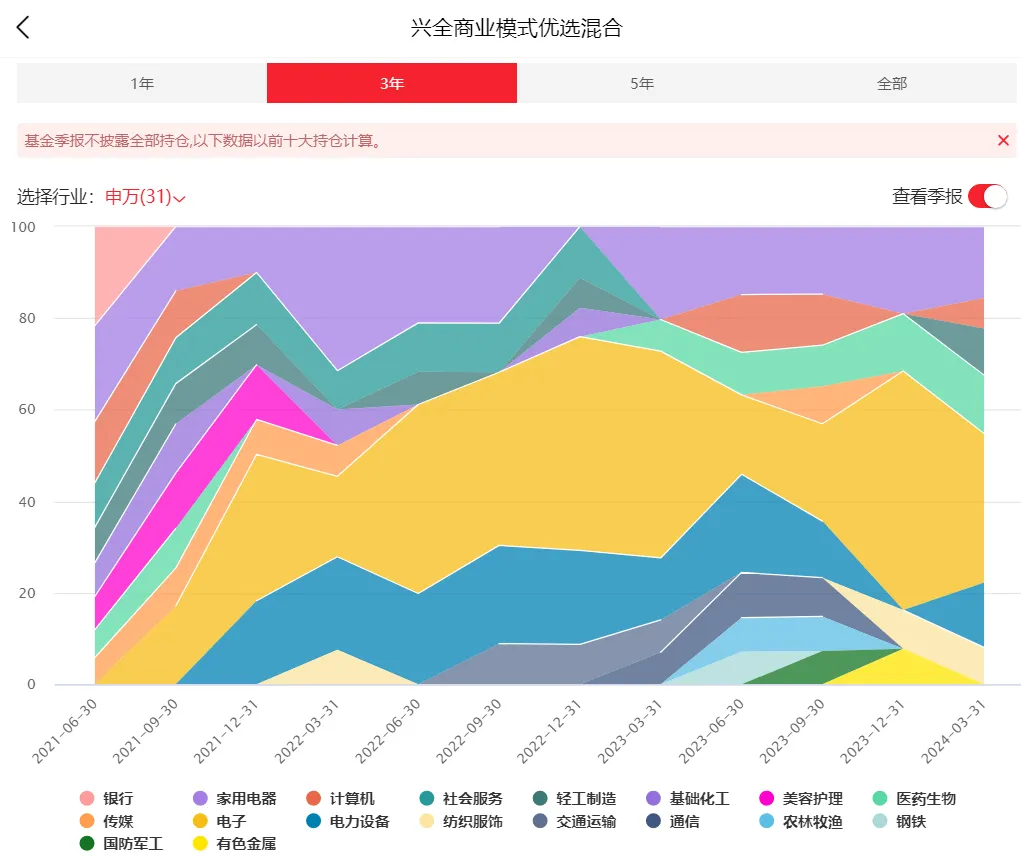

谢治宇连续几个季度跑输风格接近的乔迁。

第一个原因和重仓消费电子有关。2023年后乔迁减少了消费电子仓位,谢治宇加仓。谢治宇重仓的三安光电、澜起科技、晶晨股份股价都是一路下跌。

第二和谢治宇灵活度不够有关。

2020年谢治宇说,董承非比他更加价值和长期一些,他比董承非更灵活一些。规模大了,很大程度上是有限制的;看的东西多了,很多时候知道是有限制的;或者说,市场对他的容忍度变高了,也可以做一些更长期一些的事情。

现在这句话也能用到他和乔迁身上,谢治宇更偏长期一些,乔迁灵活度更高一些。谢治宇缓慢加仓消费电子,乔迁重仓股在家电、消费电子、电力设备之间来回调整。兴全合润的换手率是107.92%,兴全商业模式的换手率是225.99%。

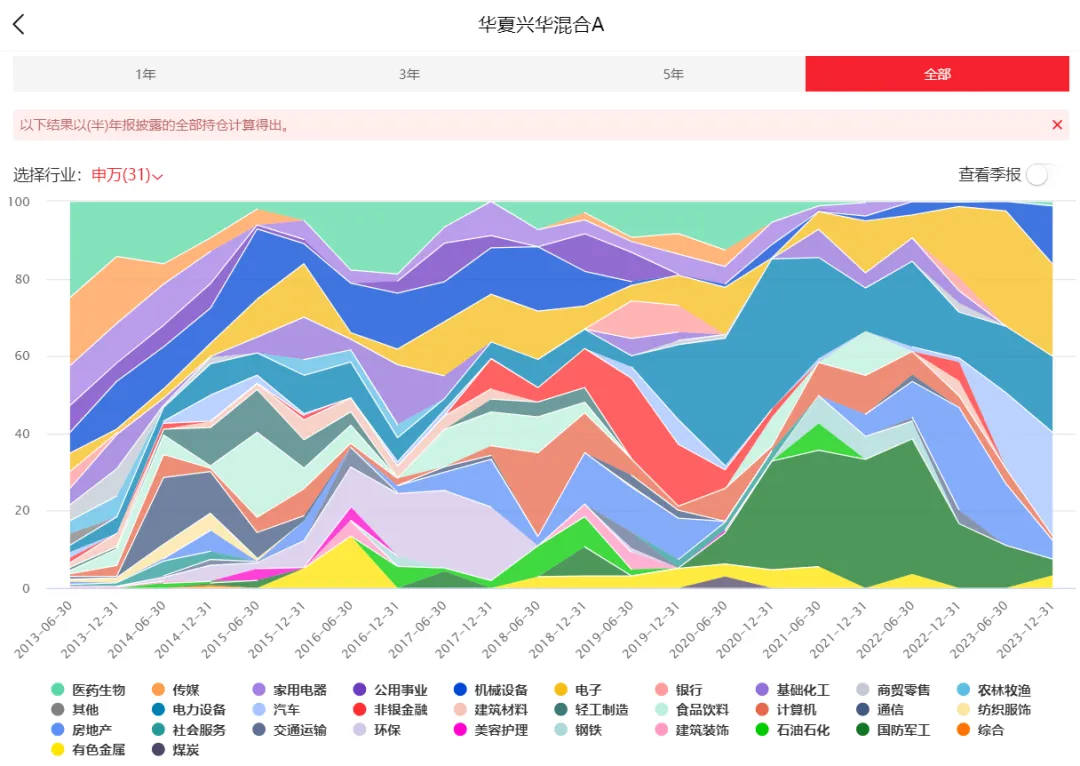

四、阳琨

管理华夏兴华,任职回报143.4%,同类排名246/555。

2006年加入华夏基金,历任策略研究员,现任副总经理、投资总监。

2007年6月12日上任基金经理,管理规模6亿。

均衡成长风格,重仓电子、电力设备、军工,收益是平均水平。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$南方稳健成长混合(OTCFUND|202001)$$兴全合润LOF(SZ163406)$$华夏兴华混合A(OTCFUND|519908)$

(来源:养基者说的财富号 2024-06-10 19:04) [点击查看原文]