- 1

- 评论

- ♥ 收藏

- A大中小

一、上周市场回顾

权益市场

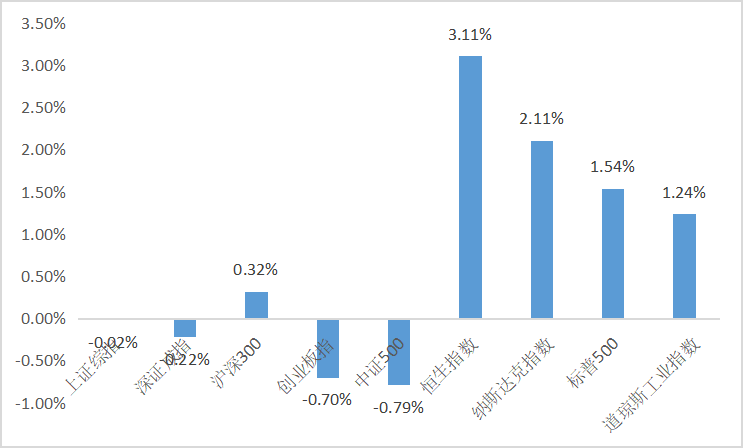

上周市场A股市场表现分化,截至上周五收盘,上证综指报收3154.03点,周跌0.02%,创业板指收1864.94点,周跌0.70%。港股延续上涨趋势,实现四周连涨,恒生指数周涨幅达3.11%。美股三大股指上周全线收涨,其中道琼斯工业平均指数累涨1.24%,连续第五周上涨;纳斯达克综合指数累涨2.11%;标普500指数累涨1.54%。(数据来源:Wind)

(数据来源:Wind,A股数据统计区间:0513-0517)

债券市场

利率债方面,上周特别国债供给节奏靴子落地,5月17日,首只 30Y期超长期特别国债问世,中标利率为 2.57%,较发行前一日/发行当日同期限二级市场利率分别低 1BP/2BP。信用债方面,上周收益率整体下行,低等级下行幅度更大;中高等级信用债利差被动走扩,低等级利差收窄,等级利差和期限利差略压缩。转债方面,上周平价均值提升但纯债利率波动较大,转债估值小幅压缩拖累整体表现,成交进一步提升,随着权益市场赚钱效应改善,风险偏好有所提升。(数据来源:Wind,海通证券研究所)

大宗商品

上周受到美国4月通胀回落、美股上升和美元指数下跌等多重因素的影响,商品市场主要板块都出现了反弹。白银触及逾十年高位,国际贵金属延续涨势,COMEX黄金周累计上涨2.23%。(数据来源:Wind)

二、市场要闻

|重要数据:四月规模以上工业企业增加值持续增长

国家统计局数据显示,4月,我国规模以上工业增加值同比增长6.7%,环比增长0.97%;社会消费品零售总额3.57万亿元,同比增长2.3%。全国城镇调查失业率为5.0%,环比下降0.2个百分点,连续2个月下降。1-4月,全国固定资产投资(不含农户)14.34万亿元,同比增长4.2%,其中,民间投资7.4万亿元,同比增长0.3%。

l 重要政策:三大利好政策,房地产板块上涨

5月17日,央行连发三项有关房地产的重磅通知,包括降首付、取消利率下限、降公积金贷款利率。具体来看,央行宣布,自5月18日起,下调个人住房公积金贷款利率0.25个百分点;取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。另外,央行、金融监管总局联合发布通知指出,对于贷款购买商品住房的居民家庭,首套住房商业性个人住房贷款最低首付款比例调整为不低于15%,二套住房商业性个人住房贷款最低首付款比例调整为不低于25%。受此消息影响,A股房地产板块在尾盘迅速拉升,房地产主题ETF溢价、放量大涨。

l 海外市场:美国公布4月CPI数据,9月降息预期升温

当地时间5月15日(周三),美国劳工统计局发布的数据显示,美国4月CPI、核心CPI同比分别增长3.4%、3.6%,均较3月放缓。美国核心CPI月率出现6个月来首次降温,表明价格压力正在逐渐减弱。与此同时,根据芝加哥商品交易所集团(CME)的“美联储观察(FedWatch)”工具显示,4月美国CPI数据公布后,9月降息概率从65.1%升至73.2%;12月降息2次及以上的概率从56.9%升至68.4%。

l 行业热点:OpenAI发布全新“类人模型”

上周,在谷歌I/O开发者大会的前一天,Open AI召开了春季新品发布会,并在会上发布了全能模型GPT-4o。现在的ChatGPT可以接收文本、音频和图像任意组合作为输入,并实时生成文本、音频和图像任意组合作为输出。不仅能做到与人类相似的320毫秒平均反应速度,甚至还可以识别到人的情绪。

注:上周市场回顾和市场要闻仅客观陈述,如涉及具体概念、行业或个股均不构成任何推介和判断。

三、市场前瞻

超长期国债发行落地后对债市有何影响?

5月13日,财政部公布超长特别国债发行安排,本次超长期特别国债发行节奏比市场预期的集中发行更加平滑,供给大致均摊在6月-10月,月度发行规模或在1400亿-1800亿左右。

那么,超长期国债发行落地后对债市有何影响?

首先,针对超长债供给的预期交易可以告一段落,按照以往历史经验,市场冲击和影响主要在发行落地前,本次由于发行节奏平滑,实际发行落地后带来的资金面扰动预计有限,市场对用降准对冲集中发行的预期也有所回落。

其次,如果综合考虑特别国债、普通国债、地方政府债,上半年由于供给进度偏慢,机构配置需求仍在,长端品种调整风险可控,供给端的较大压力将主要出现在三季度,届时供需结构或加速向均衡水平修复,债市对利空消息反应将更加敏感。

最后,除了6000亿的30年国债以外,本次还会发行3000亿的20年国债。从收益率曲线的角度来看,过去成交活跃期限主要集中在1、3、5、7、10和30年,前期20年国债由于供给缺位并不算活跃,本次20年期新发两个代码,预计每只个券余额1500亿元左右,具备成为活跃券的市场深度基础。因此,后续在短期的供给冲击之后,20年有可能也成为成交活跃期限,过去发行的30年国债老券现在剩余期限22年左右,后续值得关注。

从债券定价的角度来看,短期供给一般只会造成一次性的冲击,中长期应该更加关注如何对30Y-10 Y年国债的期限利差进行定价。2020年至今,30Y-10Y期限利差与CPI当月同比的关联性大大增强。

此外,超长债作为股票市场常用的风险对冲标的,近年来两者负向相关性逐渐增强。如果权益市场回暖,也需要关注30Y-10Y利差走阔的风险。

$海通鑫悦债券C(OTCFUND|852300)$$海通鑫悦债券A(OTCFUND|852389)$$海通安裕中短债A(OTCFUND|851830)$$海通安裕中短债C(OTCFUND|851836)$$海通安润90天滚动持有中短债A(OTCFUND|970134)$$海通安润90天滚动持有中短债C(OTCFUND|970135)$$海通安泰债券A(OTCFUND|851890)$$海通安泰债券C(OTCFUND|851896)$

(来源:海通资管的财富号 2024-05-21 17:50) [点击查看原文]