- 1

- 评论

- ♥ 收藏

- A大中小

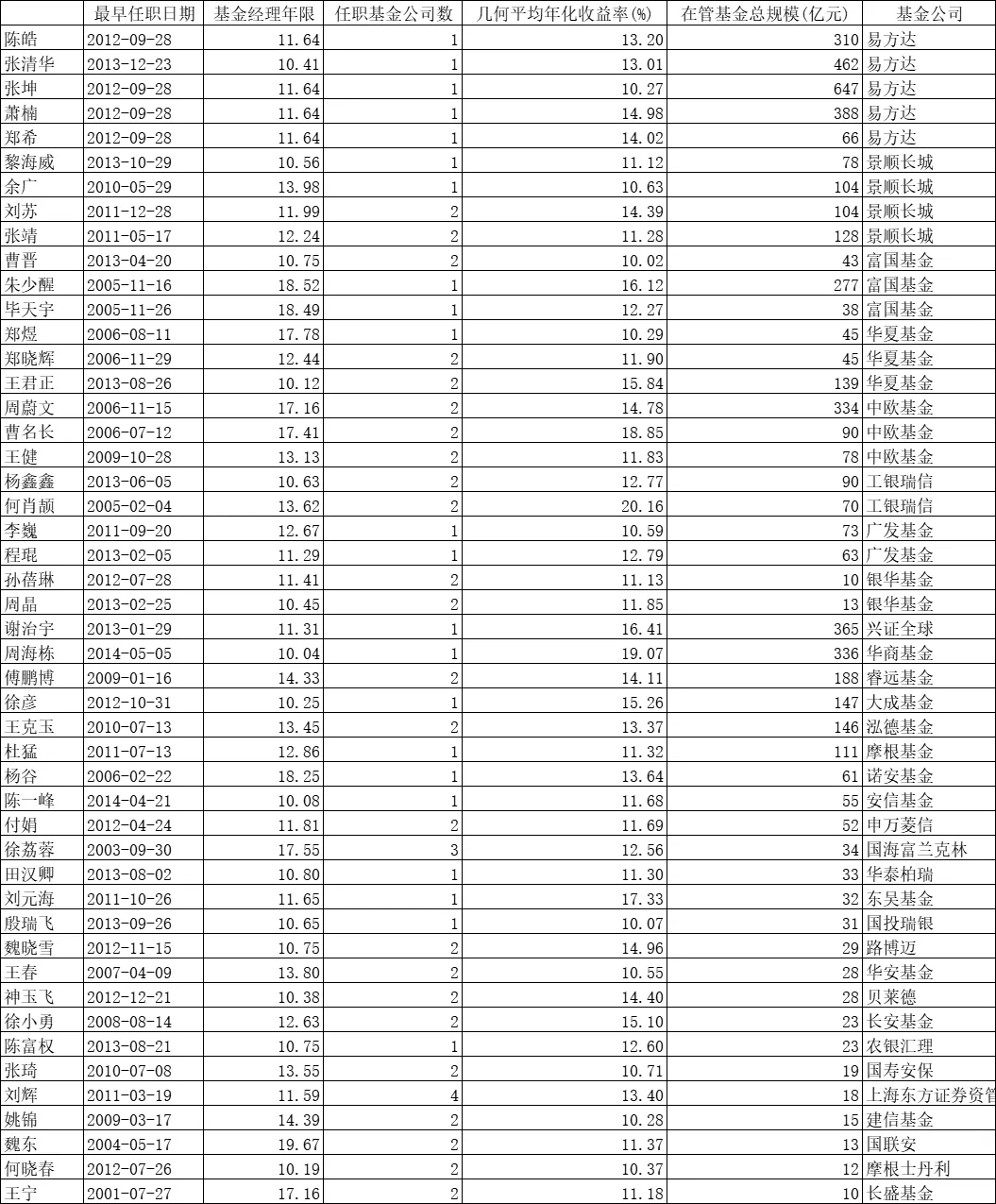

景顺长城的4位双十基金经理:黎海威、余广、刘苏、张靖

一、黎海威

背景:CFA。曾担任美国穆迪KMV公司研究员,2004年进入具有“量化投资鼻祖”之称的美国巴克莱国际投资管理有限公司(BGI),历任亚太和新兴市场研究员、基金经理、主动股票部副总裁;2011年加入香港海通国际资产管理有限公司,任量化总监;2012年8月加入景顺长城基金公司,任量化及ETF投资部投资总监。

2013年10月29日上任基金经理,管理规模78亿。

投资方法:多行业风格分散搭配的基本面量化思路。

业绩:

景顺长城量化精选2018年之前表现较好,2018年后落后。

景顺长城沪深300指数增强相对沪深300ETF有超额收益,但2022年后超额收益下降。

景顺长城中证500指数增强相对中证500ETF的超额收益也不好。

这几年黎海威发挥不太好,连着几年跑输李笑薇的富国沪深300指数增强。

另一位量化老人,也是双十基金经理的田汉卿业绩也不好。当初的量化三剑客仅剩李笑薇。

二、余广

背景:景顺长城总经理助理、股票投资部总经理、投委会委员。2012年冠军基金经理。

毕业后在会计师事务所工作了6-7年的时间,后来又去英国读了金融学硕士(学校没查到)。曾先后担任蛇口中华会计师事务所审计项目经理、杭州中融投资管理有限公司财务顾问项目经理、世纪证券综合研究所研究员、中银国际(中国)证券风险管理部高级经理等职务。2005年1月加入景顺长城担任研究员等职务,覆盖了银行、机械、家电、汽车、钢铁、建筑建材、纺织服装、农林牧渔等行业。

2010年5月29日上任基金经理,管理规模104亿。

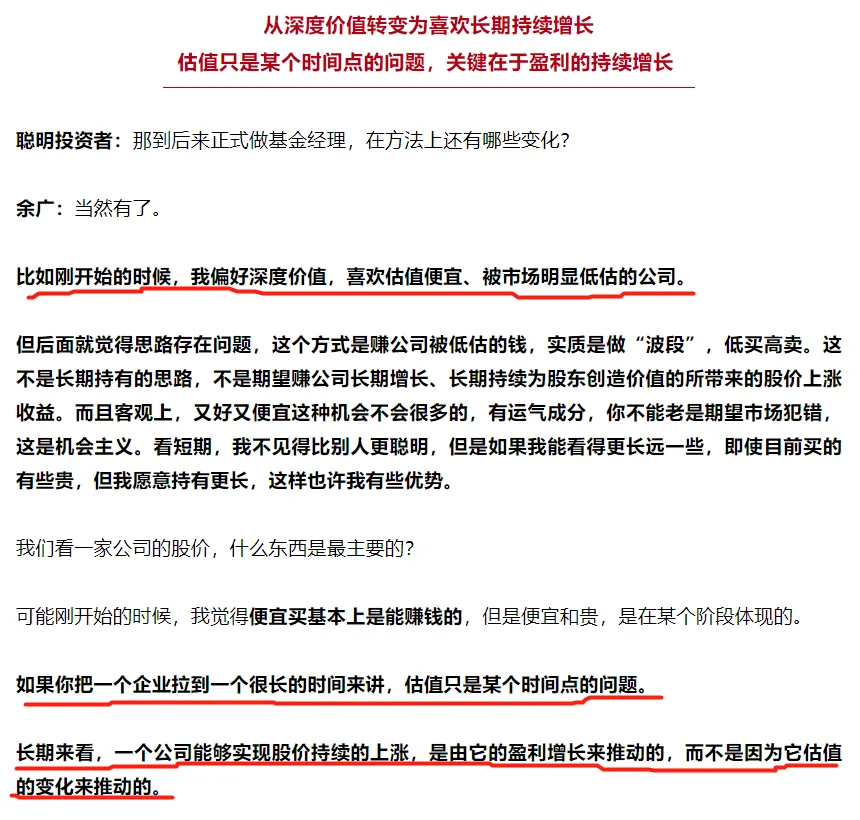

投资方法:审计出身,重视财务指标,最开始是深度价值。后来慢慢转向长期持续增长,以合理价格买入好公司,喜欢容量大的行业。

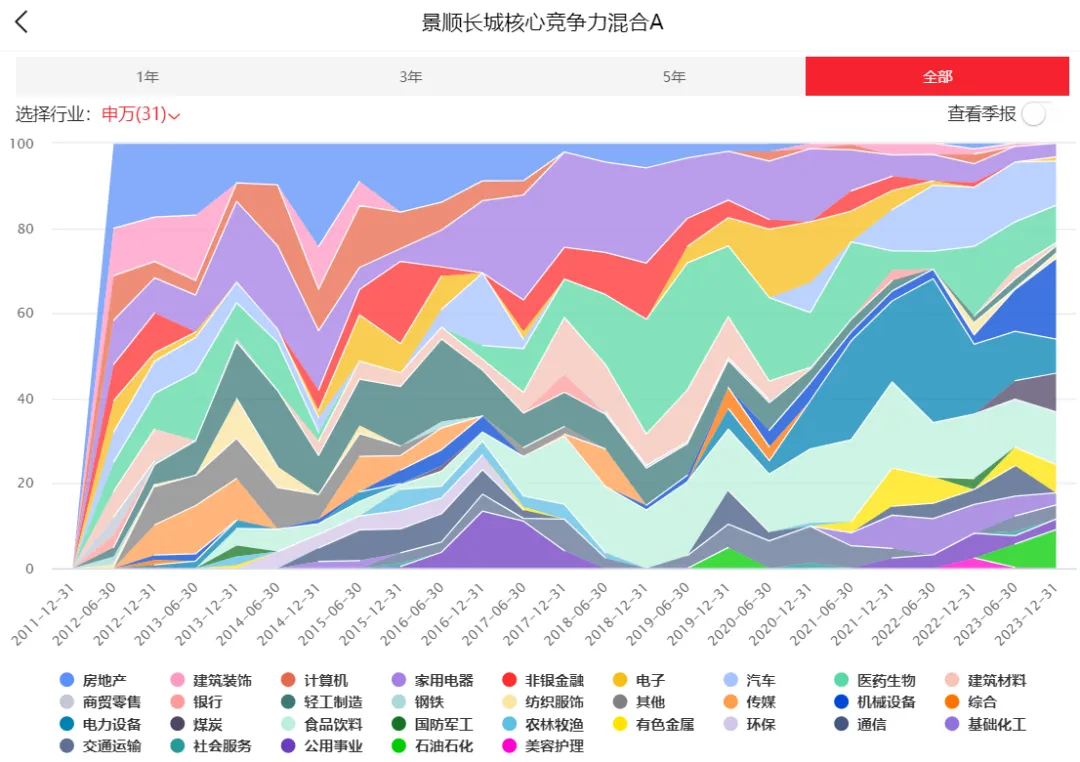

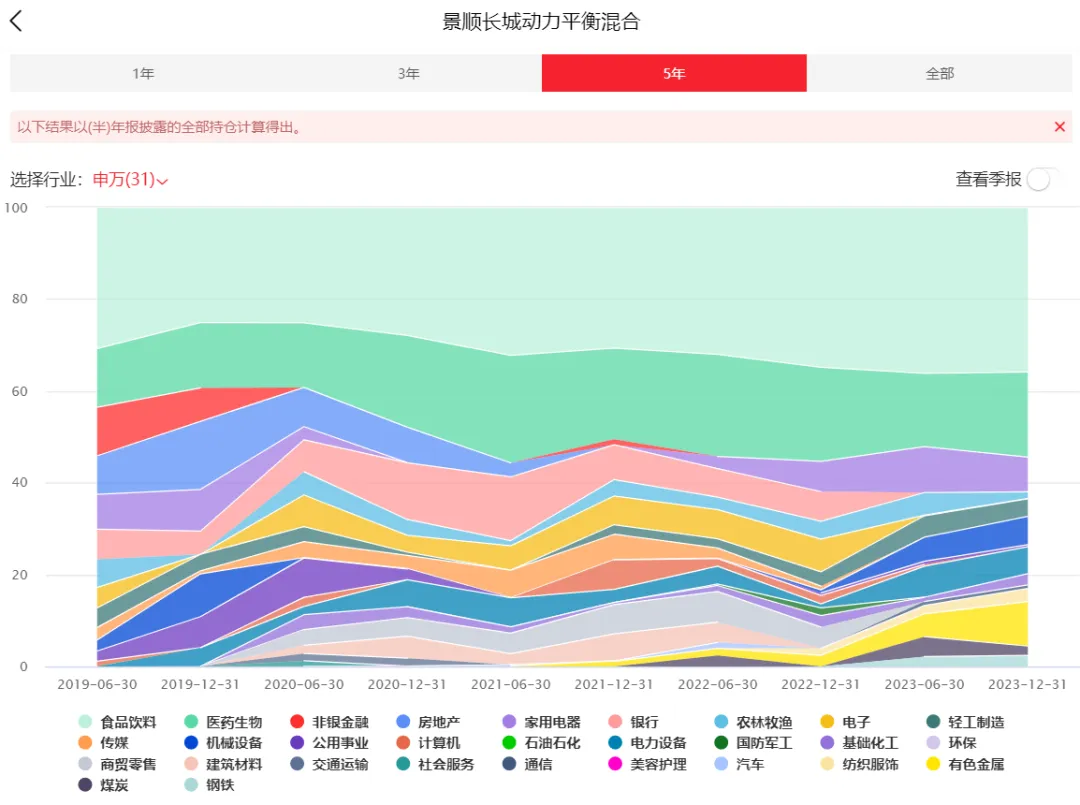

持仓均衡,重仓家电、医药、电力设备、食品饮料。

业绩:

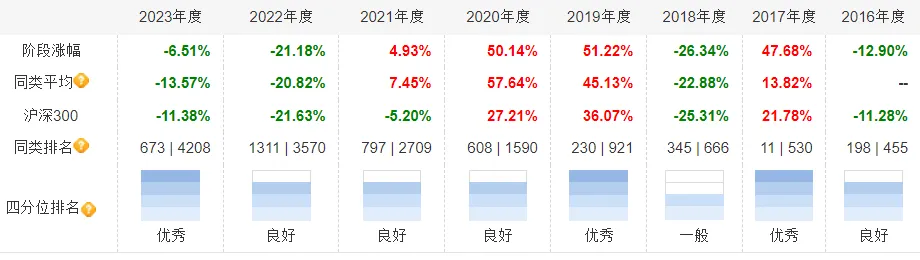

任职收益433.75%,对偏股混合型基金指数有稳定的超额收益。不擅长控制回撤。

2019年到2023年连续跑赢沪深300。过去8年有7年排名前50%。

三、刘苏

背景:景顺长城投委会成员,研究部总经理。

北京大学理学硕士,2005年任职于深圳国际信托,2008年加盟鹏华基金,历任研究部高级研究员、基金经理助理、基金经理,2015年加入景顺长城。

2011年12月28日上任基金经理,管理规模104亿。

投资方法:均衡型风格,青睐大盘成长股,食品饮料和医药占了一半仓位。关注行业商业模式,看重质量和成长,重选股、轻择时,市场过热或估值过高时会适当减仓。

业绩:连续8年跑赢沪深300。任职收益144.1%,对偏股混合型基金指数有明显超额收益。不擅长控制回撤。

四、张靖

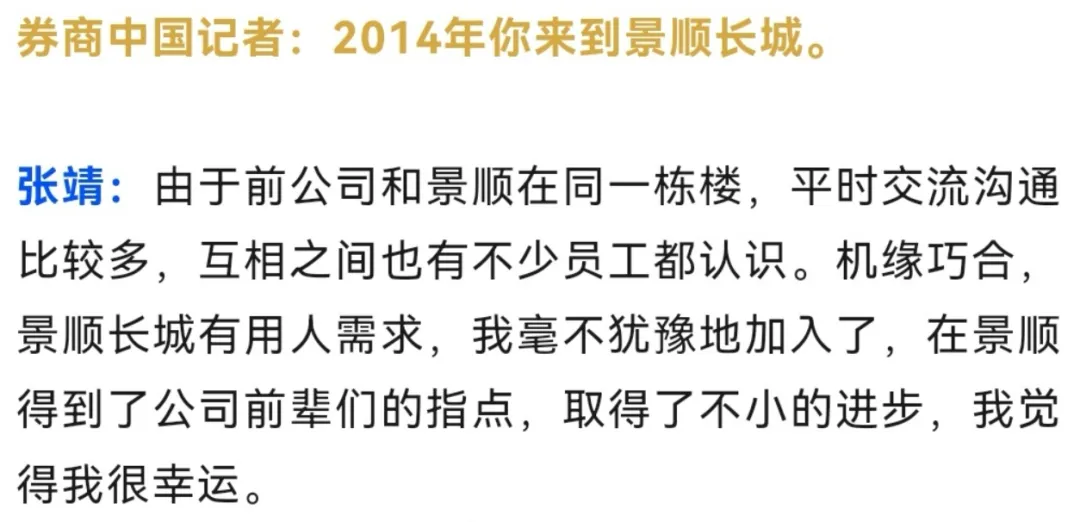

背景:本科学工科,毕业后在建筑、市政领域做了两年,还参与过深圳市地铁一号线的修建。随后回去读了金融工程方向的研究生。2006年硕士毕业后,在平安证券做卖方策略研究,之后在公司自营部门从事量化投资和金融衍生品相关的投研工作。2009年底进入大摩华鑫基金,从2011年起先后就任大摩多因子和大摩量化配置的基金经理,这两个基金均采用量化投资策略。同时也涉足专户投资领域,管理量化对冲的专户产品。

他自己评价,量化更多是一个工具,而不是一种投资理念。投资中更重要的是底层价值观和理念,有了这些才能去谈方法论,有了方法论再去找相应的工具,而不能本末倒置。所以,2014年5月来到景顺长城,从量化投资切换到主动管理。

2011年5月17日上任基金经理,管理规模128亿。

投资方法:

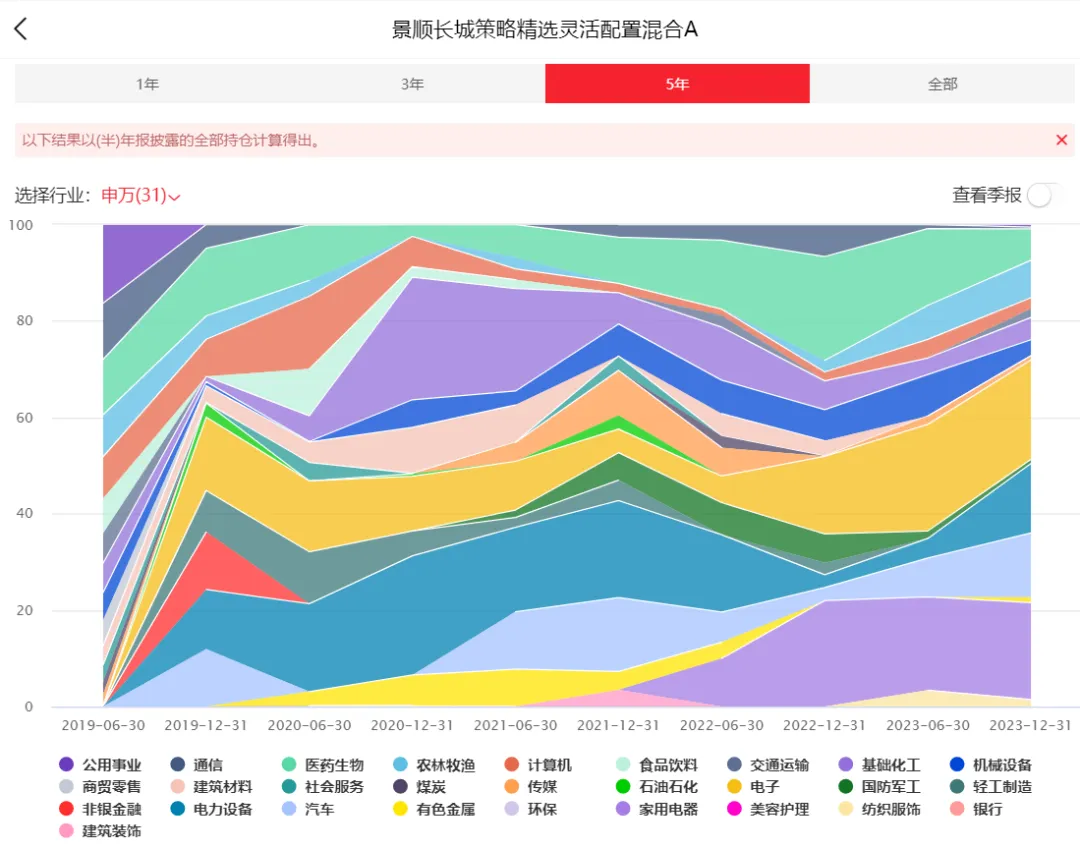

张靖对风格没太大的偏好,更关心公司的未来成长空间、业绩的确定性,以及性价比。

选股思路是,找到未来不太长时间内(比如说一年内)进入快速成长期的公司,而且要求这个成长期有一定的持续性,也喜欢去找有经营拐点的公司,控制估值,确保能在比较好的时点投资。

总体思路偏均衡,行业会有所偏重,个股不会买特别重。单一行业大概在20%左右,单只个股在4%-5%之间。

业绩:

2015年三季度降低股票仓位,2018年一季度才加上去,2017年业绩不好。2019年和2020年与偏股混合型基金指数接近。2021年2季度和3季度重仓新能源,收益较好。2022年下半年后增加家电仓位,收益较好。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$景顺长城核心竞争力混合C(OTCFUND|015731)$$景顺长城策略精选灵活配置混合C(OTCFUND|017167)$$景顺长城动力平衡混合(OTCFUND|260103)$

(来源:养基者说的财富号 2024-05-20 20:42) [点击查看原文]