- 点赞

- 评论

- ♥ 收藏

- A大中小

1、市场回顾与分析

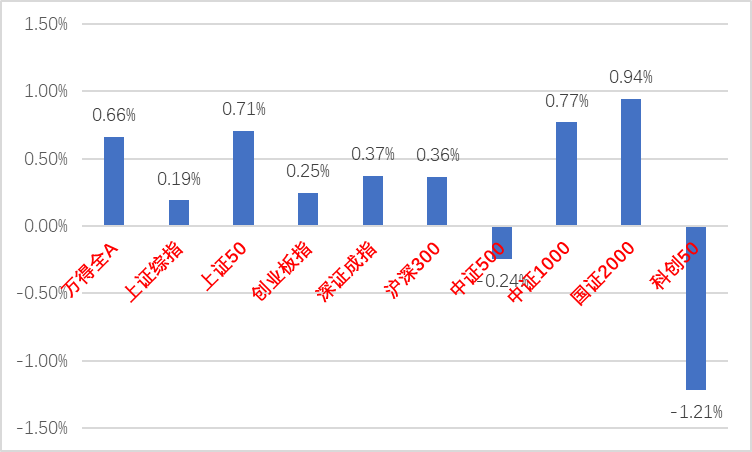

主要指数情况

上周A股主要指数涨跌不一,整体表现较好。

图1:A股主要指数周涨跌幅

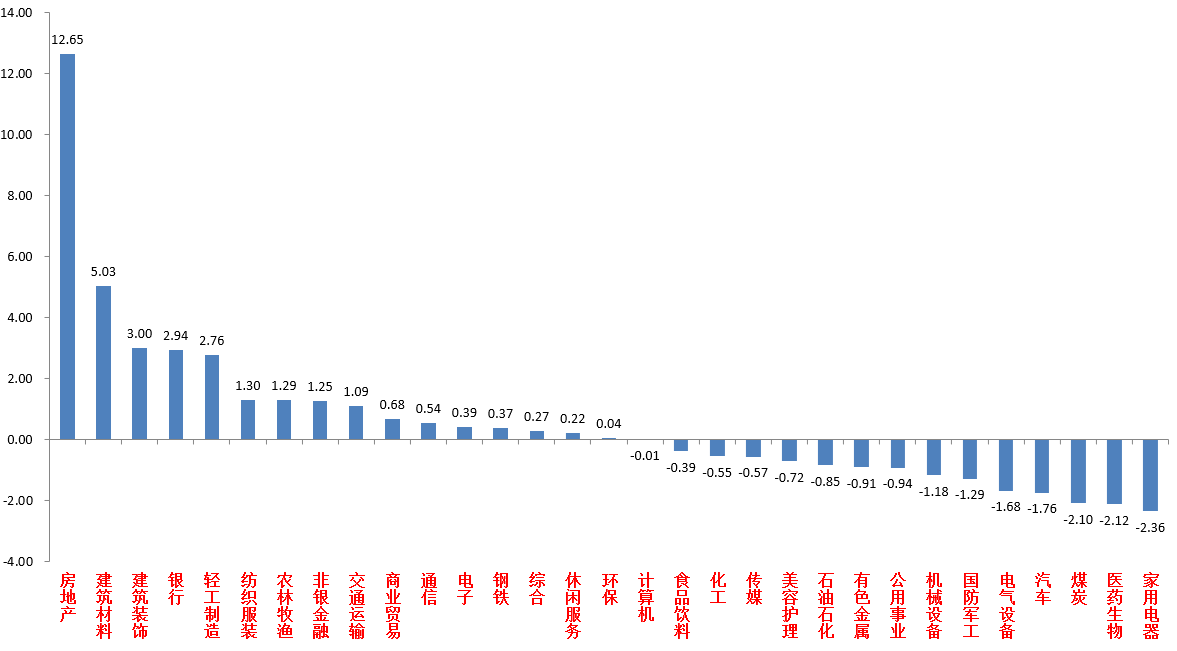

各行业情况

31个申万一级行业中,房地产(12.65%)、建筑材料(5.03%)和建筑装饰(3.00%)居涨幅前三。家用电器(-2.36%)、医药生物(-2.12%)和煤炭(-2.10%)居跌幅前三。

图2:申万一级行业周涨跌幅

2、策略观点

宏观与市场回顾

5月17日,国家统计局公布4月经济数据,全国规模以上工业增加值同增6.7%,环增0.97%,超市场预期。社会消费品零售总额同比+2.3%(前值+3.1%),固定资产投资(不含农户)增速为4.2%,均不及预期。工业增加值看,工业生产指数显著强于服务业,装备制造链、消费电子产业链、汽车产业链是主要拉动项,显示在外需增长和以旧换新等支持下,制造业依然较强。

社零方面,必选消费表现好于可选,可选消费受汽车、建材影响仍是负增长,以汽车为代表的消费内卷、以价换量问题仍在。投资方面,制造业、基建、地产投资同比增速均边际下滑(制造业增长9.7%,基建增长6.0%,地产下降9.8%),投资整体偏弱。总体看,4月数据表明内需仍缺乏活力,外需和财政作用较大,且可能继续成为短期经济的依赖。

5月17日,央行在地产方面推出四项新政,包括设立3000亿元保障性住房再贷款、降低全国个人住房贷款最低首付比例、取消全国个人住房贷款利率政策下限和下调公积金贷款利率。短期提振市场信心作用明显,也体现了中央财政支持不急于大规模发力的特点。也延续了化解风险才是当前地产工作第一要务的基调。且地产需求端上的根本问题也依然存在,意味着房价也较难上行,未来,央行政策工具箱中仍有较多选择:关注后续诸如降息降准,尤其美联储降息后财政发力的可能和力度。

3、后市展望

上周A股市场热点集中在地产链行业,在地产政策预期突发提高下,地产链行业获得活跃资金急速流入,在存量博弈的市场对其他板块形成明显虹吸效应。从基本面看,目前内需仍弱,货币政策支持预期增加。从资金面看,上周外资净流入87.62亿元,基金方面多个宽基指数ETF继续放量但幅度偏小。

随着房地产刺激政策集中落地,相关板块情绪热度激增。但要注意到,从基本面角度看,政策对短期地产销售可能有作用,对解决地产风险或提高房价作用应该不够,所以目前将此次地产链行情定位为基于政策博弈的主题投资行情。市场对这一批地产政策的效果也有不小分歧,地产链板块资金合力尚未形成,观望资金仍多。之前地产链股票的估值、机构持仓均在历史低位,短期行情应该未完(拥挤度未达到前几次类似行情最高水平)但经过活跃资金的配置,后续股价阻力增加是大概率。

市场应该会继续维持情绪脆弱、存量博弈、对个股逻辑确定性和政策刺激力度要求更高的时间。结合后续国际地缘政治不确定性仍大的情况,应继续对经济定位弱复苏,抓结构性机会。建议投资者逢低布局。

行业上,对于偏防御的红利类行业,继续建议作为底仓配置一部分(短期同样被地产链虹吸,调整后建议配置有独特催化的能源公用、业绩增速较高的消费红利和流动性支撑的港股红利)。而对于进攻性较强的多数标的,以寻找低位、确定性较好和情绪面强势的(地产链行情短期大概率未完,地产、建材、轻工三个行业资金较为集中,上下游其他行业补涨性质。后续交易难度会加大,建议配置估值向下有底或基本面较好标的,是当前市场博弈重点。出口链依然是高确定性方向的代表,且出口数据的强势5月大概率持续,调整后仍可配置相关的家电、机械、建筑等行业个股。其他主题投资方面,低空经济政策端催化仍是近期最强,AI链调整幅度已经不小,对国内外催化弹性加强)配置为主。

$房地产(931775)$$中加纯债债券(OTCFUND|000914)$$中加转型动力混合A(OTCFUND|005775)$$中加转型动力混合C(OTCFUND|005776)$$中加医疗创新混合发起式A(OTCFUND|016756)$$中加医疗创新混合发起式C(OTCFUND|016757)$$中加紫金灵活配置混合A(OTCFUND|005373)$$中加紫金灵活配置混合C(OTCFUND|005374)$

#中金:地产周期或迎转折!股友们怎么看?#

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

(来源:中加基金的财富号 2024-05-20 13:41) [点击查看原文]