- 11

- 3

- ♥ 收藏

- A大中小

我最近不是在盘点投顾组合的业绩走势嘛~

前几天主要梳理了权益类投顾组合的业绩排名,感兴趣的朋友可以点击《近3月反弹18%!明星基金经理,又香了?》。

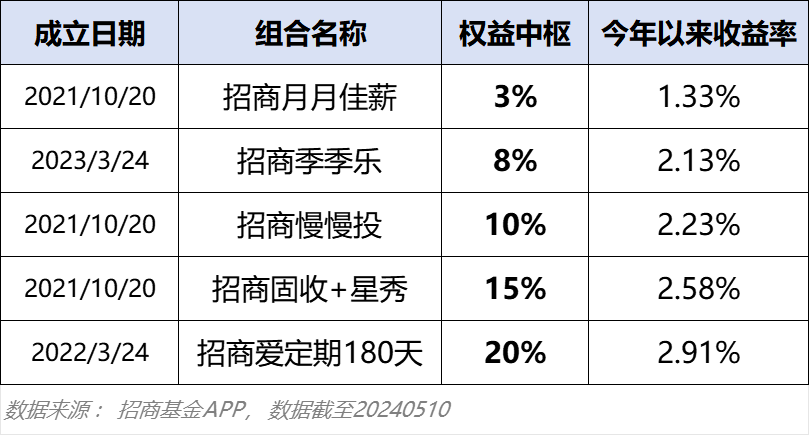

在梳理稳健型投顾组合时,我发现招商基金投顾旗下有5个“固收+”投顾组合,均在本周创了历史新高!

这5个组合虽然都属于稳健型的“固收+”,但是它们的权益中枢都不同。可见,招商投顾在“固收+组合”上的布局已经非常精细化了,可以满足稳健型投资者多种投资需求。

不过,我就好奇了,招商投顾是如何做到股债配比均不同的投顾组合,都能创新高的?

就拿权益占比15%的“招商固收+星秀”与3%的“招商月月佳薪”来说,不仅业绩创了新高,还远超比较基准。

招商投顾“固收+”组合超额业绩归因分析

我重点选了2个有代表性的组合来分析:一个是权益占比最低的【招商月月佳薪】,成立以来跑赢比较基准超2%;另一个是权益占比较高的【招商固收+星秀】,成立以来跑赢比较基准超2.37%。

【招商月月佳薪】超额业绩归因分析

招商月月佳薪(权益中枢3%)成立于2021年10月20日,截至2024年5月6日累计涨幅6.21%,同期比较基准的涨幅为4.21%。(基准:中债综合指数*97%+沪深300指数*3%)。

官方给该组合的定位是“闲钱理财+”,主要是用于替代理财产品、余额宝等。

“闲钱理财+”主要是从投资目的出发,而为了让大家更清楚“招商月月佳薪”的产品定位,我个人倾向用“中短债+”来定位该投顾组合。

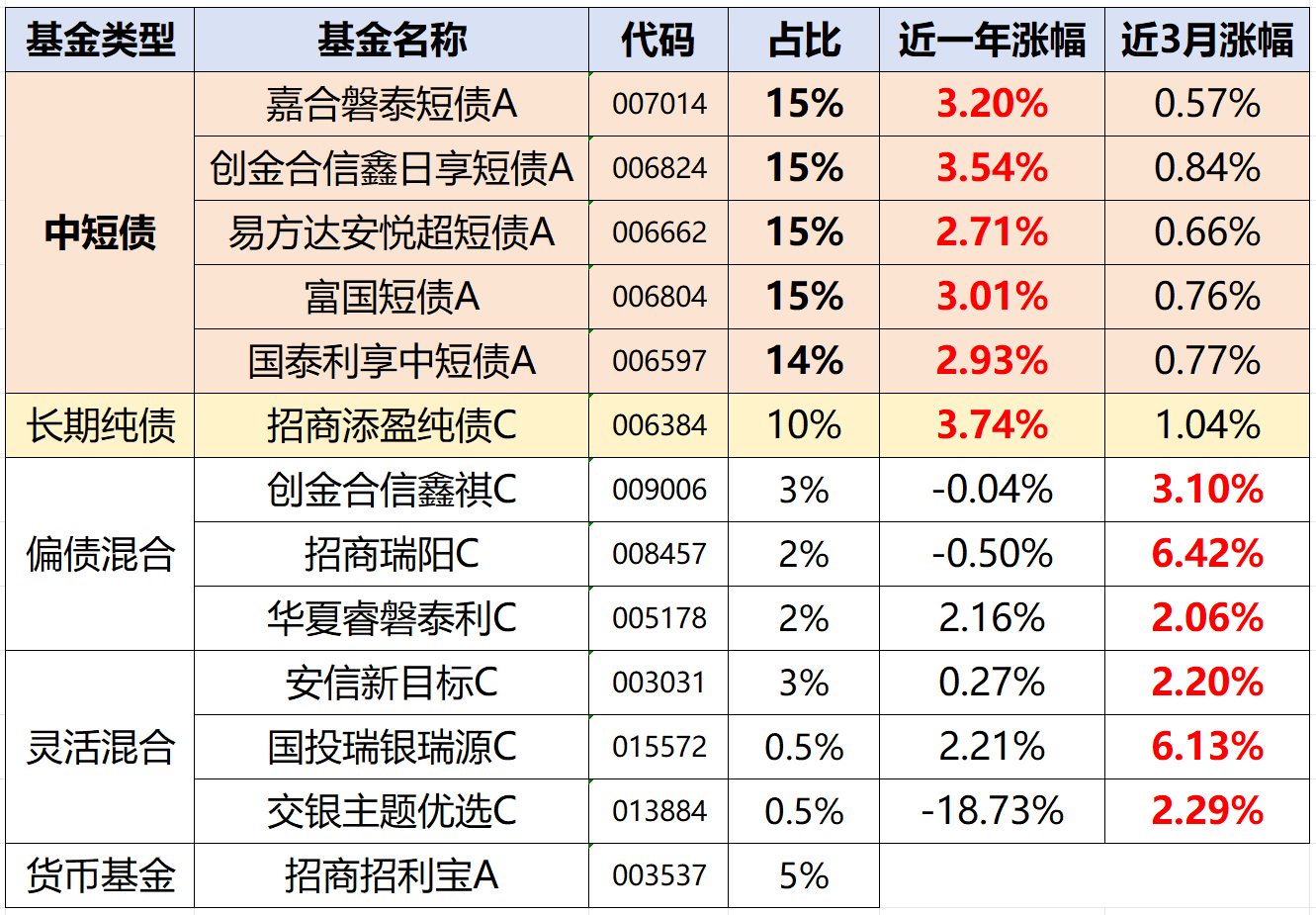

之所以说招商月月佳薪的产品定位很符合“中短债+”,是因为该组合有74%的仓位持有中短债基金。其次有10%的仓位为长期纯债基金;然后还配置了些许偏债混合与灵活混合型基金。

接下来,我们重点看看【招商月月佳薪】目前持有的基金的业绩:

不瞒大家说,我刚开始关注到招商月月佳薪有3%的权益占比时,第一反应其实是疑惑。

——只有3%的权益有什么用?

——为什么不干脆搞个纯债基金组合?

后来梳理完持仓基金的近期涨幅情况后,我才切实意识到搭配3%权益资产的妙用。

从上图想必大家也应该能看出了“端倪”~~

1、从近一年的视角来,妥妥的债牛行情,而A股则是弱势行情。

这时,招商月月佳薪重仓的“纯债基金”为组合贡献了超额回报。其重仓的4只短债基金的近一年回报全部超过了“中证短债指数”2.52%的涨幅。

尤其是,“嘉合磐泰短债、创金合信鑫日享短债、$富国短债债券型A(OTCFUND|006804)$这3只作为短债基金,近一年更是取得了超3%的高额回报。而且,这3只短债基金都是在2023年2月及之前就被选进组合了,而不是今年涨起来后才纳入的。

从近3个月的视角来看,债市开始高位震荡,A股呈现触底反弹态势。

这时,招商月月佳薪配置的含有少量权益资产的“混合基金”表现反而很亮眼。“招商瑞阳C”与“国投瑞银瑞源C”这两只基金的近3个月涨幅超过了6%!

同样,这2只基金早在去年上半年就被纳入组合了,而不是今年A股回暖后才后知后觉调入的。

可见,无论是纯债基金还是混合基金,招商投顾都能大概率选出更优秀的基金。

那么,该投顾组合配置3%权益资产,究竟有什么用?

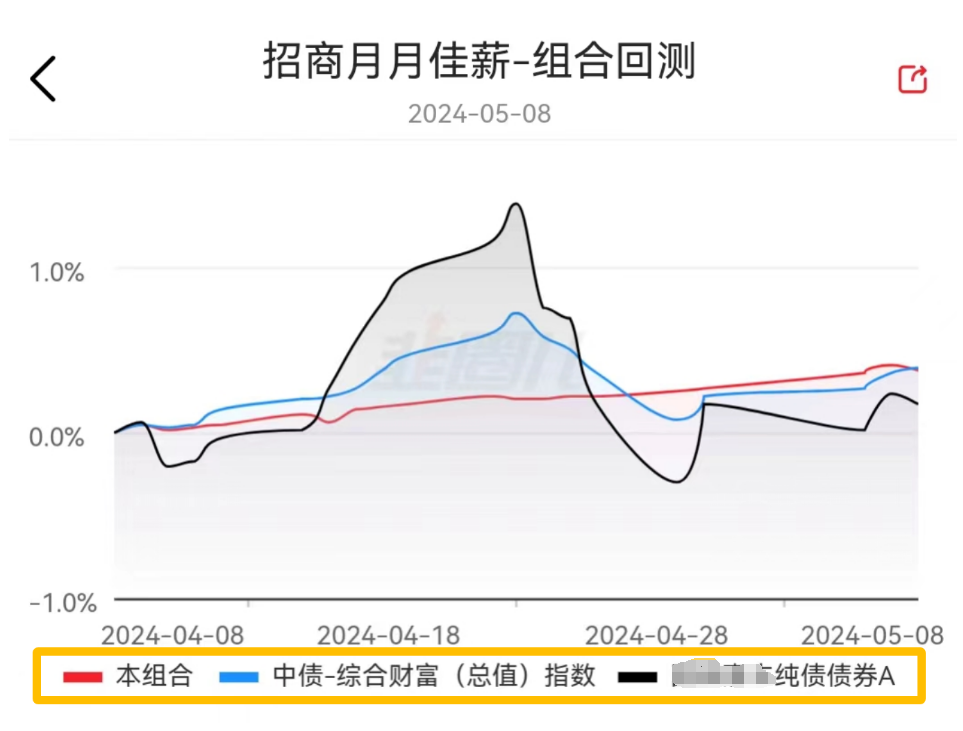

为了更直观,直接上对比图:

近1个月来债市开始高位震荡:我随便找的一只纯债基金(黑线)在4月下旬出现较大回撤,中债综合指数(蓝线)的波动也不低,反而有3%权益仓位的商月月佳薪(红线)的走势依旧平稳,甚至还创了新高!

这背后的原理又是什么?

其核心招商投顾利用了“股债跷跷板”这一特性——当股市拉胯时,债市表现不错;反之近期债市开始回调,而股市又开始回暖了。即:同时配置相关性低(甚至负相关)的两类资产,利用两者在某一时间段的反向的走势,有效缓解波动,提升持有体验。

简单总成一句话就是:同时配置“大量中短债+极少量权益资产”能够一定程度平滑短期波动,提升持有体验!

我甚至认为,如果你之前是持有的纯债基金,尤其波动较大的长债,如果你对于近期债市回调感到难以接受,一直在担心债牛是不是结束了,那么,我认为你可以考虑一下【招商月月佳薪】这种配置了3%权益的低风险固收+投顾组合。

【招商固收+星秀】超额业绩归因分析

招商固收+星秀(权益中枢15%)同样也是成立于2021年10月20日,截至2024年5月6日累计涨幅3.02%,同期比较基准的涨幅仅有0.64%。(基准:中证偏股型基金指数*15% +中证纯债债券型基金指数*85%)。

官方给该组合的定位是甄选有稳定超额收益的固收+基金。

这么来看,给“招商固收+星秀”做归因分析就很简单了!

只需要看它持有的固收+基金有没有跑出超额业绩。

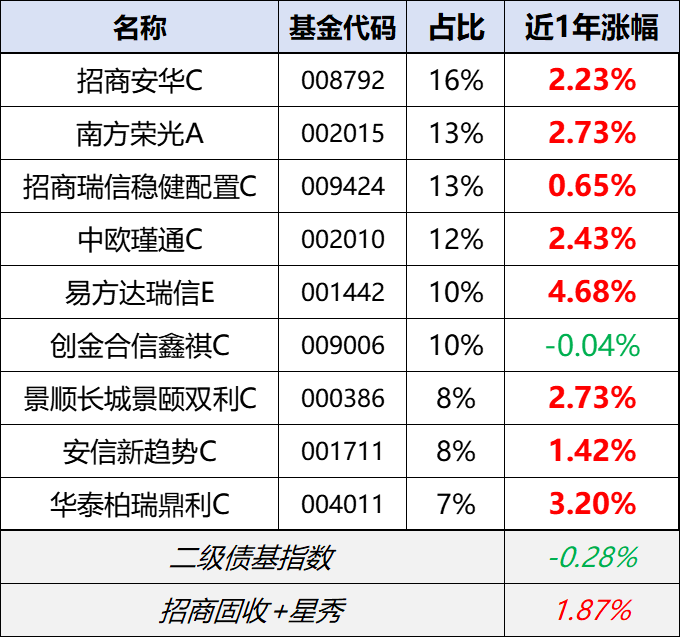

【招商固收+星秀】目前持有的固收+基金如下:

“固收+”涵盖的基金分类挺多的,最典型的就是二级债基,部分偏债混合基金也能看做是固收+。所以,我就直接用“二级债基指数”来做基准。

目前【招商固收+星秀】共持有的9只“固收+”基金,截至2024年5月6日,这9只固收+基金的近一年涨幅全部跑赢了“二级债基指数”!

除了$易方达瑞信混合E(OTCFUND|001442)$是今年3月才调仓进来的意外,其余基金基本上都是去年上半年就已经在组合里了$南方荣光A(OTCFUND|002015)$。

“招商固收+星秀”近期能创新高,除了主理人选的基金贡献了超额回报外,我认为前面提到的“股债跷跷板”也功不可没!

毕竟最近债市是在震荡回调的,而A股市场反弹力度较大,“招商固收+星秀”中15%的权益仓位为近期组合创新高做出了贡献!

为什么我认为接下来,可以多关注“固收+”类型的产品?

因为我发现,这两天问该买什么类型基金的人,突然变多了。

一边是债市在高位震荡,大家担心债牛可能已经结束,纠结要不要卖?

一边是A股和港股虽然在反弹了,但是毕竟跌了3年,大家心里还是担心只是短期反弹,而不是反转,纠结要不要回本出?

对我们普通人来说,股债择时是很难的,与其花时间精力去研究,倒不如买个股债配比的“固收+”产品。

以典型的固收+基金类型“二级债基”为例。

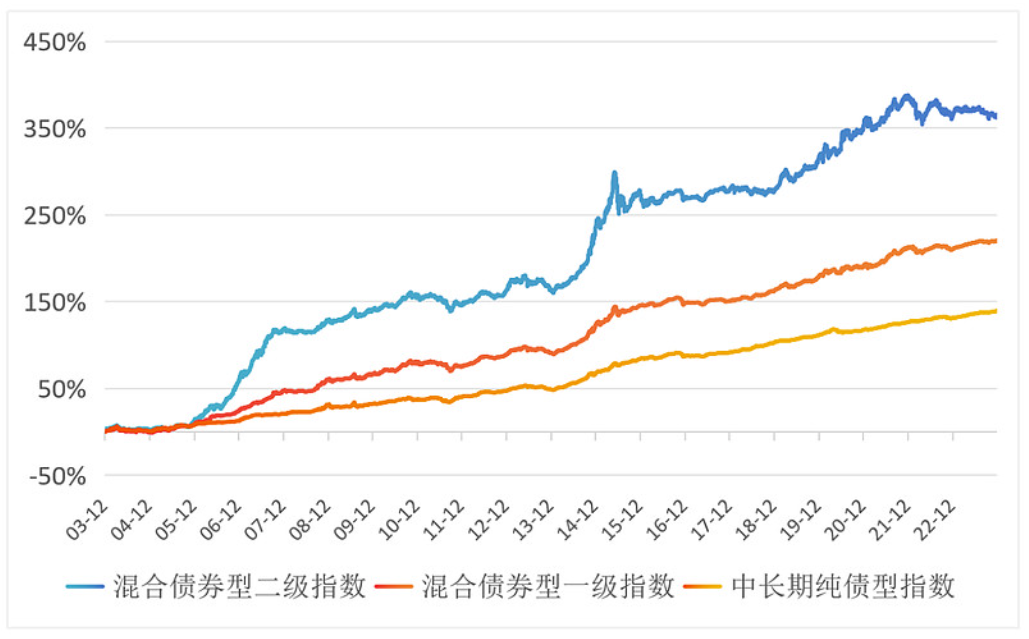

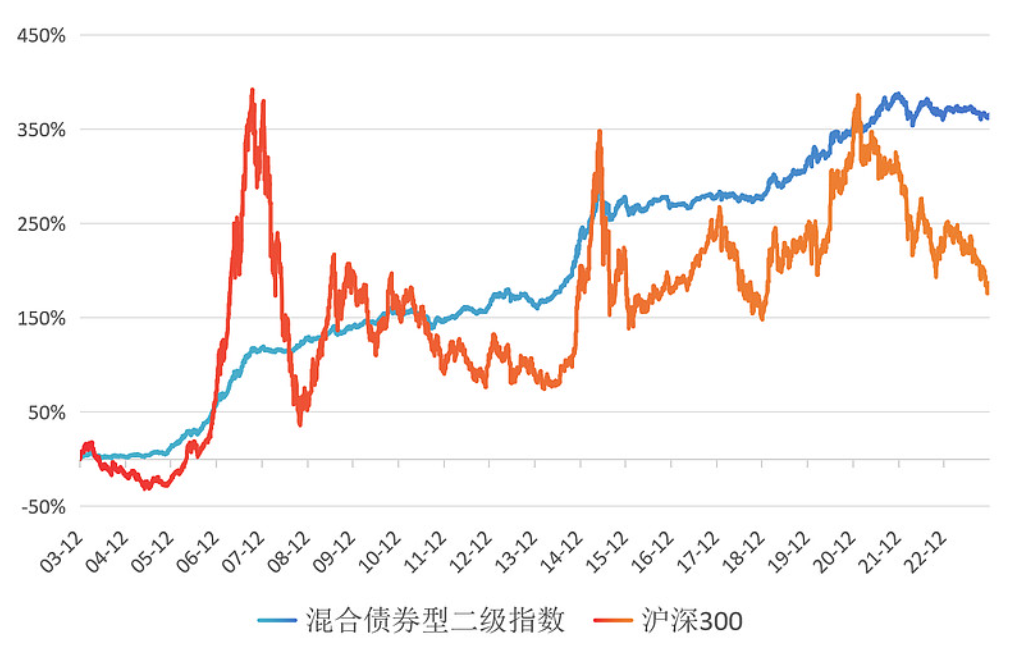

根据wind数据,过去20年(2003.12.31-2023.12.31),混合债券型基金(二级)指数累计涨幅365.23%,年化收益率7.99%,远超同期混合债券型基金(一级)指数与纯债债基指数。

同期,相较沪深300指数,即使这20年间经历过3波大牛市,二级债基指数的累计收益也毫不逊色,甚至还比沪深300高出不少!完美体现了什么叫做“慢即是快”。

但是,目前市面上二级债基和偏债混合基金数量非常多,普通人想要从海量固收+基金选出有稳定超额回报的产品,还是有一定难度的。所以,不如偷懒直接选招商固收+星秀。

为什么招商投顾,总能选出有超额回报的基金?

看了一些介绍,我才了解到,招商投顾的“团队构成”和“投资策略”是相当成熟完善的。

招商投顾部门主要有两个团队:投顾研究团队、投顾投资团队。

研究团队成员:由擅长宏观研究、行业研究、量化模型与基金研究背景的研究员们组成;

投资团队成员:均有FOF管理、基金研究、金融工程等背景。

很多投资者会疑惑:这不就是基本的“研究+投资”的人员配置么?有什么不得了的?

如果是常规基金,这或许是基本的人员配置。

但是,作为一个投顾部门,这样的团队人员配置,算得上相当豪华了!

就我所知,很多投顾团队可能就只有主理人一个人.....

所以,招商投顾的这个人员配置,让我相信他们是想把投顾这件事情做好的。

最后,2024年虽是复苏之年,但从近期市场走势来看,无论是股市还是债市,波动一点也不小。在充满不确定性的市场环境中,一只股债搭配的固收+产品值得我们重点关注!

(来源:范范爱养基的财富号 2024-05-10 10:23) [点击查看原文]