- 3

- 评论

- ♥ 收藏

- A大中小

今年一季度A股走出先抑后扬的“深V”行情,然而近期市场再次陷入3000点魔咒。对此,不少小伙伴心中都有这样一个疑问:“怎么又是3000点?3000点真的可以赚到钱吗?”

拨迷障

3000点和3000点之间并不相同

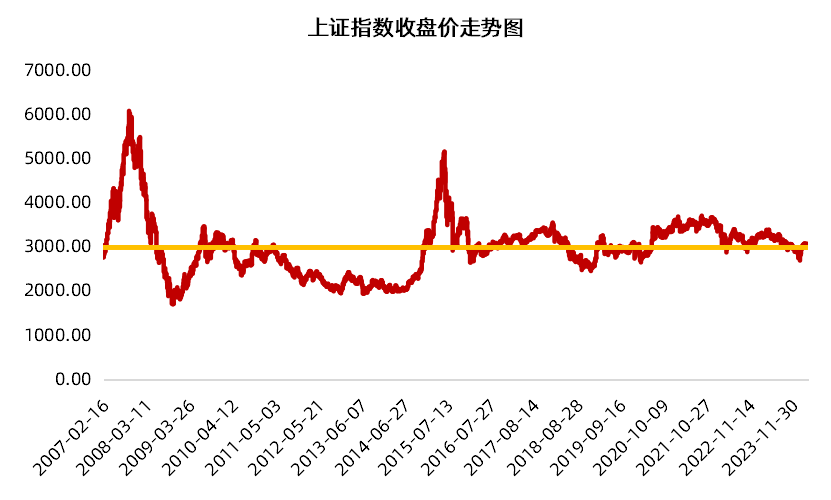

回顾历史,自2007年年初上证指数首次站上3000点以来,截至目前共经历了57次3000点的上下沉浮。

(数据来源:Wind,统计区间2007.02.16-2024.04.22,上证指数代码为000001.SH。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

可以说,在过去的17年间,上证指数始终围绕3000点上下波动,长期趋势变化并不明显。那么,这真的代表股市在“原地踏步”吗?

其实,上证指数并不能完全代表A股市场整体的真实变化。

从指数编制方式来看,上证指数由在上海证券交易所上市的符合条件的股票与存托凭证组成样本,仅反映的是上海证券交易所上市公司的整体表现。而A股指是在中国境内发行的股票,包括在上海证券交易所、深圳证券交易所、北京证券交易所上市交易的所有股票。因此,如果仅以上证指数判断全市场走势是不够准确的。

相比上证指数,涵盖京沪深三地交易所全部A股的万得全A指数则具有更高的市场代表性,也更能全面反映A股市场的真实情况。从下图可以看到,在上证指数看似“原地踏步”的17年间,万得全A指数整体上升趋势明显。

(数据来源:Wind,统计区间2007.02.16-2024.04.22,万得全A指数代码为881001.WI。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

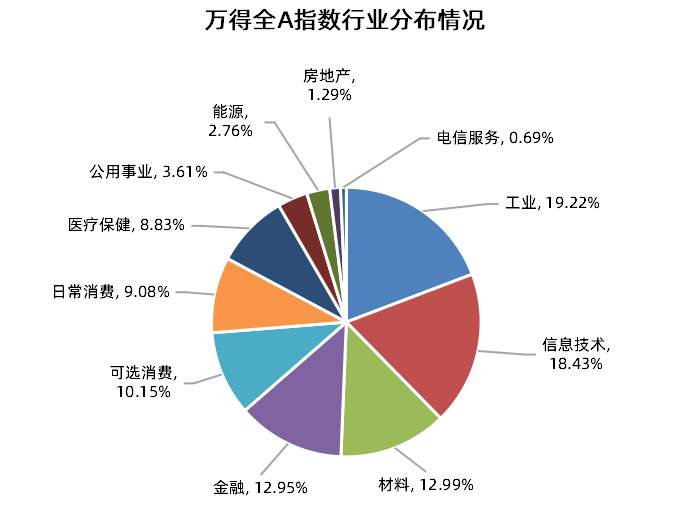

在行业分布方面,上证指数成分股中传统行业占比较大,其中金融行业占比最高,比重超过了20%。而万得全A指数前三大权重股则依次为工业、信息技术、材料,相对来说新兴产业的比重更大,更符合近年来我国产业转型升级趋势。

(数据来源:Wind,截至2024.04.22,上证指数代码为000001.SH,万得全A指数代码为881001.WI。指数的历史行业分布情况不代表其未来的情况。)

见真相

市场存在结构性机会

2020年第一个交易日,上证指数收盘在3085.20点。然而时隔4年有余,指数仍在徘徊在附近点位。从下图可以看到,自2020年以来市场震荡加剧,有过持续性上涨行情,也经历过急速式下跌。那么,在看似“原地踏步”的这几年里,市场都有过哪些投资机会呢?

(数据来源:Wind,统计区间:2020.01.02-2024.04.22。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2020年一季度:

20年初新冠疫情在全球爆发,引发全球流动性危机,期间上证指数下跌近10%,行业板块多数收跌。但医药生物板块逆势上涨,期间疫苗概念指数涨幅达23.82%。

(数据来源:Wind,上证指数代码为000001.SH,万得疫苗概念指数代码为8841313.WI,统计区间2020.01.01-2020.03.31。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2020年一季度末-2021年末:

经历年初的连续下跌之后,在全球流动性宽松、政策驱动基本面修复、A股对外资吸引力提升等多重因素共同催化下,市场迎来一波流动性牛市。在此期间,新能源行业迈入快车道,新能源概念指数区间涨幅超200%,风头一时盖过了煤炭等旧能源。

(数据来源:Wind,万得新能源概念指数代码为884035.WI,统计区间2020.04.01-2021.12.31。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2022年:

年初俄乌冲突爆发,导致全球煤炭贸易格局重塑,全球能源价格大涨。同时,新能源行业的大步向前加速了旧能源行业出清,供给端缺口也加速了旧能源的涨价。22年旧能源“王者归来”,全年煤炭行业领涨,申万煤炭指数涨幅超11%,领跑31个申万一级行业。

(数据来源:Wind, 申万煤炭指数代码为801950.SI,统计区间2022.01.01-2022.12.31。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2023年:

ChatGPT的爆火引发了市场对人工智能的关注,同时国内多地出台AI产业政策支持AI发展,也带动了AI相关题材的大涨,TMT板块成为全年市场主基调,通信(+25.75%)、传媒(+16.80%)、计算机(+8.97%)大幅领涨于其他行业。

(数据来源:Wind, 申万通信指数代码为801770.SI,申万传媒指数代码为801760.SI,申万计算机代码指数为801750.SI,统计区间2023.01.01-2023.12.31。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2024年一季度:

今年以来,受美联储货币预期转向影响,各国央行持续买入黄金,市场预期叠加地缘政治风险因素,推动了金价的上涨。一季度,上证指数上涨2.23%,同期黄金行业指数大幅上涨28.97%。

(数据来源:Wind,上证指数代码为000001.SH,万得黄金行业指数代码为882415.WI,统计区间2024.1.1-2024.3.31。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

面对长期震荡的市场,即使在2020年一季度、2022年这样普跌的行情中,仍旧会有逆风上涨的行业和公司。这也说明仅仅从上证指数的点位来看,并不能说明市场没有赚钱的机会。事实上,市场中是存在结构性机会的。

指方向

围绕政策重点寻机会

在投资实践中,学会关注宏观层面释放的信号是非常重要的一课。通过梳理近年来发布的重点政策及行业表现,我们可以深刻地体会到政策对市场的影响。

2020年3月末,国务院召开常务会议,将新能源汽车购置补贴和免征购置税政策延长2年。当年中证新能、新能源汽车指数涨幅均超100%。

(数据来源:Wind,统计区间2020.1.1-2020.12.31,上证指数代码为000001.SH,中证新能指数代码399808.SZ,新能源汽车指数代码930997.CSI。指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2022年下半年-2023年上半年,AI政策“大爆发”,国家级和地方层面的产业扶持政策和项目不断落地,如《关于加快场景创新以人工智能高水平应用促进经济高质量发展的指导意见》、中共中央政治局会议指出“要重视通用人工智能发展,营造创新生态”等。

在此期间,受政策催化的人工智能板块表现强劲,万得人工智能概念指数累计涨幅达46.74%,同期上证指数涨幅3.65%。

(数据来源:Wind,统计区间2022.12.31-2023.6.30,上证指数代码为000001.SH,万得人工智能概念指数代码884201.WI,指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

2023年7月,六部门印发了《深化医改2023年下半年重点工作任务》,要求创新药审评审批持续提速,随后创新药迎来一波反弹。

(统计区间:2023.01.01-2024.04.22,创新药指数代码866076.WI,指数的业绩表现与产品实际表现无关,不代表具体产品的业绩表现,过去表现也不代表其未来的表现,亦不作为任何产品未来投资收益的保证或承诺。)

展望市场,A股未来或仍以结构性机会为主。从政策方向来看,自去年9月国家首次提出“新质生产力”,到今年两会将“加快发展新质生产力”写入政府工作报告,“新质生产力”无疑已成为未来经济发展的焦点之一。

关于新质生产力,有些小伙伴可能还不太理解。那么,什么是新质生产力?根据官方报道,新质生产力是创新起主导作用,摆脱传统经济增长方式、生产力发展路径,具有高科技、高效能、高质量特征,符合新发展理念的先进生产力质态。

从对行业的影响来看,新质生产力主要聚焦战略性新兴产业和未来产业。

• 十四五纲要曾指出,战略性新兴产业聚焦新一代信息技术、生物技术、新能源、新材料、高端装备、新能源汽车、绿色环保以及航空航天、海洋装备等。

• 《新产业标准化领航工程实施方案(20232035年)》指出,未来产业包括元宇宙、脑机接口、量子信息、人形机器人、生成式人工智能、生物制造、未来显示、未来网络、新型储能等9大产业。

目前,我国经济正处于从传统的劳动密集型和资源密集型产业向高技术、高附加值产业转型的关键时期,加速发展新质生产力将是实现新旧动能转换和高质量发展的关键。放眼资本市场,紧密契合时代发展需要的“新质生产力”无疑是值得关注的热点,其中或蕴藏着较大的投资机会。

但对于投资者而言,在当下行情此起彼伏、板块轮动加快的投资环境下,投资难度正在逐渐加大。尤其是在投资诸如“新质生产力”等涉及多学科领域交叉融合的方向时,对于投资者的专业度提出了更高的要求。即便行情到来,投资者在实际操作中未必能把握住机会。

因此,大家不妨借助专业投资机构的力量。专业机构拥有较强的投研能力与资源,以及完善的风控机制,可以基于对市场的研判动态挖掘投资机会,从而有望提高投资胜率。

中信证券资管作为头部券商资管,其旗下明星产品——中信证券卓越成长两年持有期混合型集合资产管理计划(B:900090 C:900100,以下简称:中信证券卓越成长)历史业绩表现亮眼,近一年银河排名同类第1,或是不错的投资工具。

当3000点进入Next Level,不妨选个好工具,助力投资上大分~

$中信卓越成长两年持有混合B(OTCFUND|900090)$$中信卓越成长两年持有混合C(OTCFUND|900100)$

END

注1:产品业绩数据已经托管行复核,截至2024年3月31日,使用B类计划份额统计口径。产品资产管理合同生效日特指根据《证券公司大集合资产管理业务适用<关于规范金融机构资产管理业务的指导意见>操作指引》变更后的《中信证券卓越成长两年持有期混合型集合资产管理计划》生效日,即2020年6月1日。其中,自产品资产管理合同生效日起至2024年3月31日产品份额净值增长率(同期业绩比较基准收益率)为:22.29%(1.82%)。产品自公募化改造以来完整会计年度净值增长率(同期业绩比较基准收益率)为:2020年6月1日-2020年12月31日(公募化改造后):39.15%(18.26%)、2021年:-1.04%(6.87%)、2022年:-10.77%(-14.86%)、2023年:-5.53%(-5.06%)。注2:数据来源于银河证券,数据区间为2023年4月1日-2024年3月31日,同类为偏股型基金(股票上限95%)(非A类)。同类产品平均收益率计算方式为算术平均数,对银河证券该分类结果下的124只同类产品近1年收益率加总后除以总数得出。注3:排名来自银河证券,数据截至2024年3月31日,同类为偏股型基金(股票上限95%)(非A类)。近1年排名区间为2023年4月1日-2024年3月31日。

【风险提示】本材料不构成资产管理人与投资人之间权利义务关系的确定依据。中信证券卓越成长两年持有期混合型集合资产管理计划于2020年6月1日完成公募化改造,原为中信证券卓越成长股票集合资产管理计划。2023年2月14日该产品投资经理由张晓亮变更为张晓亮、魏来。2023年3月21日该产品投资经理由张晓亮、魏来变更为魏来。2023年11月1日产品管理人由中信证券股份有限公司变更为中信证券资产管理有限公司。产品管理人与股东之间实行业务隔离制度,股东并不直接参与产品财产的投资运作。因产品完成公募化改造,其投资目标、投资范围、投资策略及业绩比较基准等合同要点在公募化改造前后均发生较大变化,请投资者谨慎注意。产品公募化改造后业绩比较基准为:中证700指数收益率×65%+恒生指数收益率×10%+中证全债指数收益率×25%。投资者在做出投资决策前,应当认真阅读并准确理解产品资产管理合同、招募说明书等法律文件,理解产品风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断产品是否与投资者的风险识别和承受能力相适应。资产管理人承诺以诚实信用、勤勉尽责的原则管理和运用受托资产,但不保证产品会一定盈利,也不保证最低收益。产品的过往业绩及其净值高低并不预示其未来业绩表现。产品投资经理管理的其他产品的业绩不代表本产品未来表现。产品收益存在波动的风险。本产品对B、C类计划份额设置2年最短持有期限,最短持有期限内不可办理赎回及转换转出业务。A类计划份额只开放赎回,不开放申购(红利再投资除外)。资产管理人提醒投资人投资时应遵循“买者自负”原则,在做出投资决策后,产品运营状况和产品净值变化引致的投资风险,由投资人自行负担。本产品由中信证券资管管理,代销机构不承担产品的投资、兑付和风险管理责任。市场有风险,投资需谨慎。

(来源:中信证券资管的财富号 2024-04-29 16:13) [点击查看原文]