- 2

- 3

- ♥ 收藏

- A大中小

政策加持,强调分红

4月12日,国务院新“国九条”重磅发布, 新“国九条”强调上市公司分红、注重上市公司分红,

“强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。”

政策出炉后市场反响热烈,当然也有很多人一直在问,这个时候红利类资产会不会高了,还能不能买?$红利ETF(SH510880)$

那么,我们来理性地分析一下这个问题。

红利策略 “翻红”!

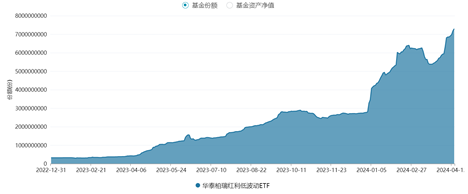

交易所数据显示,4月8日至16日,华泰柏瑞中证红利低波ETF份额增长4.89亿份。截至4月16日,华泰柏瑞中证红利低波ETF$红利低波ETF(SH512890)$最新规模为77.29亿元,创下历史新高。(数据来源:交易所)

(数据来源:交易所,时间区间为20221231~20240416。历史数据不代表未来,不作为基金业绩表现的承诺或保证,基金有风险,投资须谨慎。)

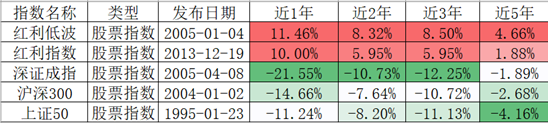

从近几年部分红利指数与沪深300等部分主流宽基指数的历史部分区间表现对比来看,其震荡市防守的属性进一步凸显。

(指数过往表现不代表未来,不作为基金业绩表现的承诺或保证,基金有风险,投资须谨慎。数据来源:wind,数据截止2024.4.17)

从中长期维度看,随着经济从高速发展切换为高质量发展以及外资不断流入,未来市场定价体系可能发生变化,或将增加对于盈利定价的权重。以股息率作为筛选标准的红利策略天然具有盈利定价优势,不仅可能较大程度控制下行风险,还可能在基本面与估值方面创造出较为可观的成长性。$央企红利ETF(SH561580)$

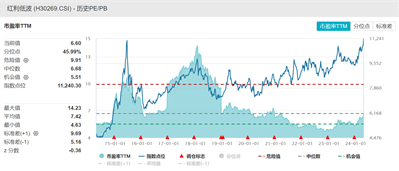

长跑耐力选手,目前估值历史中位偏低

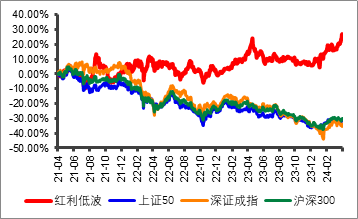

从近三年中证红利低波指数的表现也可以看出 高股息+低估值的红利策略的长跑耐力。

数据来源:Wind,数据区间2021.4.17-2024.4.17。指数过往表现不代表未来,不作为基金业绩表现的承诺或保证,基金有风险,投资须谨慎。

目前从数据来看,中证红利低波指数的估值处于历史中位偏低的位置,其PE(市盈率)则为6.60,处于近10年来约46%的分位点(数据来源:wind,截至2024年4月17日)

今年全年强复苏行情可能会比较难出现,那么中长期的红利风格或仍会是不错的选择~

(来源:红利类ETF的财富号 2024-04-19 11:26) [点击查看原文]