- 2

- 评论

- ♥ 收藏

- A大中小

要点概览:近期公布的宏观数据出现一丝暖意,当前宏观图景和政策环境下,中长期视角来看,债市利率下行趋势未见拐点;信用债方面,“资产荒”仍在持续演绎,供需失衡和机构行为对信用债行情仍有支撑,债市趋势未改之下,我们认为,信用利差大幅回调的概率或不高,维持适度久期可增厚收益。当前或可关注中高等级、中短久期信用债的投资机会,保持适当的流动性。

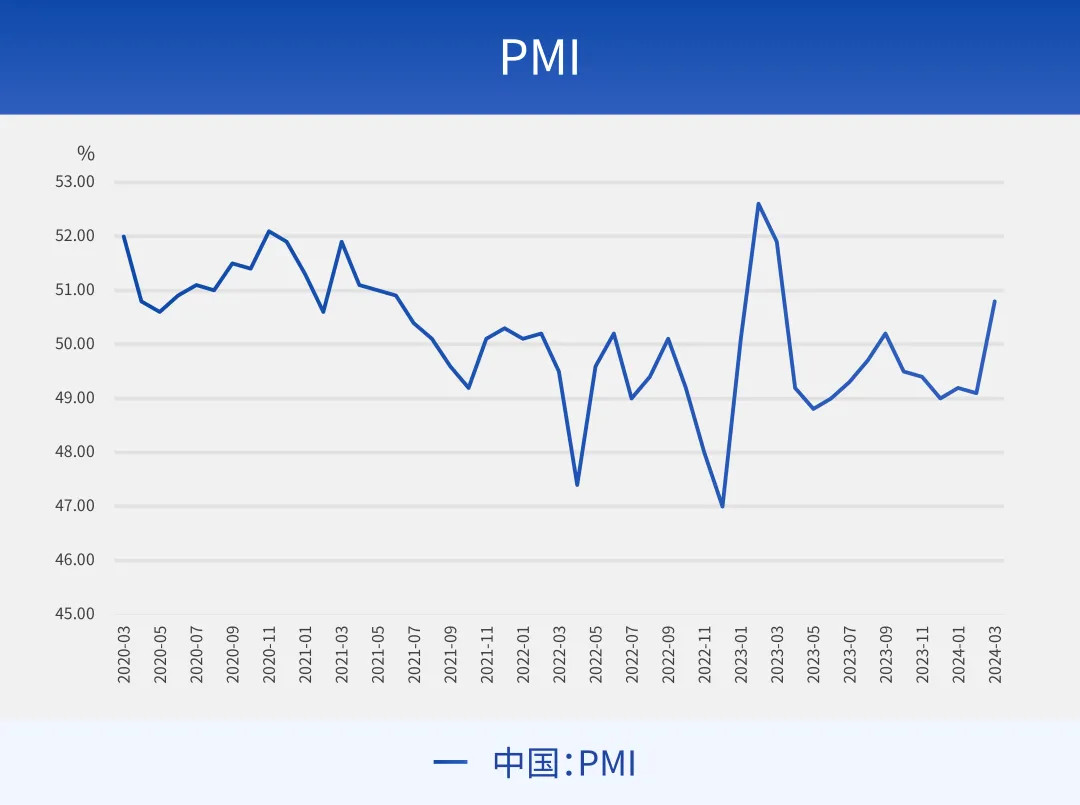

3月份公布的经济数据出现一丝暖意,整体上看,生产端呈现改善,需求端有所企稳。1-2月工业增加值同比增长7%,工业企业利润同比增长10.2%,工业生产表现较强韧性。需求端,社会消费品零售总额同比增长5.5%,服务零售额同比增长12.3%,消费较为平稳;基建投资和制造业投资表现较好,对固定资产投资形成较强支撑,民间投资增长0.4%,为2023年5月以来首次转正。但是地产投资和销售仍然低迷,继续对经济形成拖累。春节错位影响下,2月CPI同比时隔4个月由负转正。3月制造业PMI回升至50.8%,时隔5个月重返扩张区间,制造业产需景气水平明显回升。

金融数据方面,2月社融信贷冲高回落,但1-2月综合来看仍然不弱。2月社融新增1.52万亿元,同比少增1.6万亿元,其中,信贷、企业债和政府债是主要拖累项。2月人民币贷款新增1.45万亿元,同比少增3600亿元,其中,企业部门贷款为主要支撑,非银贷款明显高增,但居民端需求表现较弱。2月M1大幅回落,M2低位企稳,表明实体融资需求仍然偏弱。合计来看,1-2月新增社融累计值8.06万亿元,1-2月新增人民币贷款6.37万亿元,虽然较去年同期水平有所回落,但仍明显高于过去五年均值,总体并不算弱,且信贷投放节奏更为平滑。

货币市场方面,3月央行累计进行9710亿元逆回购,当月共有15220亿元逆回购到期,本月公开市场操作净回笼5510亿元。15日MLF平价缩量续作3870亿元,MLF到期4810亿元。26日国库现金定存投放800亿元,临近季末央行维稳流动性,26-29日逆回购投放量均超千亿元。全月来看,虽然公开市场缩量操作,但3月财政支出对流动性有补充,政府债供给压力可控,信贷投放平稳修复,叠加大行资金融出较为充裕,3月资金面整体维持均衡态势,在跨季扰动下,月末资金利率中枢有所上移,波动幅度加大,流动性分层有所显现。

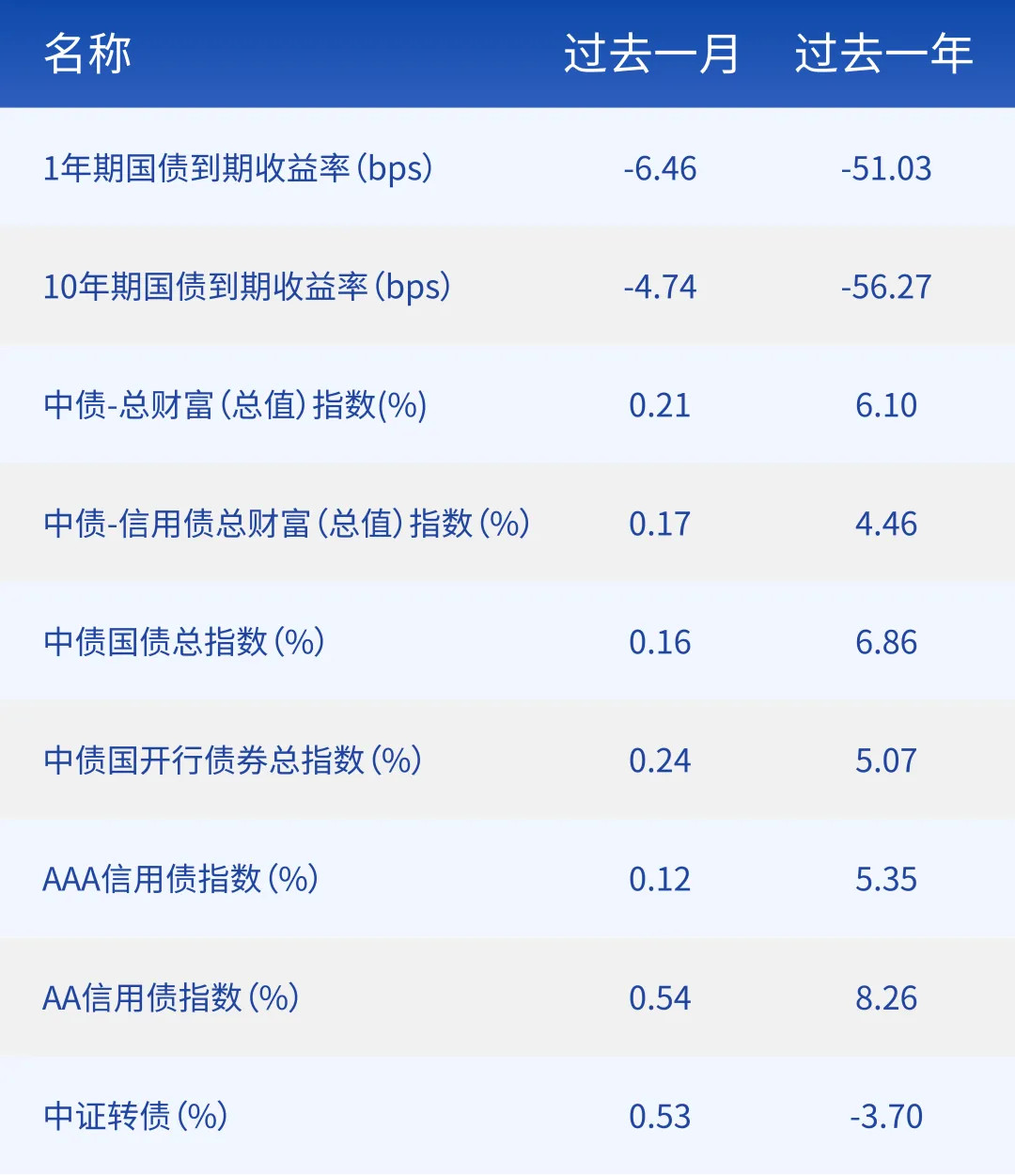

3月债市波动有所加大,全月收益率继续震荡向下,短端下行幅度较大,超长债表现偏弱。1年期国债收益率下行6BP至1.72%,10年期国债收益率下行5BP至2.29%,20年国债收益率基本持平于2.43%,30年国债收益率基本持平于2.46%。3月市场多空因素交织,资金面整体处于合理均衡,政策面货币宽松预期再起,对债市形成支撑;经济数据供需改善、超长期特别国债发行及人民币汇率偏弱对债市带来一定扰动。

信用债方面,3月非金融企业信用债一级发行量16115亿元,较上月的6478亿元增加149%,净融资额由上月的1181亿元升至3064亿元;二级市场方面,3月上旬信用债收益率仍处于低位,中下旬回调后维持震荡走势,短端调整幅度大于长端;利差方面,3月信用利差除低等级品种外大多呈现走扩,中高等级、中短久期信用债利差大致处于历史50%分位数左右,其他各期限各等级信用债利差多处于历史25%分位数以下。

从基本面来看,一季度降准降息先后落地,财政政策适当靠前发力,宏观政策正在逐步落实显效,对应观察到今年1-2月经济数据和3月PMI在一定程度超预期,指向一季度GDP增速或有上修空间。3月高频数据也显示生产和需求边际修复。涤纶长丝和石油沥青装置开工率较2月末有所上升;高炉开工率小幅回落。无氧铜杆价格上升,沥青价格整体平稳,好于季节性水平;螺纹钢价格延续回落,低于历史同期水平。3月各地陆续出台地产调整优化政策,当月地产销售有所改善,30大中城市商品房成交面积明显回升。但是也应看到当前有效需求不足、价格处于低位运行状态、地产供需偏弱的问题仍存,稳经济、稳预期仍是政策主要诉求,后续基本面修复斜率和持续性也需持续观察。

两会提出从今年开始拟连续几年发行超长期特别国债,今年先发行1万亿元,无论是提振经济增长预期,还是供给压力扰动市场流动性,对债市可能存在影响。如果超长债采取公开发行方式,对资金市场可能会带来一定扰动,但我们认为关键仍在于央行如何对冲操作。

回顾历史来看,2020和2023年特别国债均采取公开发行方式,期间资金面边际收敛,债市呈现调整,短端回调幅度更大,曲线进一步平坦化。有所不同的是,2020年特别国债发行对债市扰动较大,当中也有社融企稳回升、货币政策回归常态化等因素影响;2023年基本面仍处于弱修复状态,叠加12月存款利率下调提振市场情绪,债市利率转向下行。可见,供给压力会扰动债市,但主导债市走势的仍是基本面修复节奏和对应的央行行为。

央行在2023Q4货币政策执行报告中强调,搭配运用多种货币政策工具,保障政府债券顺利发行。预估货币政策将配合好财政,形成政策合力。3月6日,央行行长潘功胜指出,“后续仍然有降准空间”;3月21日,央行副行长宣昌能表示,“我国法定存款准备金率仍有下降空间”。后续政府债供给回升是相对确定的,央行在三周内两次提及降准,二季度存在一定降准概率。

资金面方面,4月央行公开市场到期压力不大,信贷投放季节性趋于平稳,但需关注政府债超预期发行和税期带来的扰动,此外,央行再度关注资金空转问题以及人民币汇率压力之下,资金利率或难以明显低于政策利率。跨季结束后,4月资金面压力边际缓和,但资金利率下行空间相对有限,总体围绕政策利率中枢波动。

从机构行为看,3月债市波动加大,交易盘止盈情绪有所升温,配置盘对债市仍有支撑,一季度以来“大行放贷、小行买债”格局仍在持续深化,农商行配债需求维持韧性,对债市构成利多。当前宏观图景和政策环境下,中长期视角来看,债市利率下行趋势未见拐点,但随着收益率已经下行至历史低位,部分机构盈利积累逐步充裕,短期债市的波动性或有加大。

信用债方面,“资产荒”仍在持续演绎,供需失衡和机构行为对信用债行情仍有支撑,债市趋势未改之下,我们认为信用利差大幅回调的概率或不高,维持适度久期或可增厚收益。当前可适度关注中高等级、中短久期信用债的投资机会,保持适当的流动性。

债市重要指数回顾

数据来源:Wind,截至2020.03.01-2024.03.31。市场有风险,投资需谨慎。指数业绩不构成对基金业绩表现的任何承诺和保证。

数据来源:Wind,截至2024.03.31。市场有风险,投资需谨慎。指数业绩不构成对基金业绩表现的任何承诺和保证。

风险提示:市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。市场有风险,投资需谨慎。文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考;文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。产品策略仅供参考,不构成实际投资承诺和保证,具体投资策略运作,以产品定期报告为准。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。指数业绩不构成对基金业绩表现的任何承诺和保证。

$财通安瑞短债债券C(OTCFUND|006966)$

$财通安裕30天持有期中短债A(OTCFUND|013799)$

$财通多利债券C(OTCFUND|013863)$

$财通安瑞短债债券A(OTCFUND|006965)$

$财通多利债券A(OTCFUND|008746)$

$财通安裕30天持有期中短债C(OTCFUND|013800)$

(来源:财通基金的财富号 2024-04-09 18:43) [点击查看原文]