- 1

- 3

- ♥ 收藏

- A大中小

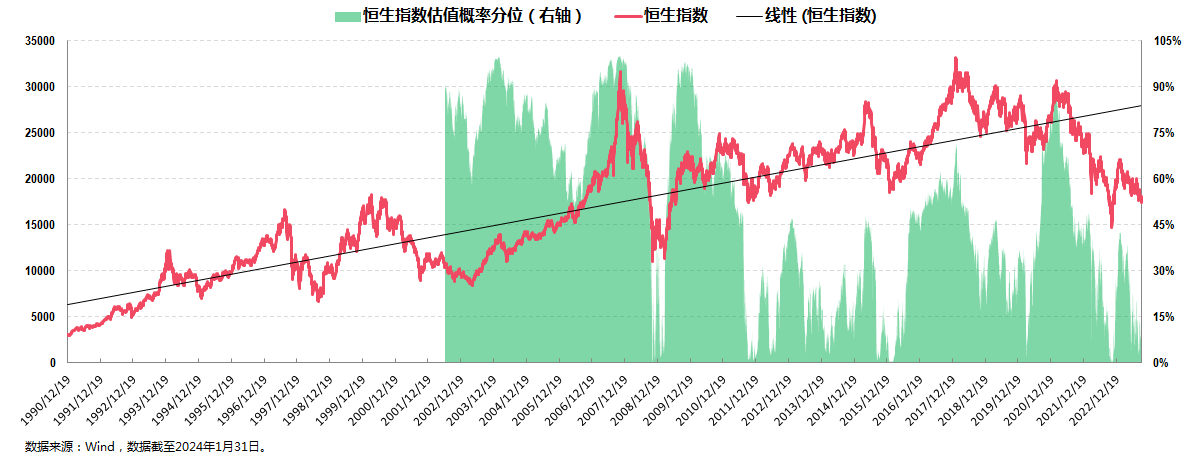

众所周知,近两年来,由于外部环境与中国经济的影响,港股市场自2021年初到2023年底一直处于震荡下跌的趋势之中,不过随着市场的大幅下跌,风险得到快速释放,当前的港股开始逐渐具备投资和配置价值。

以恒生指数为例,截至2024年1月31日,其市盈率(PE_TTM)仅为7.67倍,估值概率百分位更是低至0.35%,不管是绝对估值还是相对估值,都处于指数的历史极低位区域,港股整体的投资价值凸显。

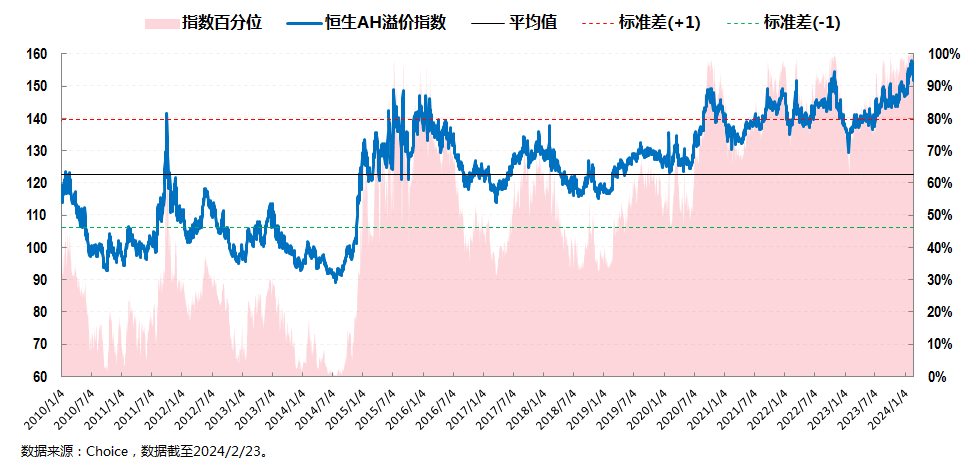

另一方面,截至2024年2月21日,追踪在内地和香港两地同时上市的股票(内地称A股,香港称H股)的AH溢价指数(AH股溢价指数即恒生沪深港通AH股溢价指数,指数代码HSAHP.HI)高达151.80,处于全部历史数据99.12%的概率百分位,说明当前A股相对港股处于极高的溢价状态,意味着对于同时在A股和H股上市的股票来说,港股目前相对于A股具有更高的投资价值。

有鉴于此,尽管近期以恒生红利ETF(159726)等为代表的高股息港股指数产品因为连续上涨而备受市场关注,但本期我想给大家介绍一个与上述两点结合更紧密的指数——中证香港内地国有企业指数。

我们先来看下中证香港内地国有企业指数是个什么样的指数。

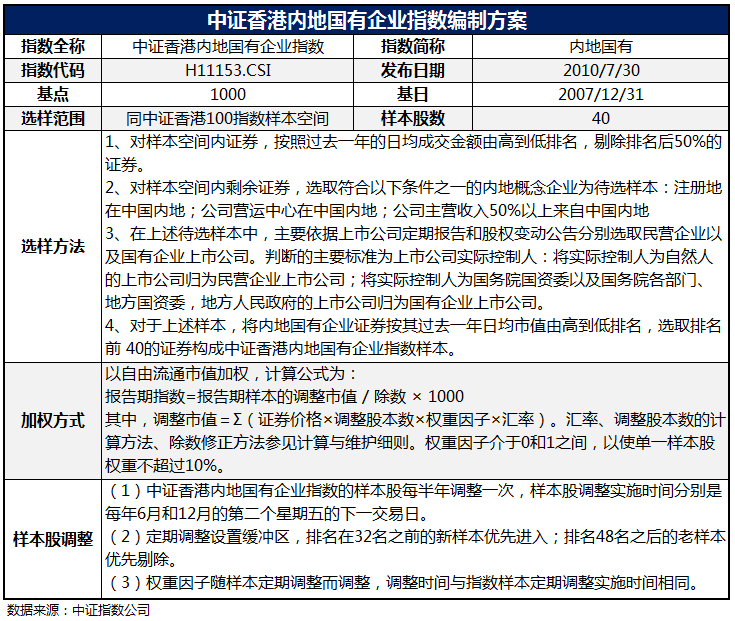

中证香港内地国有企业指数(指数代码:H11153.CSI),简称内地国有指数,指数样本从中证香港100指数样本空间中产生,从内地国有企业概念证券中选出市值最大的40个证券组成指数样本,以反映香港证券市场中内地国有企业证券的整体表现。

该指数由中证指数公司于2010年7月30日发布,以2007年12月31日为基日,1000点为基点,每半年调整一次指数样本。

从内地国有企业指数特点和优势来看:

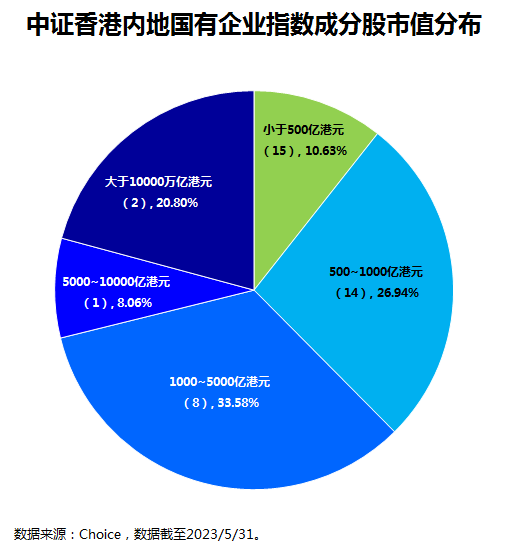

首先,从市值分布来看,指数成分股在市值分布上以大市值龙头股为主。

根据中证指数公司的最新数据,截至2024年2月22日,内地国有企业指数的成分股为40只,指数成分股自由流通总市值为39516.24亿港元,最大自由流通市值为5962.35亿港元,最小自由流通市值为103.80亿港元,平均自由流通市值为987.91亿港元,自由流通市值中位数为508.71亿港元,成分股市值主要以大盘股为主。

具体来看,截至2024年1月31日,内地国有企业指数10000亿港元以上的成分股共2只,总权重占比为20.80%;流通市值5000~10000亿港元的成分股共1只,总权重占比为8.06%;流通市值1000~5000亿港元的成分股共8只,总权重占比为33.58%;流通市值500~1000亿港元的成分股共14只,总权重占比为26.94%;流通市值不足500亿港元的成分股共15只,总权重占比为10.63%。

指数持仓的大市值特征较为明显,是一只标准的行业“龙头股”指数。

在覆盖大市值“龙头”公司的同时,指数所包含的在港股上市的国企领域的40只成分个股全部都被纳入沪深港通,所选个股均为流动性较好标的。

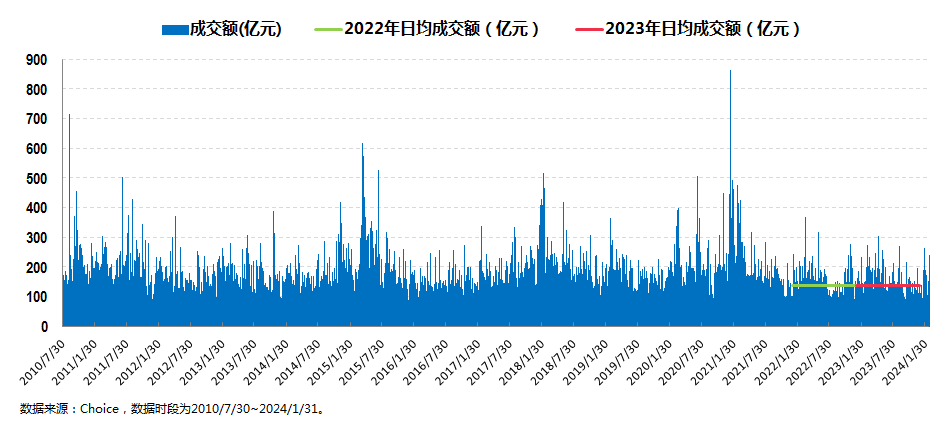

截至2024年2月21日,指数自2010年7月30日发布的日均成交额为164.22亿元,即便在最近两年港股极度弱势的情况下,指数2022年和2023年的日均成交额也依然高达140.31亿元和137.18亿元,指数的流动性相当充裕,交易活跃度也相当高。

其次,从行业分布来看,指数成分股的覆盖面较广,行业分布较为均衡,覆盖主要传统行业。

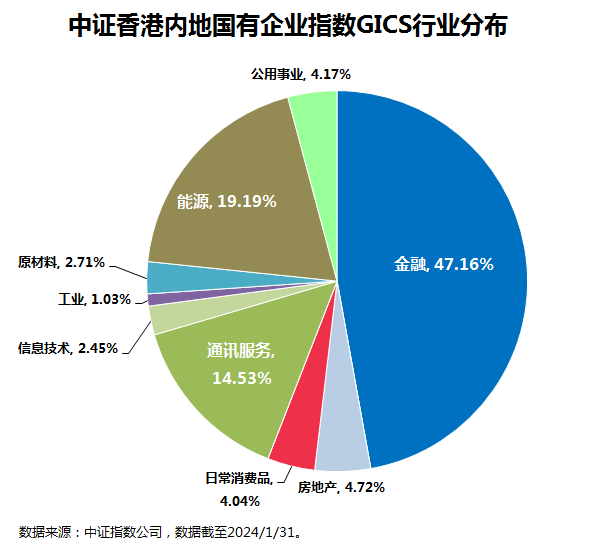

截至2024年1月31日,内地国有企业指数涵盖了全部11个GICS一级行业中的9个行业,行业覆盖面较广;另一方面,内地国有企业指数的40只成分股行业权重分布高度集中于金融(47.16%),能源(19.19%)以及通讯服务(14.53%)等主要传统行业。

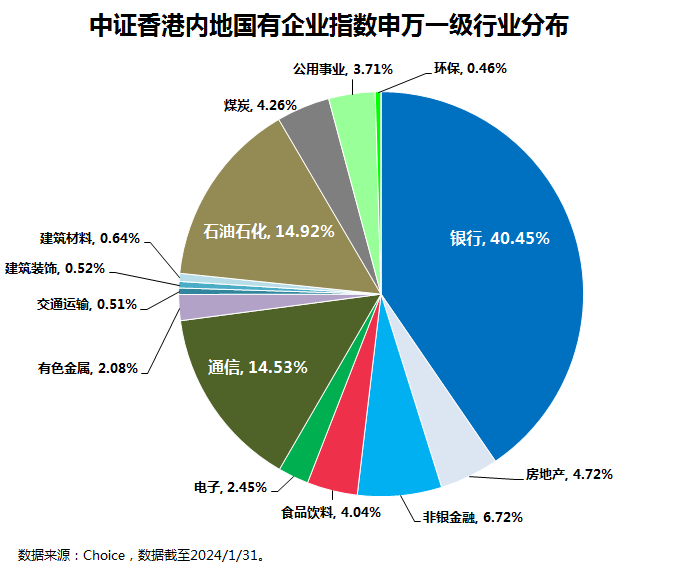

如果按照申万一级行业来划分,截至2024年1月31日,内地国有企业指数涵盖了全部31个申万一级子行业的14个行业,其中占比最高的5个行业分别为银行(40.45%)、石油石化(14.92%)、通信(14.53%)、非银金融(6.72%)和房地产(4.72%),前五大行业累计权重超过80%(81.34%),行业集中度较高。

与恒生指数相比,指数中的大金融(银行、非银、房地产)、周期(石油石化、煤炭、公用事业)、通信等传统行业板块的权重更高,且低配或几乎未配置大消费(医药生物、家电、商贸零售)以及TMT中占主导的计算机、电子和传媒。

第三,从个股层面来看,指数主要涵盖金融、能源、通信等各个传统领域的龙头企业,持股集中度(前十大重仓股占总资产净值比)较高。

从指数重仓股角度来看,截至2024年2月22日,内地国有企业指数汇聚了金融、能源、通信等多个传统领域的行业龙头企业:

前十大重仓股中不仅包含工商银行、建设银行、中国银行、农业银行等国有银行龙头企业,也包含中石油、中石化、中海油、中国神华等中字头能源龙头国企,以及中国移动等中字头通信龙头国企。

这些国企龙头长期经营稳健、盈利扎实同时还大多具备较高的股息率,一定程度上代表着这些行业领域的发展方向。

具体而言,截至2024年2月22日,内地国有企业指数前十大成份股权重占比为63.27%,持股集中度较高,龙头效应较为突出。权重排名前三的股票分别为工商银行、建设银行和中国移动,权重分别为10.11%、10.10%、9.99%。

第四,从基本面的角度来看,指数具有更明显的高分红优势,整体具有更低的估值以及H股折价优势。

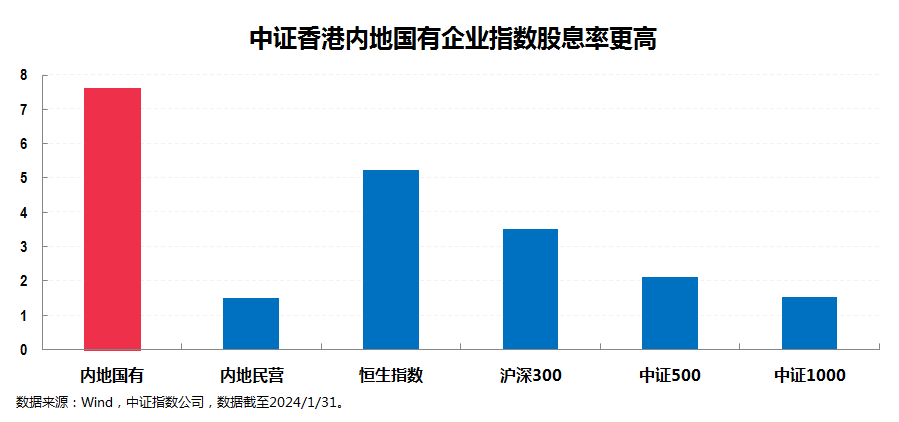

首先,内地国有企业指数相较于主流宽基指数具有更明显的高分红优势。

众所周知,国有企业大多经营稳健、盈利扎实,整体具有更高的分红率。

具体而言,截至2024年1月31日,中证香港内地国有企业指数股息率(近12个月)为7.63%,不仅高于沪深300、中证500、中证1000、恒生指数等主流宽基指数,更是远高于与内地国有指数对应的中证香港内地民营指数,相较而言指数具有更为明显的高分红优势。

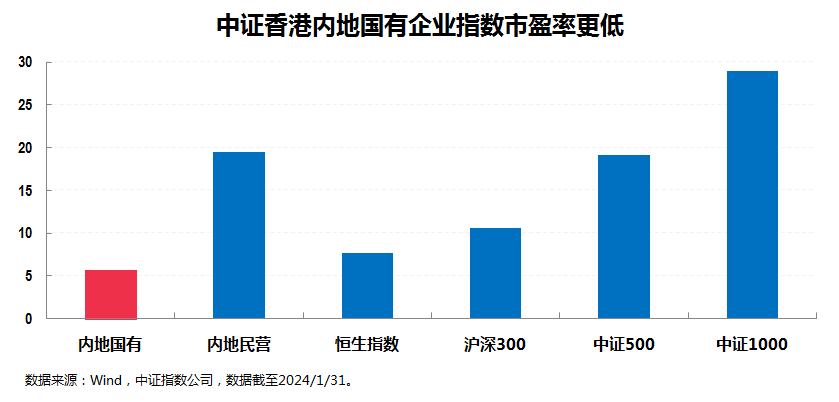

其次,内地国有企业指数相较于主流宽基指数整体具有更低的估值。

如前所述,内地国有企业指数主要汇聚于金融、能源、通信等传统行业领域,因此其整体具有更低的估值。

横向对比来看,截至2024年1月31日,中证香港内地国有企业指数市盈率为5.71倍,远低于沪深300、中证500、中证1000、恒生指数等主流宽基指数和对应的中证香港内地民营指数,相较而言指数具有更为更低的估值。

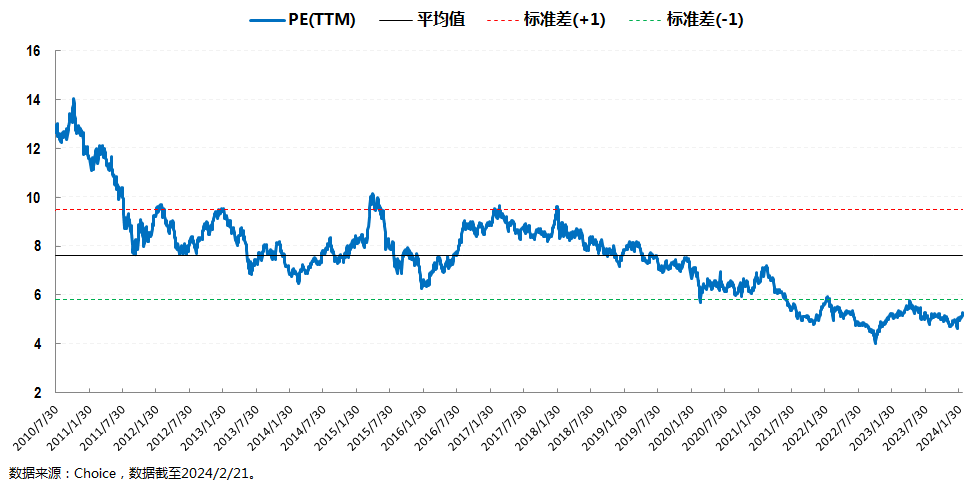

纵向对比来看,自2018年初以来,内地国有企业指数估值呈现出明显下跌走势。截至2024年2月21日,指数绝对估值从正1倍标准差以上的高位降至当前负1倍标准差以下的中长期底部区间,同时也处于其自发布日以来的较低历史分位数水平。

由此当前内地国有企业指数就具备较高的安全边际,其估值下杀的空间小、修复的空间以及重塑的弹性则更大,尤其是在震荡偏熊的市场中,更具投资性价比。

第三,港股还有一个特殊的(相较于A股市场的)折价优势。

以内地国有企业指数为例,当前指数的40只成份股中同时也在A股上市的公司共有23家:

截至2024年2月23日,所有的这23只港股标的相对于A股均处于折价状态,表明其港股价格被相对低估。

更进一步来说,这些成分股的H/A折价率(即同时在中国香港市场和A股市场上市的公司股票价格比)中位数和平均值均仅为63%。表明港股价格长期相对更低,且折价率目前处于低位,港股标的更具价格吸引力,未来反转上升的概率更大,“折价优势”明显。

其中第二点的指数估值优势和第三点的指数成分股“折价优势”可以作为与文章开头的呼应。

目前市场上跟踪这一指数的场内产品有华夏基金旗下的华夏中证香港内地国有企业ETF(QDII)($港股国企ETF(SH513810)$),在平稳运行了半年左右之后,这只场内的港股国企ETF又适时地推出了其场外的联接基金——华夏中证香港内地国有企业ETF发起式联接(QDII)($华夏中证香港内地国有企业ETF发起式联接(QDII)A(OTCFUND|020621)$;$华夏中证香港内地国有企业ETF发起式联接(QDII)C(OTCFUND|020622)$) ,并已于2月26日(本周一)开始认购。

拟任基金经理华龙,硕士,2016年7月加入华夏基金,历任数量投资部研究员、基金经理助理,现任华夏基金数量投资部副总裁,以及华夏粤港澳大湾区创新100ETF、华夏创业板中盘200ETF、华夏创业板综合ETF、华夏中证香港内地国有企业ETF(QDII)、华夏上证50AH优选指数等多只指数产品的基金经理。截至2023年12月31日,在管基金合计规模64.69亿元。

从公司的角度来看,经过18年的投资实战,华夏基金一方面在指数基金领域硕果累累,目前旗下被动权益产品管理规模超4500亿元,是全市场唯一一家权益ETF规模连续18年稳居行业第一的基金公司;

另一方面公司不断创新并积累了丰富的经验,管理能力获海内外机构认可,是境内唯一一家连续七年获评“被动投资金牛基金公司”奖(2015-2021年度,中国证券报),旗下ETF产品累计获得26次金基金奖、金牛基金奖等业内大奖。

最后部分再来解决一个如何投资中证香港内地国有企业指数的问题。

事实上,就中证香港内地国有企业这样风格特征较为鲜明的指数而言,我认为其最大的投资价值就是配置价值,特别是其作为港股内地国有企业指数的优秀代表,对于那些看好内地国有企业H股估值和波动率低、股息率高的股票投资价值的投资者,或者希望把握确定性更高的港股“中特估”资产的配置型投资者,都是一个较为合适的投资选择。

写到这里,我觉得今天的文章就差不多可以结束了。

(来源:小5论基的财富号 2024-02-28 08:23) [点击查看原文]