- 点赞

- 评论

- ♥ 收藏

- A大中小

经历过2019/2020年的繁华,2021年的风格转换,2022/2023年的落寞后,一个很深刻的感受就是:大涨都是过眼云烟,能够于震荡调整中仍岿然不动,才是真幸福。

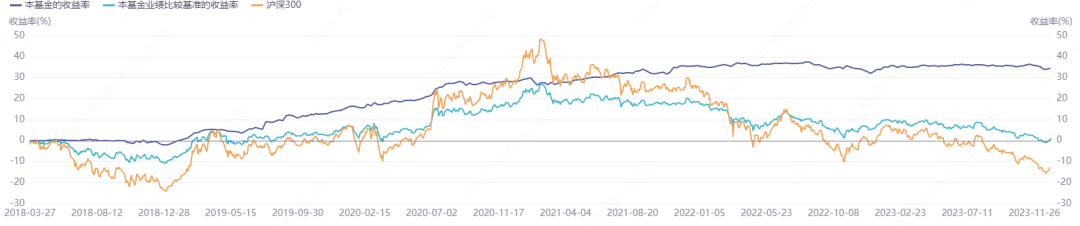

就如国泰聚利$国泰聚利价值定开混合(OTCFUND|005746)$的这条净值曲线,让人看着就觉得安心。

数据来源:iFinD,截至2023/12/31

历史表现来看,为什么会感觉安心?

1、跌下去总会涨回来,且创出新高

做投资,怕的不是下跌,而是一跌再跌,尤其是2021年以来,国泰聚利的业绩比较基准(沪深300指数收益率×50%+中债综合指数收益率×50%)在波动的市场下一蹶不振,收益率一路走低。

反观,国泰聚利不管是2021年初,还是2022年从8月到12月的调整,它能够在下一阶段逆势创新高,与业绩基准的剪刀差越来越大。

截至2023年底,国泰聚利成立以来净值增长率34.48%,同期业绩比较基准收益率1.35%,超额回报33.13%。(数据来源:基金定期报告)

2、在上涨阶段,收益跟得上;震荡市场,有良好体验;下跌市场,回撤控制佳

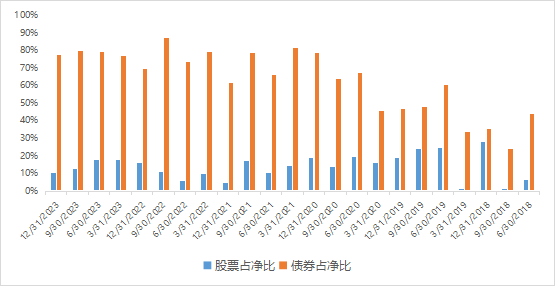

国泰聚利是一只灵活配置型基金,据合同约定,封闭期内,股票资产(含存托凭证)占基金资产的0%-100%;开放期内,股票资产(含存托凭证)占基金资产的0%-95%。

而纵观该基金成立后在每个报告期的资产配置,股票仓位多在30%以下。也就是说,它的实际运作更符合偏债混合型基金。

对于这类基金,我们希望它上涨时收益跟得上;震荡时有良好体验;下跌时回撤控制佳。

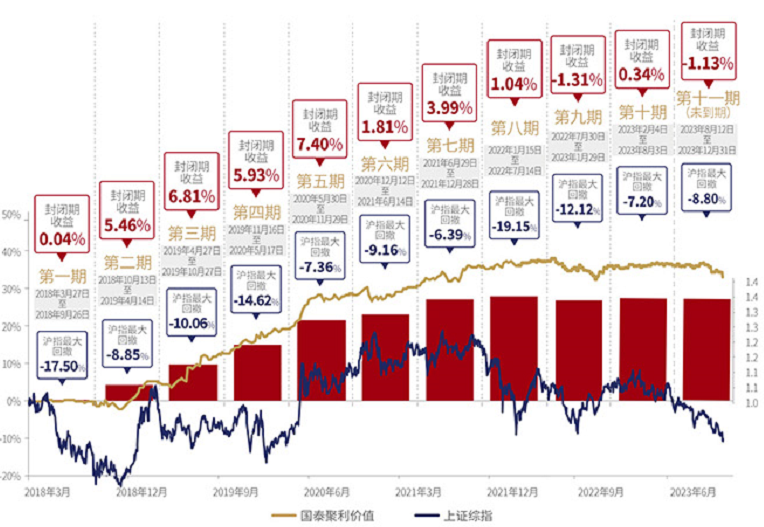

自2018年3月27日成立后,国泰聚利确实也经历了十分丰富的市场考验,从最终表现上看,它也做到了。

注:第11个封闭期将于2024/2/18到期。数据来源:Wind,国泰基金,每期收益率经托管行复核,数据截至:2023/12/31。我国基金运作时间较短,过往业绩不代表未来。

在市场上涨的第二个和第五个封闭期,国泰聚利分别取得了5.46%和7.40%的整体收益率,牛市上涨跟得上。

在市场下跌的第一个和第八个封闭期,国泰聚利仍然能顽强取得正收益0.04%和1.04%,同期沪深300指数分别下跌11.92%和8.56%,熊市抗跌能力强。

而在市场震荡的第三个和第四个封闭期,国泰聚利分别取得了6.81%和5.93%的收益率,同期沪深300指数分别上涨0.19%和0.92%,震荡市的超额收益较为明显。

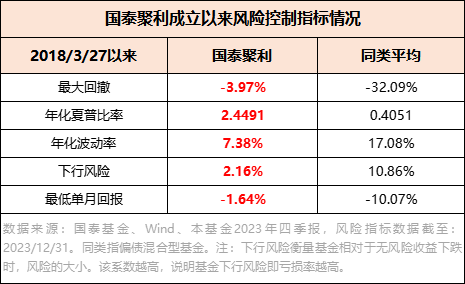

3、风险控制能力突出

Choice数据显示,截至2023年底,国泰聚利成立以来最大回撤是-3.97%,同期业绩比较基准最大回撤是-22.83%,偏债混合型基金的平均最大回撤为-10.20%。(中债综合财富(总值)指数是-2.43%,沪深300指数是-43.22%)

其他风险指标方面,无论是夏普比率,还是年化波动率、下行风险和最低单月回报等指标,国泰聚利均显著优于同类平均。

为什么国泰聚利能走出如此稳当的净值曲线?

1、产品自身特点

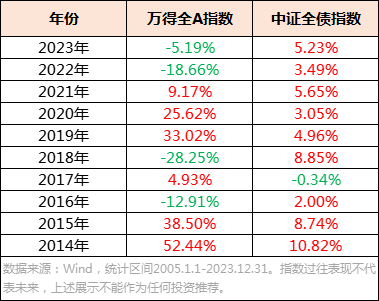

从下图不难看出,股票上涨的年份,债券市场多数时候会出现下跌,相反股票下跌的年份,债券市场往往收涨。

资产配置之父布里森(Brinson)研究指出:“投资收益的91.5%取决于资产配资”。

国泰聚利采取“股债二八”的策略稳健投资,债券资产作为组合的“盾”,起到压舱石的作用,而权益类资产充当“矛”的角色,增加组合的进攻性。

历史数据看,股票平均仓位是13.90%,债券的平均仓位是63.41%,其中股票仓位在0%到30%之间动态调整。

来源:基金定期报告,截至2023/12/31

2、实力派基金经理掌舵

在基金经理的配置上,国泰聚利采用股债双基金经理制。

权益部分是国泰基金实力派金牛老将程洲。

(国泰基金 程洲)

硕士研究生,CFA,2000年进入证券行业,先后任职申银万国证券研究所建筑行业研究员、策略分析师。2004年4月加入国泰基金,历任高级策略分析师、基金经理助理、基金经理。

2008年4月开始担任基金经理,有24年的证券从业经验和16年以上的公募基金管理经验,经历了市场多轮牛熊转换。

现任国泰基金主动权益投资三部负责人。

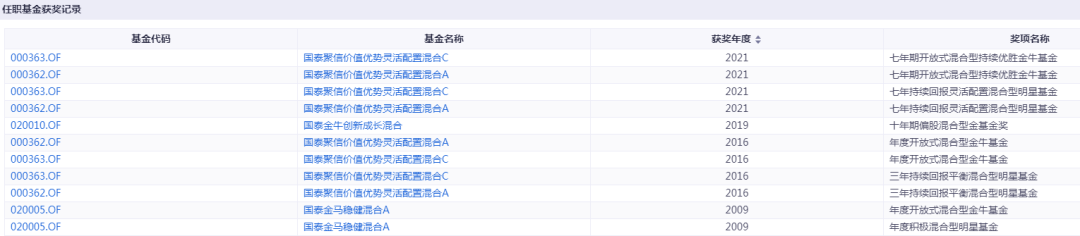

管理的多只基金拿遍业内权威奖项。

投资管理中,程洲从价值投资出发,希望以一个好的价格来买好公司,通过持有一段时间来获取企业增长的收益,而不是基于相互博弈赚钱。

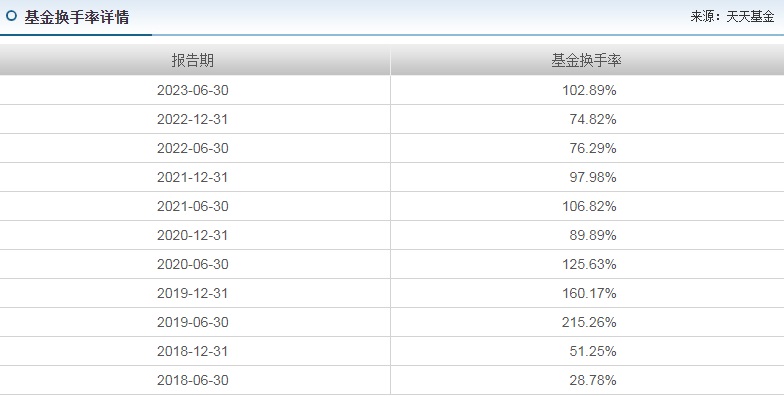

国泰聚利的成立以来基金平均换手率103%。

个股选择上,程洲看重三点:

(1)行业龙头,但不一定是大市值的公司;

(2)具备持续的内生增长动力、具备持续分红的能力、现金流较好的公司;

(3)估值相对较低的公司。

此外,程洲是策略分析师出身,较为擅长大类资产配置,是全市场少有的会做仓位择时,且还能通过仓位调整产生超额收益的基金经理。

通过前文国泰聚利在股票仓位上的变动能够看到:

2019年、2020年权益强势的年份,国泰聚利的股票仓位是显著提升的;

在2021年末前瞻性的降低了股票仓位,且一直保持低仓位至2022年三季度,躲过了2022年的大部分下跌。

固收部分的基金经理是债券投资健将程瑶。

(国泰基金 程瑶)

硕士研究生,7年证券从业经验,3年投资管理经验,曾就职于招商银行总行。2017年加入国泰基金,先后担任信用研究员、宏观利率研究员、债券策略研究员、基金经理助理。

她拥有多年宏观利率策略与信用研究经验,具有完善的债券投研框架,具备丰富的宏观市场分析与策略研究经验。

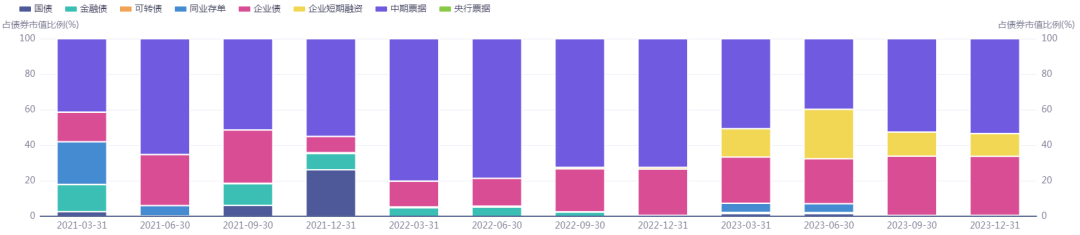

在国泰聚利债券部分的管理上,程瑶以信用债为主要配置策略,流动性和收益性兼顾,以获取稳健的票息收益。同时也会在利率接近低点的情况下,充分考虑资产流动性和票息性价比。

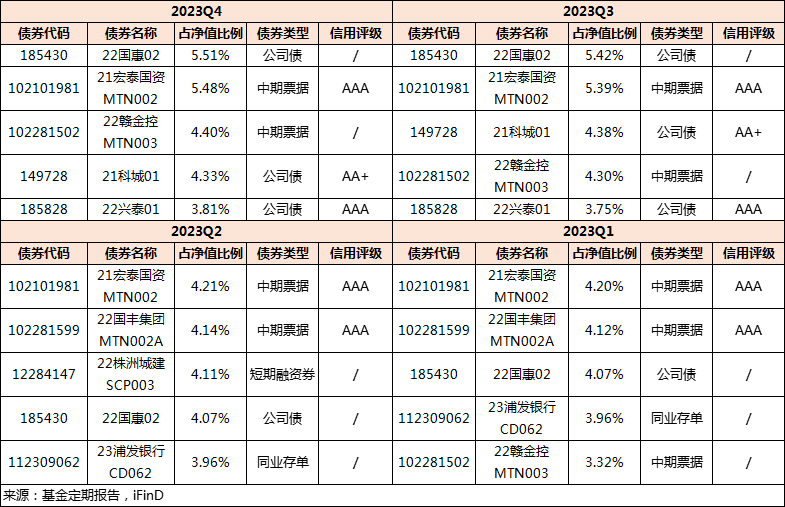

图:国泰聚利自2021年以来的券种配置

来源:iFinD,截至2023/12/31;程瑶于2021年7月9日出任国泰聚利的基金经理

信用债投资上,精选资质优良个券进行配置,力求规避信用等级差、流动性欠佳的债券品种。以2022年为例,前五大债券普遍是AA以上,并且集中度一般,说明程瑶的持仓还是比较分散的。

注:个券信息仅供参考,不构成投资建议或承诺。市场有风险,投资需谨慎。

还有一点,拥有多年宏观利率研究经验的程瑶在债券品种的久期上是积极调整的,如2022年四季度在信用债回调过程中进一步降低了债券仓位及久期。

3、六个月定开的设置

国泰聚利采用半年定期开放的模式运作。

这是一种对基金经理和持有人双优的机制设计:最大限度减少市场震荡带来的情绪扰动,让投资者规避频繁换手和盲目“追杀涨跌”,让基金经理更好的去运作。

如今,进入2024年,虽然在过去的一个月权益市场遇到的挑战比较大,但是换个角度看,整个市场的风险进一步出清,低谷期安全垫相对充足。

乘权益市场低点介入,配合一定的固收打底策略,进可攻、退可守,相对更加灵活,正处于开放期的国泰聚利(005746.OF)值得关注。

国泰聚利成立以来各封闭期收益率/业绩比较基准(已经托管行复核)

注:本基金第11个封闭期为2023/8/12-2024/2/18。数据来源:Wind,基金定期报告,数据截至2023年12月31日。国泰聚利成立于2018.3.27,程洲自成立日起管理至今,程瑶自2021.7.9开始管理,业绩基准为沪深300指数收益率x50%+中债综合指数收益率x50%,该产品2019-2023年的增长率/业绩基准(%):17.23%/17.99%、12.00%/13.50%、5.52%/-1.21%、-2.09%/-10.80%、1.21%/-4.68%。

风险提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。本基金由国泰基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。本基金为混合型基金,基金的预期风险和预期收益高于债券型和货币市场基金,低于股票型基金。本基金以定期开放的方式运作,即采用封闭运作和开放运作交替循环的方式。本基金的封闭期为自基金合同生效之日起(含基金合同生效之日)或自每一开放期结束之日次日起(含该日)6个月的期间。在本基金的封闭运作期间,基金份额持有人不能赎回基金份额。投资有风险,投资者在进行投资决策前,应仔细阅读本基金的法律文件,充分考虑投资者自身的风险承受能力。市场有风险,投资须谨慎。#冲击3000点未果!A股缘何冲高回落?#

(来源:基尔摩斯的财富号 2024-02-21 20:15) [点击查看原文]