- 1

- 1

- ♥ 收藏

- A大中小

一只基金如果基金公司持有1000万元,该基金规模合并值为1亿元,则基金公司持有10%——我本文想筛选一下看看市场上基金公司持有超10%的基金都有哪些。

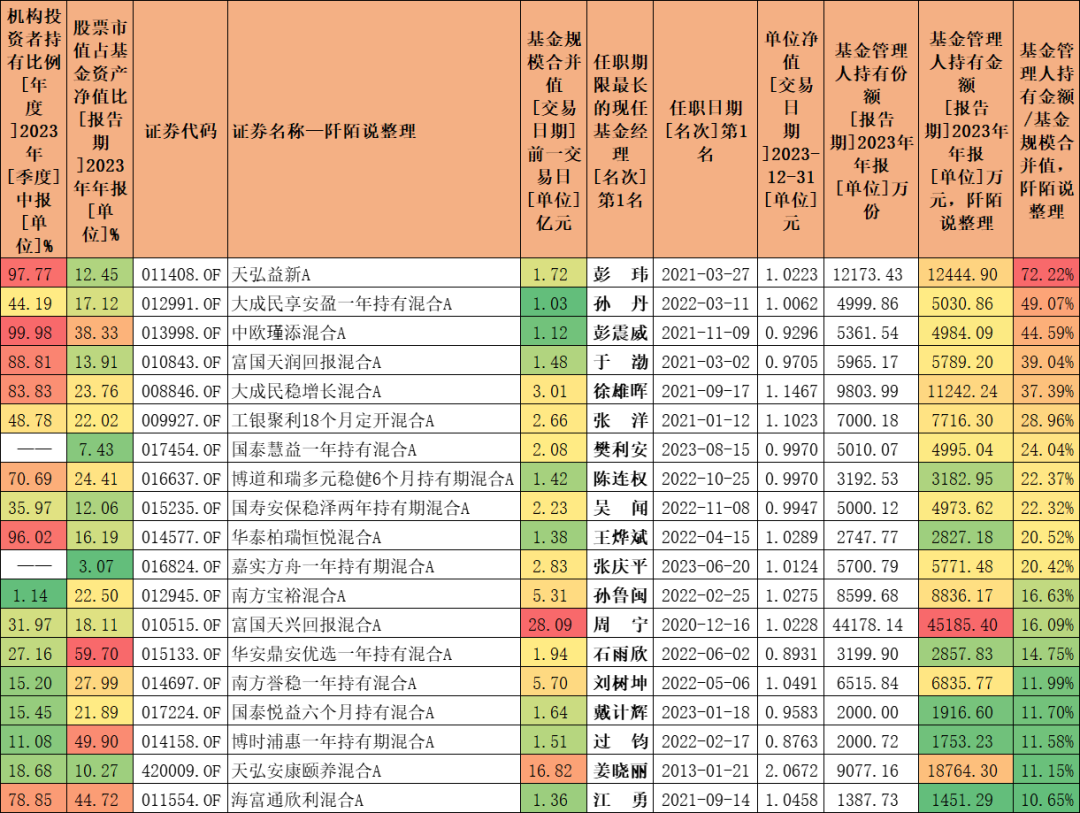

根据2023年四季报,基金规模合并值大于1亿元,剔除不足1亿元以下的基金,剔除发起式基金(后续有机会单独分析),要求基金公司持有金额占基金规模合并值比例大于10%——全市场满足要求的基金有156只,篇幅关系,本文先给大家展示一下其中的19只偏债混合型基金。

基金公司持有超10%

合计有19只基金,彭玮的天弘益新A(011408)规模合并值仅1.72亿元,天弘基金持有1.24亿元,基金公司持有72.22%排名第一。如果单论持有金额最高,那则是周宁的富国天兴回报混合A(010515),基金规模28.09亿元,富国基金持有4.52亿元,占比16.09%。

数据来源:东财Choice数据,截至2024年1月30日

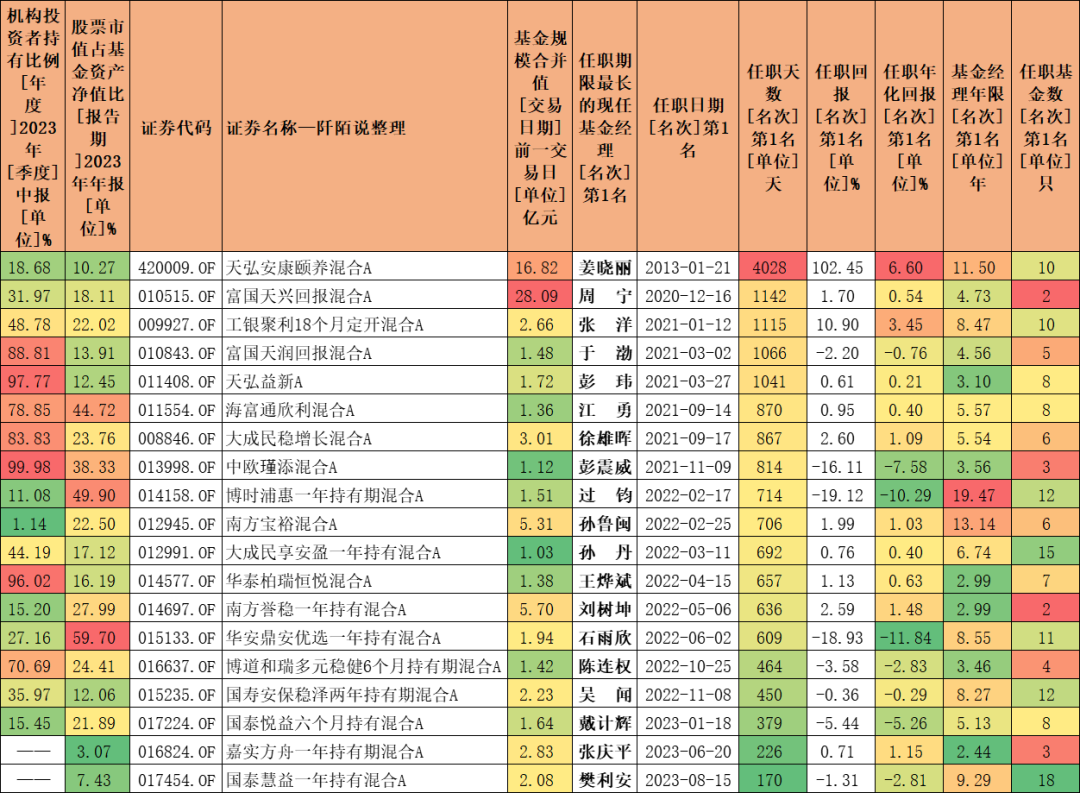

合计有19只基金按照基金经理上任时间由长到短排序如下,姜晓丽上任时间4028天,任职回报102.45,年化回报6.60%,数据相对比较亮眼。

数据来源:东财Choice数据,截至2024年1月30日,历史业绩不预示未来

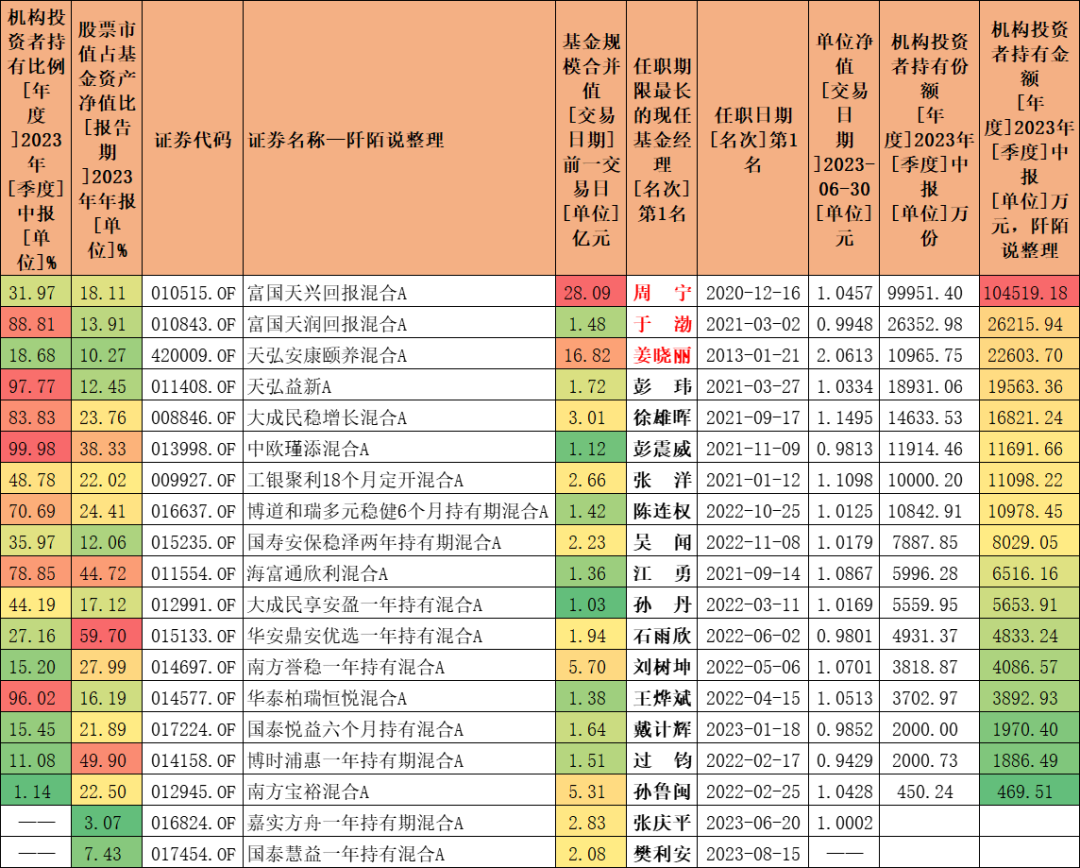

根据2023年基金中报数据,测算机构持有金额由大到小排序如下,周宁、于渤、姜晓丽被机构持有较多。想跟着“聪明的资金”走的朋友可以多关注榜单靠前的基金。

数据来源:东财Choice数据,截至2024年1月30日

连续五年跑在同类前1/2

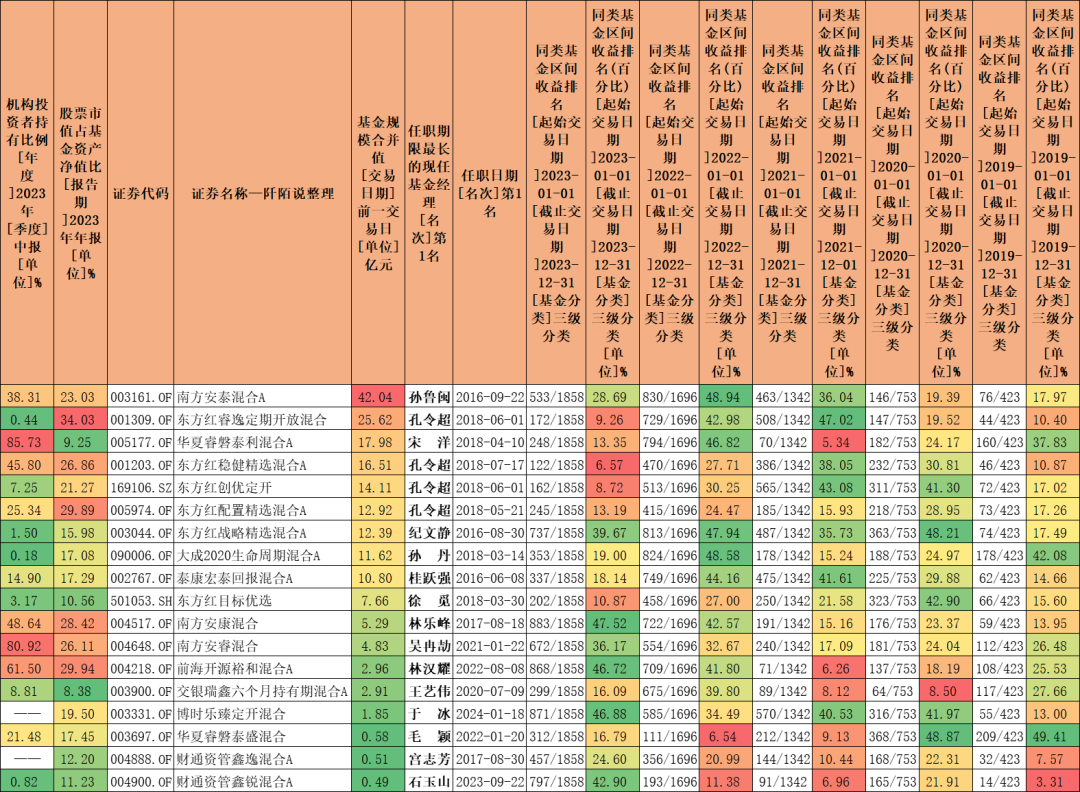

根据东财Choice数据,目前全市场有偏债混合型基金1401只基金,如果要求2019年~2023年连续五年业绩排名同类前50%,多份额仅保留一只,只有18只基金做到了。

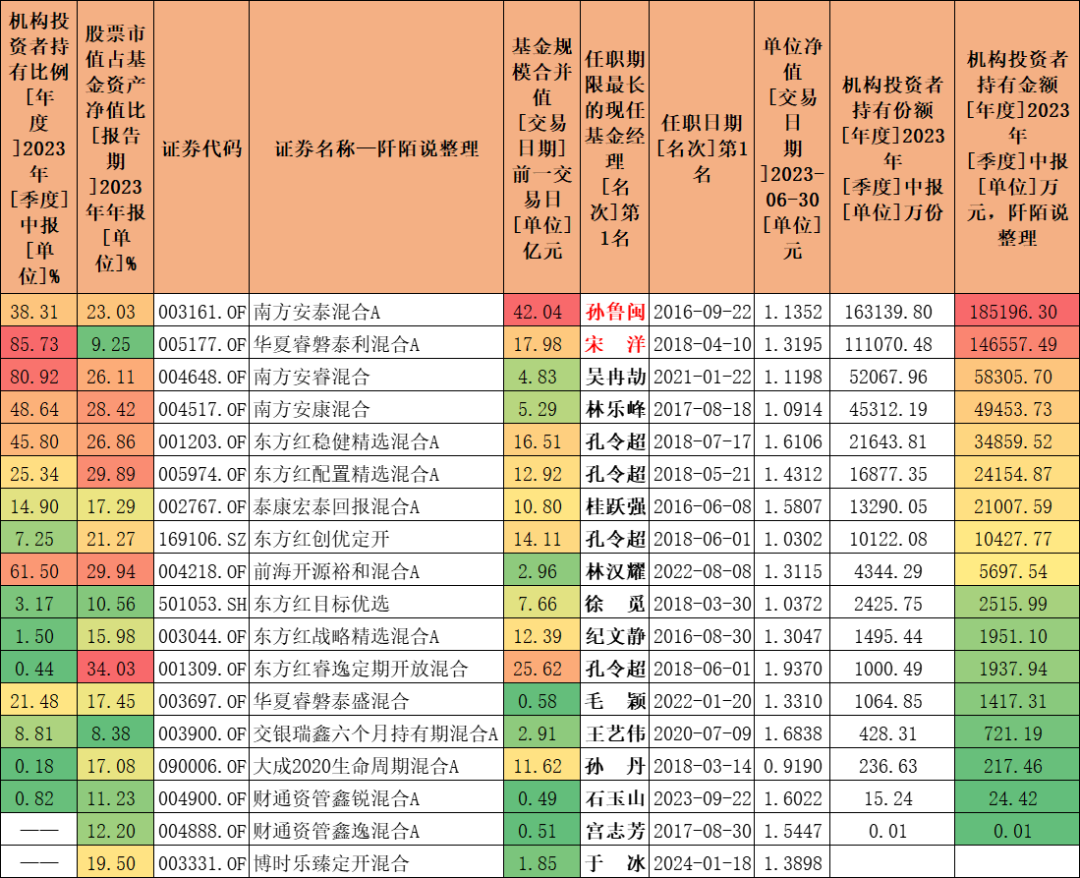

18只基金按照基金规模合并值由大到小排序如下,规模最大的是南方安泰混合A,该基金规模合并值为42.04亿元,基金经理是孙鲁闽,最新一期股票占比23.03%,机构占比38.31%。

数据来源:东财Choice数据,截至2024年1月30日,历史业绩不预示未来

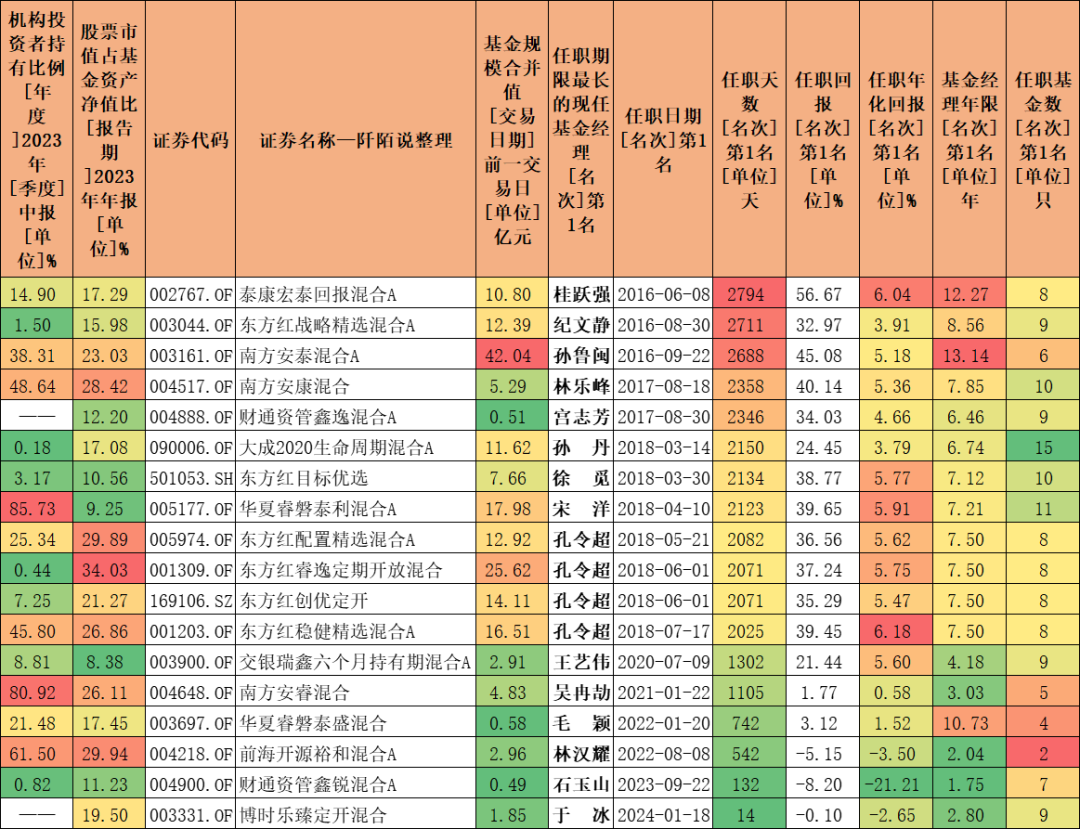

18只基金按照基金经理上任时间由长到短展示如下,还展示了基金经理任职以来的回报、年化回报、基金经理年限、在管基金数量等信息。桂跃强的数据还是比较不错的,上任时间2794天,任职回报56.67%,年化回报6.04%,基金经理年限12.27年,机构占比14.90%,股票仓位17.29%。

数据来源:东财Choice数据,截至2024年1月30日,历史业绩不预示未来

根据2023年基金中报数据,18只基金按照测算机构持有金额由大到小排序如下,孙鲁闽、宋洋相对比较受到机构的认可,南方安泰混合A被机构持有18.52亿元,华夏睿磐泰利混合A被机构持有14.66亿元……$南方安泰混合A(OTCFUND|003161)$$东方红睿逸定期开放混合(OTCFUND|001309)$$华夏睿磐泰利混合A(OTCFUND|005177)$#基金投资指南#

数据来源:东财Choice数据,截至2024年1月30日

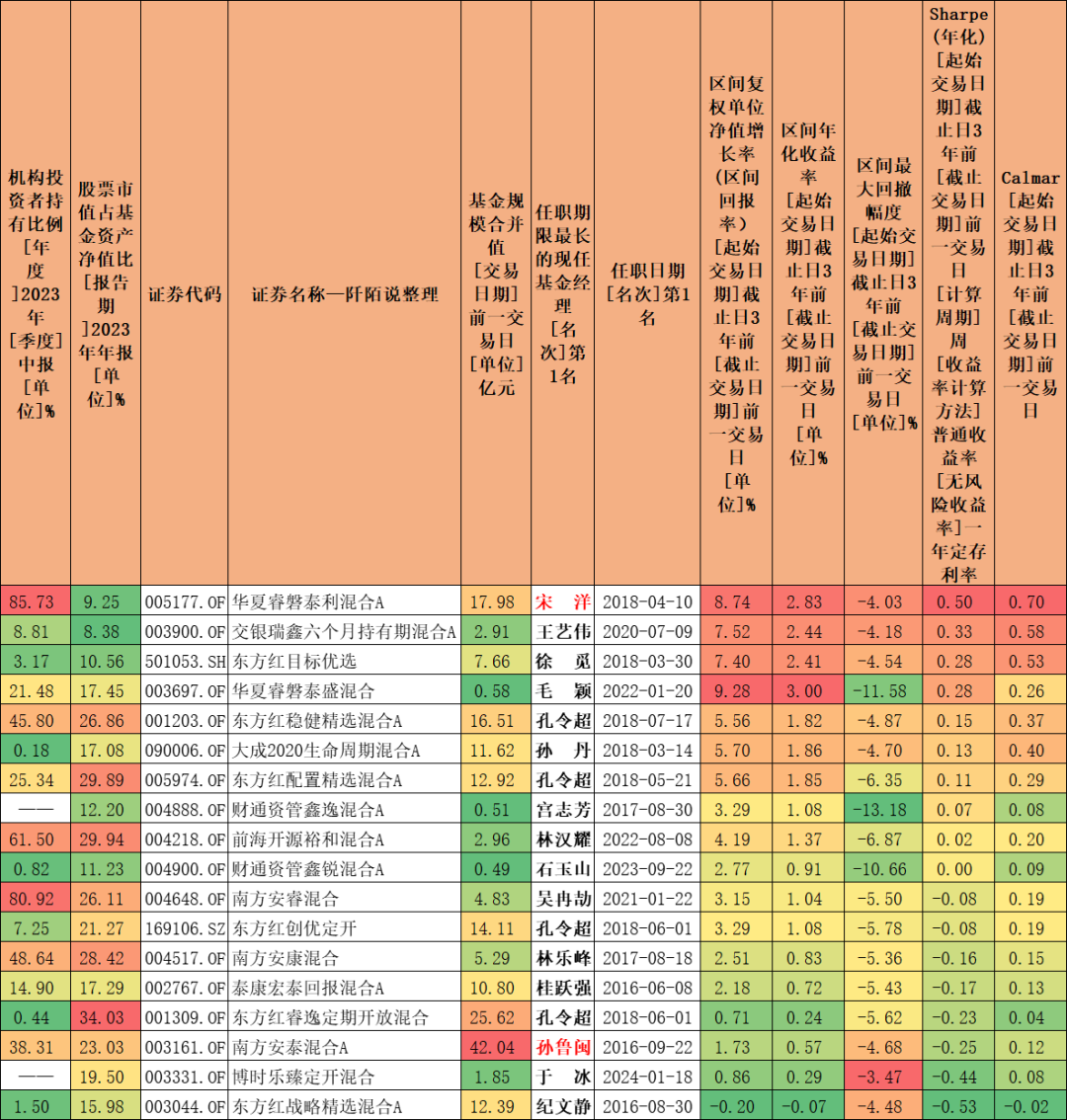

18只基金按照近三年夏普比率由高到低排序如下,还展示了近三年区间回报、区间年化回报、区间最大回撤、区间卡玛比率等信息。

数据来源:东财Choice数据,截至2024年1月30日,历史业绩不预示未来

宋洋、王艺伟、徐觅近三年业绩相对比较优秀,不过这个和股票仓位有一定的关系,这三只的股票仓位也较低,过去的三年权益资产回撤较大。

从近三年年化回报数据看,最高的仅3.00%,这些基金毕竟都有一些股票仓位,而过去三年股票类权益资产回撤太大了……

最大回撤数据和股票仓位结合起来看,如果股票仓位相对不高但回撤较大,说明基金经理控制得不是太好。

不管怎么说,喜欢固收+基金的可以看看本文。

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

(来源:阡陌说的财富号 2024-02-02 09:49) [点击查看原文]