- 3

- 评论

- ♥ 收藏

- A大中小

文章来源:证券时报记者 裴利瑞;责任编辑 刘少叙

在博道基金内部,同事们给基金经理袁争光起了一个外号:“投资界的阿甘”。

袁争光管理着博道基金“远”系列的多只产品,基金名称也是他对自己投资的期望,谋向长远,就像电影中的阿甘一样,他坚定地信仰着“结硬寨,打呆仗”的人生准则,不追求短时间的爆发,不追求一鸣惊人的瞬间,相反,他更强调稳扎稳打、步步为营,在投资这场马拉松中一点点积小胜为大胜。

近日,同样拟由他管理的“远”系列新作$博道明远混合C(OTCFUND|019501)$正在发行。对于为何在当下时间选择逆周期发行,袁争光在接受记者采访时表示:“在当前低位置、低预期的情景下,2024年的宏观经济反而可能会超出预期,股票资产相较于债券、房地产、非标债权等大类资产具备显著的性价比。”

股债兼修 上下兼顾

回顾袁争光职业生涯,他的成长路径十分特别,既管过债券产品,又做过股票投资,也因此在投资中带有“自上而下”与“自下而上”结合、在交易中追求性价比的鲜明特征。

刚入行时,袁争光是一名机械行业的研究员,机械产业链的复杂精妙让他在职业之初就形成了宽广的视野,也形成了自下而上筛选个股的投资框架。“我最早研究的机械行业其实很大,涉及很多细分领域,比如工程机械、机床、造船,以及后来快速发展的3C设备、锂电设备、光伏设备、半导体设备等。”袁争光表示,“这段经历训练了我系统化的产业周期视角,大大拓宽了我的研究维度,对后续扩展能力圈帮助很大。”

如果按此一路发展,袁争光可能会成为一名深耕先进制造的股票基金经理,但命运却在此时埋下了草蛇灰线。

当时,袁争光的座位距离固收团队很近,为了弥补宏观研究的不足,他经常向研究债券的同事请教问题。“当时我天天和研究债券的同事们坐在一起,在一次次的交流中,债券组的同事们发现我在债券研究方面的基础很好,领导也建议我往这个方向拓展一下,将自下而上的视角与自上而下相结合。” 袁争光回忆道。

于是,一位股票研究出身的基金经理,却“阴差阳错”地开始管理债券型基金,但在袁争光看来,这段管理债券型基金的经历对他来说十分珍贵,它极大地补充了他自上而下的研究视野,帮助他从大类资产配置角度思考问题。“在不同经济周期的背景下,表现占优的资产各不相同,如果我们能自上而下把握不同的宏观、流动性、政策组合背景下的经济周期,灵活调整股债配比,攻防有序,就能让投资组合适配不同的市场环境。”袁争光说。

就这样,袁争光管理了三年时间的债券型基金,当他在2015年回归管理股债混合型产品时,已经形成自己股债兼修、上下兼顾的投资框架。

一方面,他会通过对宏观、经济周期以及利率趋势的把握,自上而下形成总量配置(股票、债券、债权的性价比比较)和结构配置(先进制造、科技、消费领域)的判断。另一方面,他会关注行业景气位置、公司业绩和竞争力,自下而上“翻石头”,力争选股超额。

结硬寨 打呆仗

曾国藩曾用的“结硬寨,打呆仗”来总结自己的军事思想。所谓“结硬寨”,即构筑坚固营垒,“打呆仗”则强调稳扎稳打、步步为营。

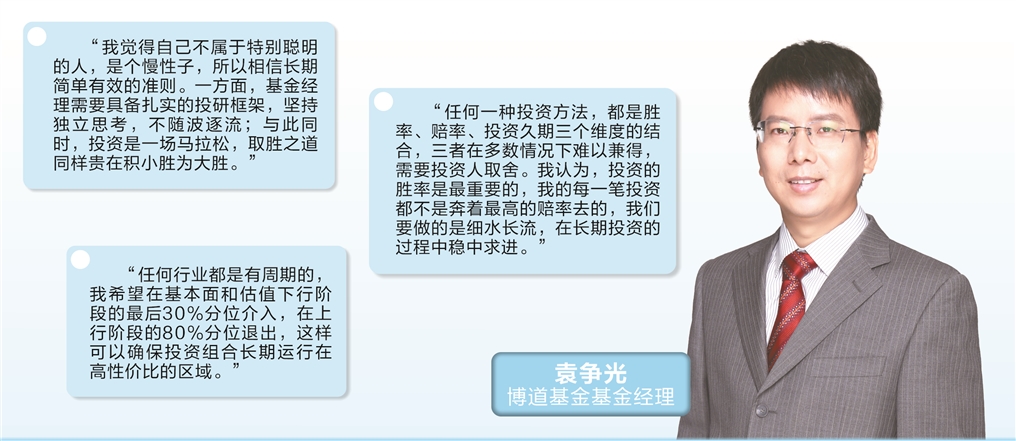

在袁争光看来,这六个字也颇适用于投资。他说:“我觉得自己不属于特别聪明的人,是个慢性子,所以相信长期简单有效的准则。一方面,基金经理需要具备扎实的投研框架,坚持独立思考,不随波逐流;与此同时,投资是一场马拉松,取胜之道同样贵在积小胜为大胜,所以在投资中要注重投资性价比,坚持均衡优选策略,这有助于实现长期复利。”

他认为,任何一种投资方法,都是“胜率、赔率和投资久期”三个维度的结合,三者在多数情况下难以兼得,这就需要投资人在自身构建的投资体系中予以取舍,而他认为,投资的胜率是最重要的,“我的每一笔投资都不是奔着最高的赔率去的,我们要做的是细水长流,在长期投资的过程中稳中求进。”

如何“稳中求进”?袁争光在股票投资中选择践行低估值成长策略,具体方法上,他提炼了一个概念叫“耐克曲线”,类似“√”形态。“任何行业都是有周期的,我希望在基本面和估值下行阶段的最后30%分位介入,在上行阶段的80%分位退出,这样可以确保投资组合长期运行在高性价比的区域。”袁争光解释,“比如我发现一家公司的基本面还不错,同时周期处于底部较低区域且未来见底回升的可能性较大,该公司就会进入我的投资范围。”

例如,袁争光曾经通过从行业发展趋势、渗透率等信息,敏锐地捕捉到了锂电池设备可能具备巨大投资机遇,在行业拐点前成功左侧布局某锂电设备龙头公司。后来,尽管锂电池需求量仍十分紧俏,且新能源汽车的渗透率也在快速提升,但袁争光通过分析其订单数等核心指标,判断该领域的投资风口或已经接近尾声,于是果断卖出,完成了一个完美的“耐克曲线”。

股票资产 具备显著性价比

展望2024年,袁争光也分析了他对市场的看法。自上而下来看,他认为,2024年最大的外部背景是全球利率的见顶回落,最大的基本面是国内宏观经济的企稳。对于A股而言,全球利率的回落意味着过往特定阶段的资金流动压力将大幅减轻,不利因素将转为积极有利的因素。同时,国内的政策空间进一步打开,在当前预期较为悲观的情况下,有望成为2024年扭转预期的催化剂。

与此同时,随着疫情结束,国内各经济主体、经济子循环从“冷启动”到正常化运转,经济活动有望持续回温。袁争光观察到,疫情期间的“超额存款”正在消化,流动性逐步投入到实体生产经营中,这就是其中的一个佐证,在当前低位置、投资者保持低预期的情景下,2024年的宏观经济反而可能会超出预期。

“2024年,我认为股票资产相较于债券、房地产、非标债权等大类资产具备显著的性价比,这是股票市场最大的现实有利条件。”袁争光表示,从资产溢价的情况看,股市对债券的风险溢价再度达到历史均值2倍标准差的极端水平;从资产质量的发展趋势来看,股票资产在宏观经济企稳的过程中,盈利亦会跟随宏观企稳、回升。

“虽然很难预测资产价格何时回归,但方向相对明确,耐心更加可贵。不管地表的河水如何蜿蜒,最终呈现出的图景是从高海拔流向低海拔、最终流向大海的总态势。”袁争光在采访中表达了自己对2024年权益市场持相对乐观的态度。

具体而言,袁争光认为有三个方向可以重点关注:一是制造业深化与出海的机会,一些制造业企业已具备全球竞争力,有望在全球市场中获得进一步成长壮大;二是汽车及零部件行业,汽车行业阵营正发生巨大的变化,自主品牌崛起,新兴零部件的渗透率迅速提升带来长期的投资机遇;三是长期稳定增长的核心资产,包括消费、医疗医药、港股市场里处于深度价值区间内的互联网以及制造业等。

$博道明远混合C(OTCFUND|019501)$

$博道志远混合C(OTCFUND|007826)$

$博道安远6个月持有期混合(OTCFUND|008547)$

风险提示:本文系转载,版权归原作者所有,如涉及版权问题请联系我们删除。本转载仅包含一般性信息且仅供参考之用,并非意在提供金融信息服务或构成出售或购买任何证券或金融产品的要约邀请或宣传材料,亦非有关任何公司、证券或金融产品的投资意见或推荐建议。本文所载的意见或判断可能会改变。本文的数据被认为是可靠的,但博道基金不对其完整性或准确性作出任何明示或默示的陈述或保证。博道基金对直接或间接使用或依赖任何有关数据、预测、意见或其他信息产生的损失概不负责。

(来源:博道基金的财富号 2024-01-22 13:22) [点击查看原文]