- 1

- 评论

- ♥ 收藏

- A大中小

科创100是2023年ETF市场颇受欢迎的新晋指数标的。交易所数据显示,截至24/1/9,全市场跟踪科创100指数的ETF合计规模已经将近280亿元。为同时满足场外投资者低位布局科创中小盘的需求,华泰柏瑞基金进一步推出了上证科创板100ETF的联接基金,产品于1月11日起正式发行,A类代码020320$华泰柏瑞上证科创板100ETF发起式联接A(OTCFUND|020320)$,C类代码020321$华泰柏瑞上证科创板100ETF发起式联接C(OTCFUND|020321)$。

蓄势:深调之后,成长潜能值得期待

较高的成长潜能与较低的估值分位,或许是科创100受捧的主要原因。

去年底召开的中央政治局会议将“科技创新”置于九大重点工作任务部署首位,进一步强调了核心技术对经济发展的贡献与作用,科创领域或迎来新一层级的助力。

与此同时,经历三年多的调整后,科创100指数从2020年7月高点至今的最大回撤幅度达52.80%,回落到历史低位附近;估值方面,市净率仅为3.85倍,处于基日(2019/12/31)以来5%分位。

作为科创板中唯一一只中小盘风格指数,科创100囊括了科创板中100只中等市值且流动性较好的优质标的,成分股平均市值仅为142.21亿元,在表征科创板整体表现的同时,弹性更足,也更契合近年来小盘占优的市场风格。(Wind,截至24/1/8)

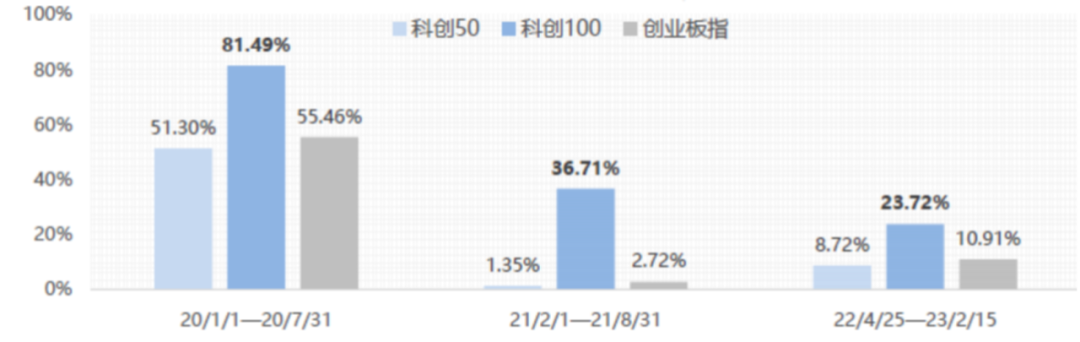

从过往市场反弹阶段的表现来看,科创100指数的高弹性特征通常更为显著。

图:历次市场反弹阶段指数区间表现

数据来源:Wind

往后看,在传统行业缺乏充足动能的情况下,科创板所映射的新兴产业或将成为拉动经济增长的核心力量,有望切实推动我国经济结构调整和产业转型升级。现阶段来看,科创100指数或已在低谷区间充分蓄势,处于较好的配置窗口期。

突围:均衡出击,但不失锋利

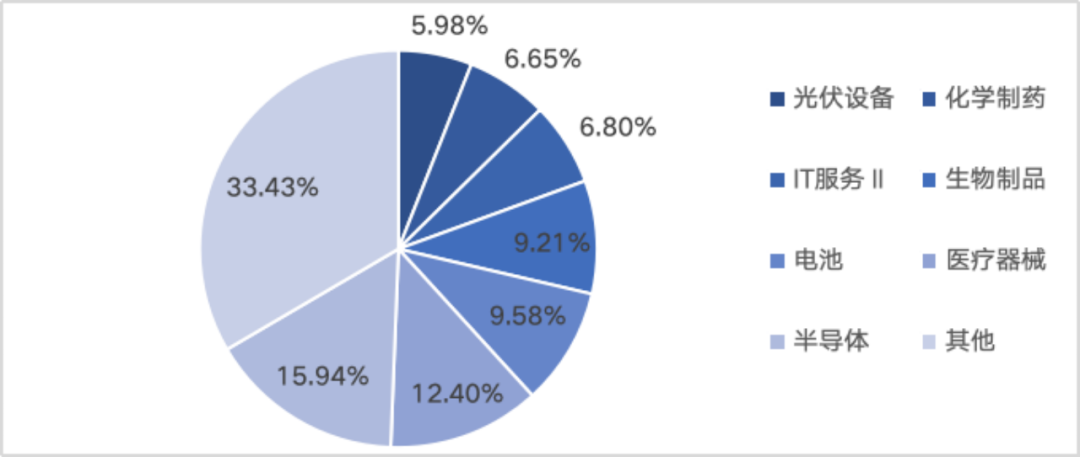

相较于科创板另一只宽基指数科创50而言,科创100在行业分布上有着差异化的定位和特点,这就是在细分方向上的多元和分散。

从申万二级行业来看,指数涵盖半导体(15.94%)、医疗器械(12.40%)、电池(9.58%)、生物制品(9.21%)等25个行业,高成长赛道往往兼具高波动的特点,相对均衡的分布能够尽量降低单一赛道的投资风险。(Wind,截至23/12/29)

图:科创100指数行业分布

数据来源:Wind,申万二级行业分布,截至2023/12/29

另一方面,科创100指数的另一大核心方向医药领域,近两年多的调整主要是对过去不合理估值的消化,以及对全球流动性收紧造成的融资萎缩和远期现金流折现率提升的反映。调整至今利空或已基本出清,板块整体估值处于历史相对低位,配置性价比逐渐显现。(Wind,截至23/12/29)

展望后市,在美联储加息暂停、国内稳增长政策持续、房地产政策不断优化的背景下,2024年A股上市公司的盈利增长有望回暖,高成长领域或为相对受益的方向。

但这些高精尖的成长赛道一方面行业内部格局更迭变化较快,技术含量较高,对普通投资者而言有一定认知门槛;另一方面科创板投资具有较高资金门槛,因此通过ETF形式间接参与是帮助投资者跨越以上两个门槛的较优选择。

本次发售的华泰柏瑞上证科创板100ETF联接基金(A类代码020320,C类代码020321)值得关注。

$长白山(SH603099)$

#鸿蒙概念股掀涨停潮!#

(来源:华泰柏瑞基金的财富号 2024-01-11 15:59) [点击查看原文]