- 点赞

- 评论

- ♥ 收藏

- A大中小

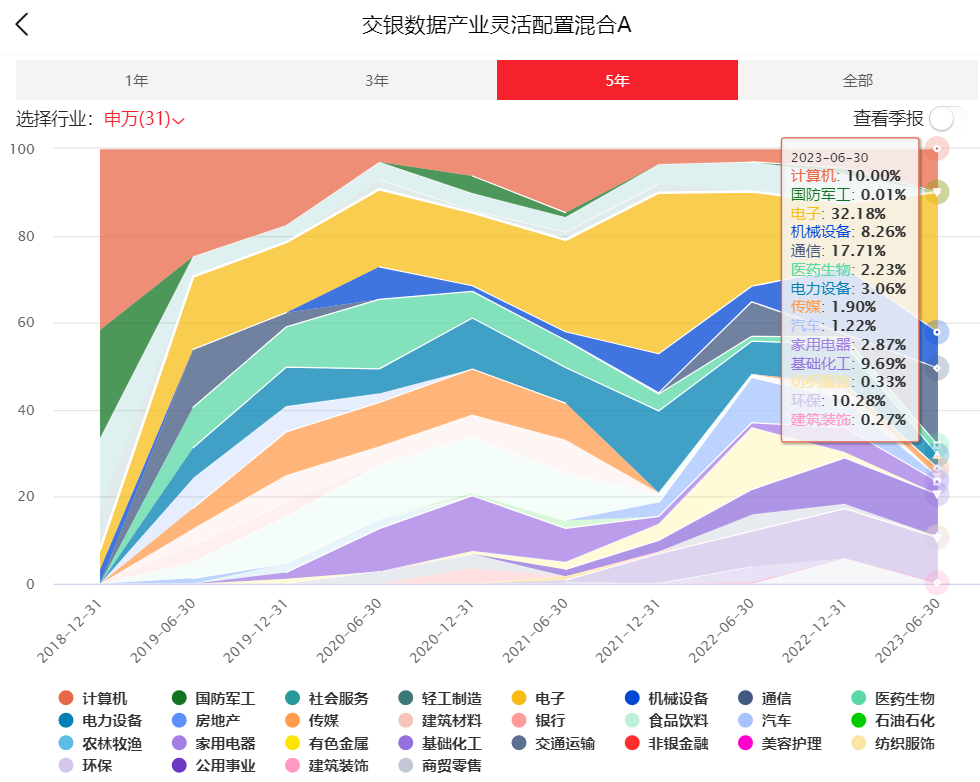

一、田彧龙

持仓:重仓电子、通信、化工

业绩:任职收益123.34%,回撤大于沪深300。

背景:上海交通大学金融学硕士,2014年加入交银施罗德,研究员期间跟踪覆盖过计算机、通信等多个科技子行业,并长期担任TMT研究组组长,2019年5月14日开始管基金。科技之外,能力圈又拓展到了消费(新消费)、医药领域。

投资方法:

《交银施罗德田彧龙:热爱时代,拥抱变化》

没把自己定位为一个狭隘的科技股基金经理,更多是一个成长股基金经理。

投资最重要的是应对,而不是预判。

选择科技股,把中观产业趋势放在第一位,在一个好的产业趋势下面,再去选择好的公司。

买科技股产业趋势第一,商业模式第二,公司质地第三

投资消费品,0到1,1到2,2到3的阶段不投都没关系,关键是3到N的阶段敢不敢重仓。

二、封晴

持仓:重仓食品饮料、医药、通信

收益:任职收益6.48%,回撤和沪深300差不多

背景:2014年加入交银基金,主要研究一些周期性行业,比如地产、建筑建材和轻工,2020年开始正式管理产品。

投资方法:自上而下、自下而上相结合,中观视角、均衡成长,聚焦产业周期和企业的相对竞争优势

《对话交银封晴:万变不离其宗的产业周期思维》

先对接下来的宏观,包括经济流动性、企业盈利等各方面有一个大体判断,通过这样来判断接下来市场大体方向是什么走势。

然后对行业进行中观比较。

适度分散,选择3-5个行业去超配,通过这3-5个有进攻性的行业,增加组合层面的进攻性。

十大重仓股求稳,倾向于配置处于稳定期、竞争力比较强、行业格局好的龙头公司,底仓品种。中腰部品种采用偏成长股的策略,增加整个组合的进攻性。

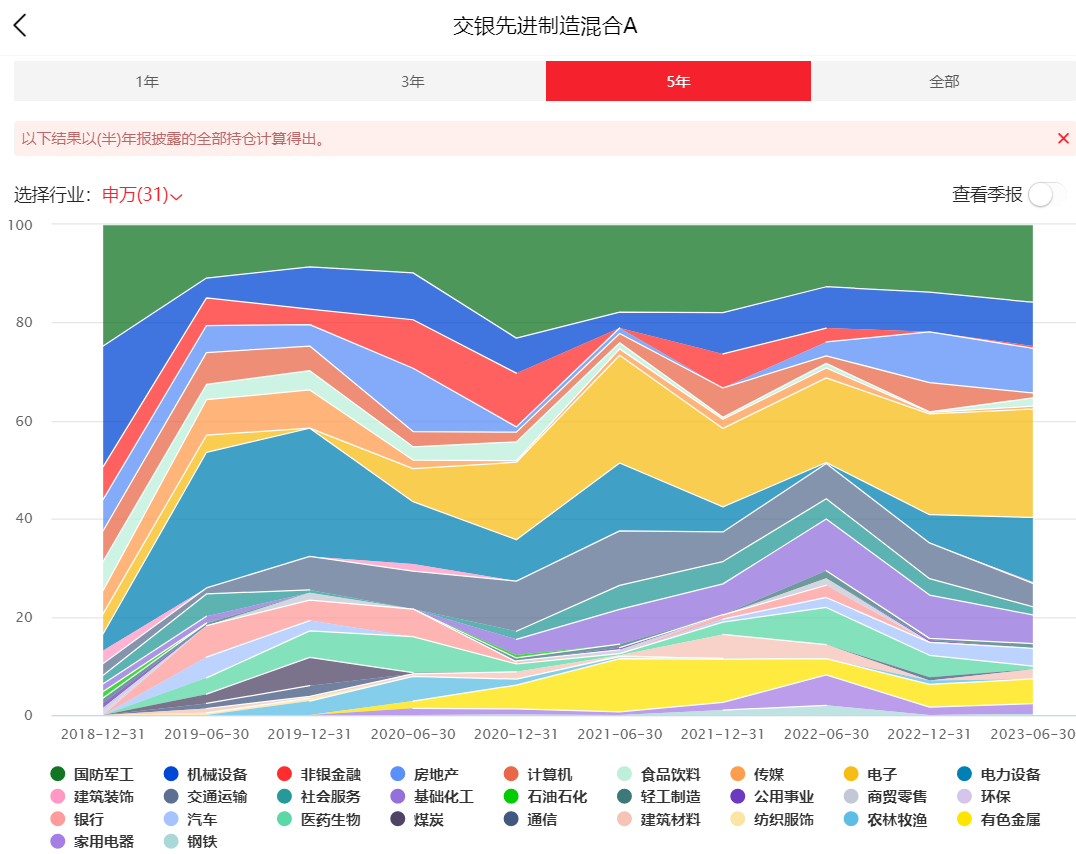

三、刘鹏

持仓:重仓军工、电子、机械设备、新能源、航空

业绩:任职收益115.5%,回撤和沪深300差不多

背景:北京理工大学经济学学士、中国人民大学金融学硕士,2014年6月毕业后加入交银施罗德,先后覆盖了电力设备、新能源、机械及军工等制造业细分赛道,2018年5月任职基金经理

投资方法:

《交银施罗德刘鹏:用“滚雪球”的视角积累认知优势》

投资方法:做三年预期回报率的滚动。在自己有定价能力的范围内,找到一批可跟踪、可复制、可解释的股票,并且从中动态选择预期回报率较高的股票进入组合。

选股要求可跟踪、可复制、可解释,喜欢信息公开透明的公司,跟踪起来不累,比拼的是对公开信息的解读。

信息不透明的公司存在信息差,刘鹏不追求信息差,追求认知差。信息差是不可持续的,认知差才是可持续的。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变,防失联,欢迎关注()共同探讨~~

$交银数据产业灵活配置混合C(OTCFUND|014549)$$交银先锋(SH519698)$$交银先进制造混合C(OTCFUND|014963)$

(来源:养基者说的财富号 2023-11-23 21:28) [点击查看原文]