- 5

- 2

- ♥ 收藏

- A大中小

根据天天基金统计的数据,前10个月,基金公司自购金额较多的基金大部分都是一些新发基金。其中长江楚财一年持有混合发起A的净申购金额为3亿元,排名第一。其次是杨金金的交银瑞元三年定期开放混合,净申购金额为1亿元。

数据来源:东方财富Choice数据,统计区间:2023/1/1~2023/10/31,不作投资推荐

……

我想看看今年基金公司加仓最多的是哪些基金,因为数据比较多,所以本文暂时仅聚焦一下偏股混合型基金。

一、基金公司目前持有最多的偏股混合型基金

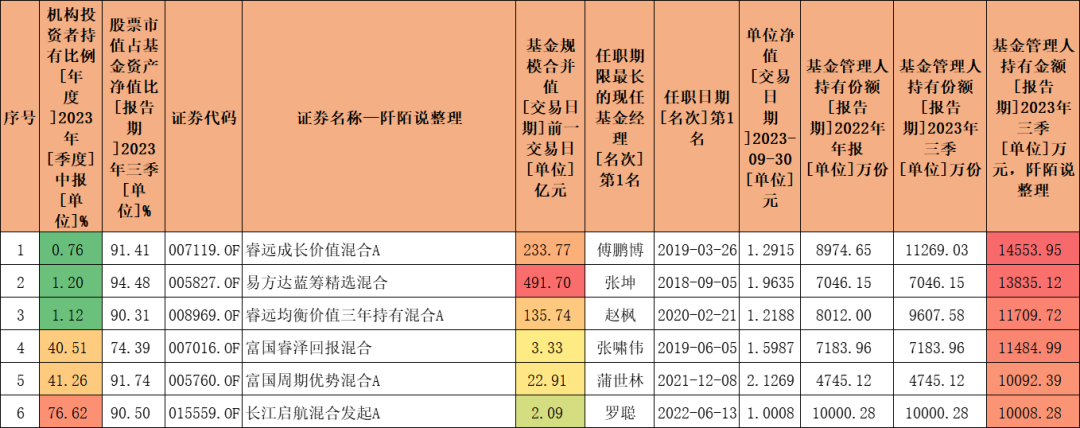

截至2023年9月30日,被基金公司持有超1亿元的偏股混合型基金只有6只,基金经理分别是傅鹏博、张坤、赵枫、张啸伟、蒲世林、罗聪。

数据来源:东财Choice数据,数据截至2023年11月13日

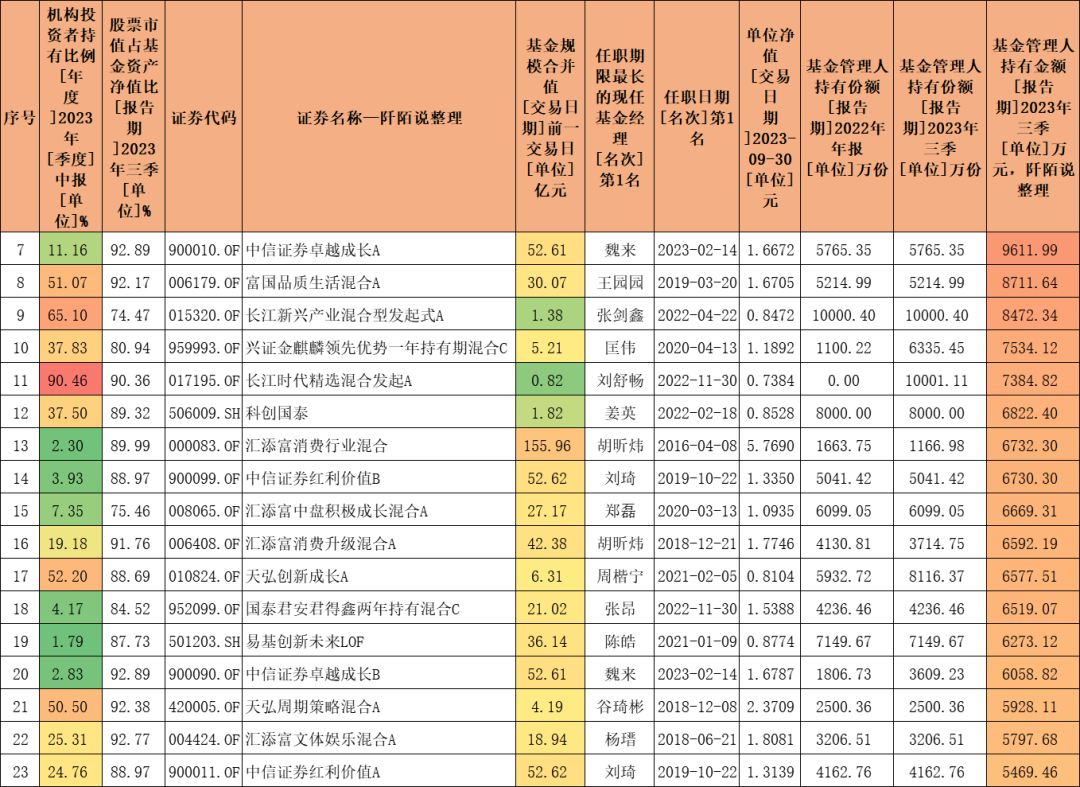

截至2023年9月30日,被基金公司持有超5000万元但不足1亿元的偏股混合型基金只有17只,详见下表。

数据来源:东财Choice数据,数据截至2023年11月13日

截至2023年9月30日,被基金公司持有超3000万元但不足5000万元的偏股混合型基金只有36只,详见下表。

数据来源:东财Choice数据,数据截至2023年11月13日

以上三张表合计有59只基金,建议从中选择机构占比较高、规模适中的研究研究。

二、基金公司今年加仓最多的偏股混合型基金

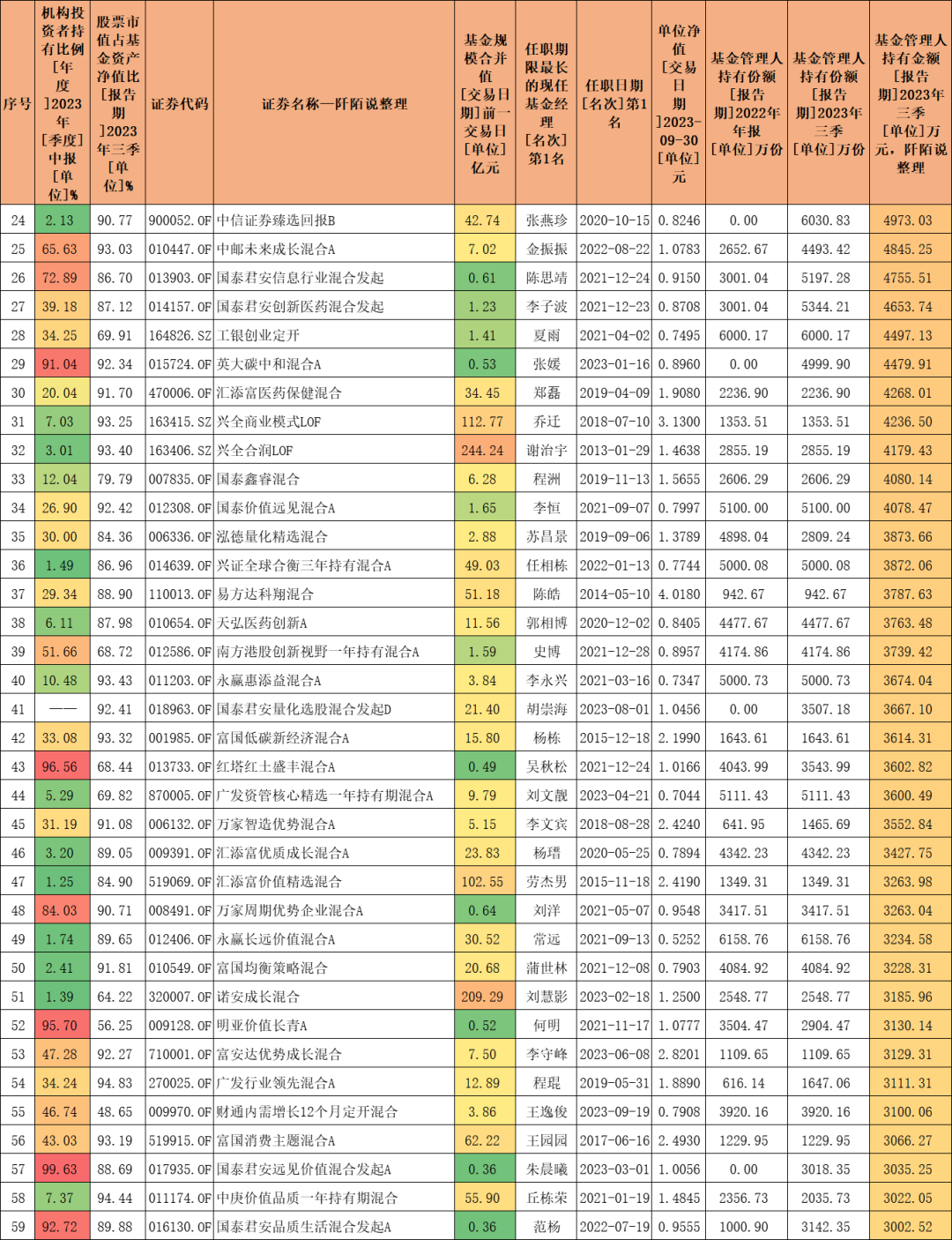

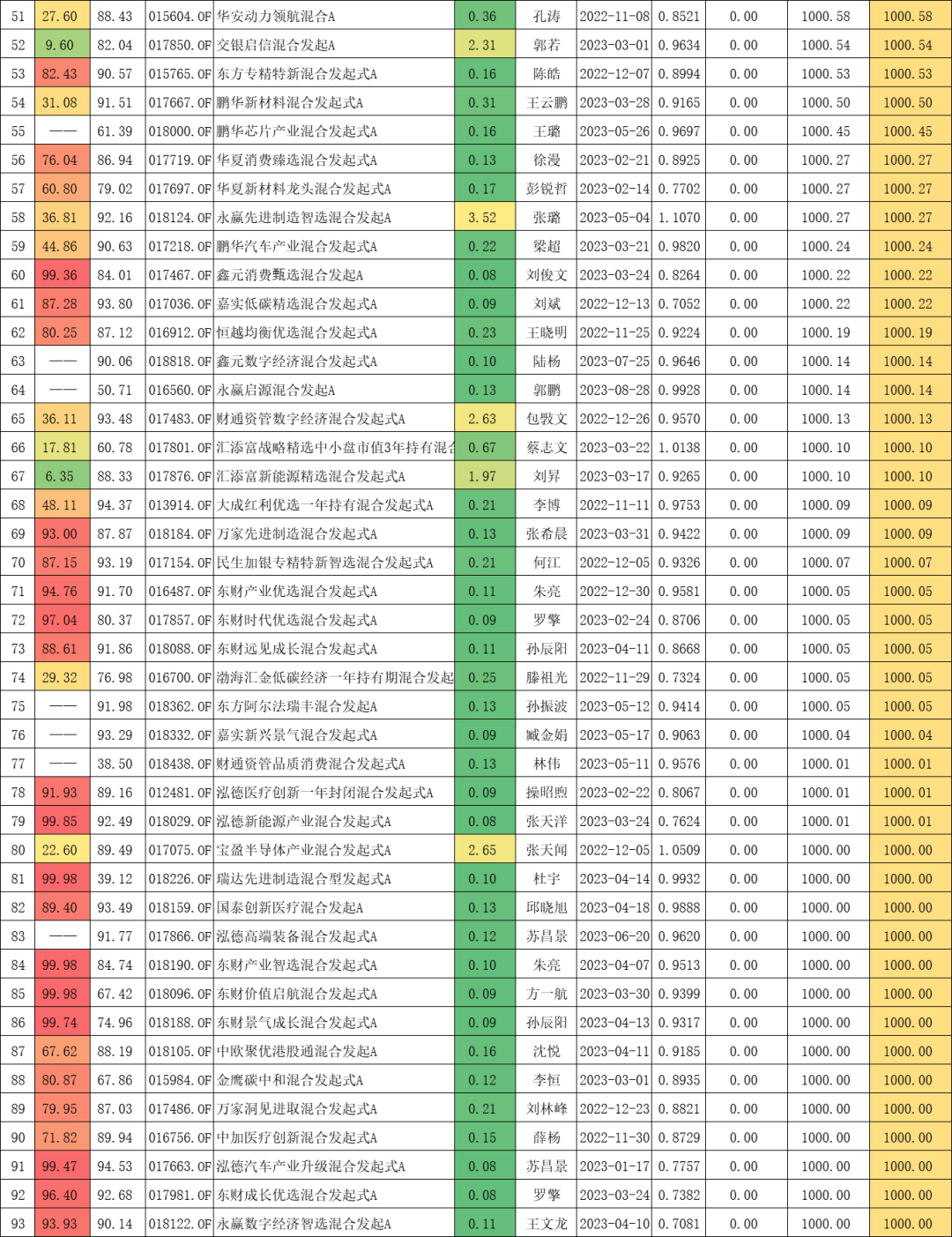

今年被基金公司加仓超1000万份的偏股混合型基金合计有93只。被加仓最多的是刘舒畅的长江时代精选混合发起A,被加仓了10001.11万份。

数据来源:东财Choice数据,数据截至2023年11月13日

今年被基金公司加仓超500万份但不足1000万份的偏股混合型基金合计有30只。上表和下表的基金大部分都是不足2亿元的基金。

数据来源:东财Choice数据,数据截至2023年11月13日

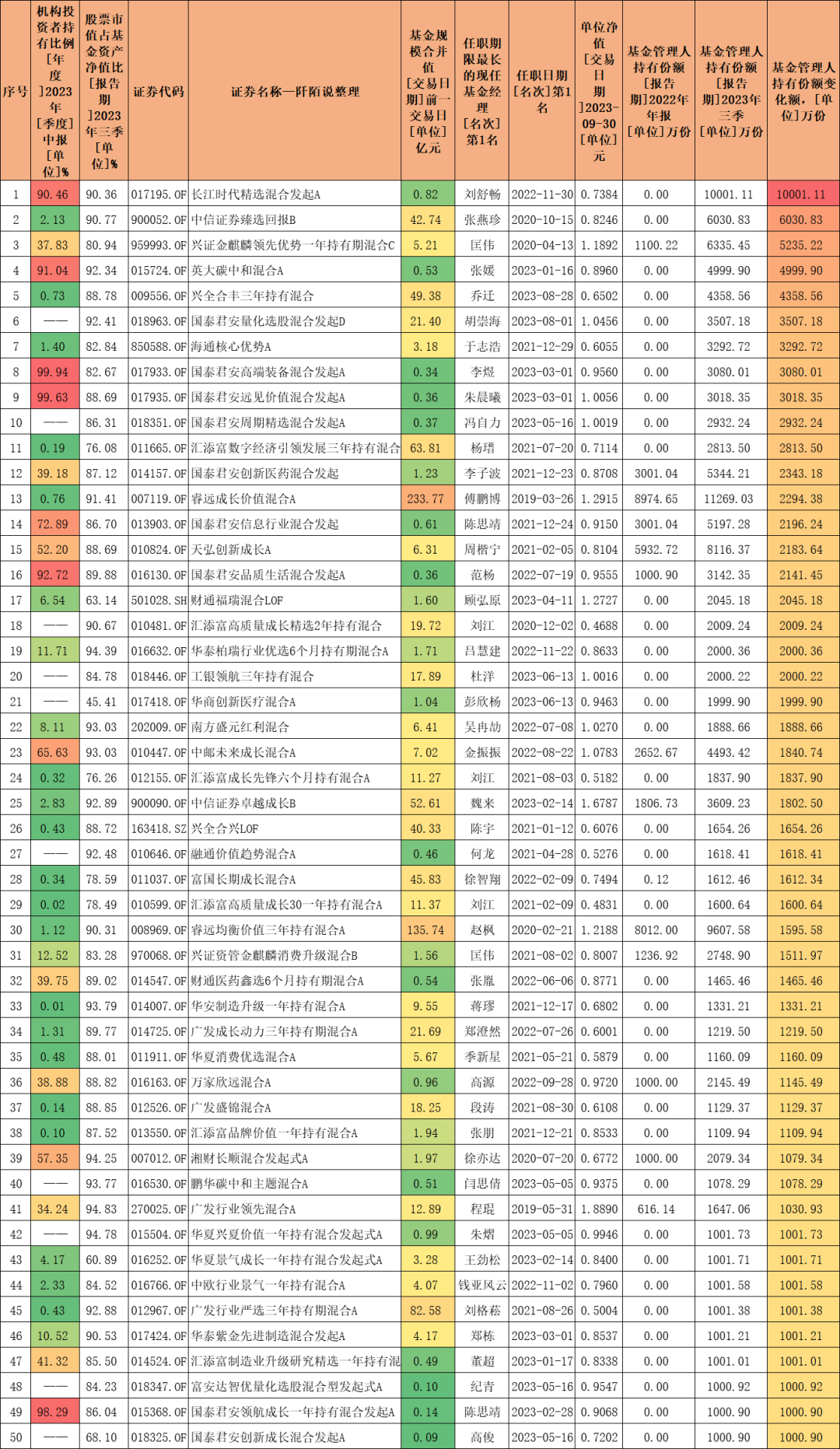

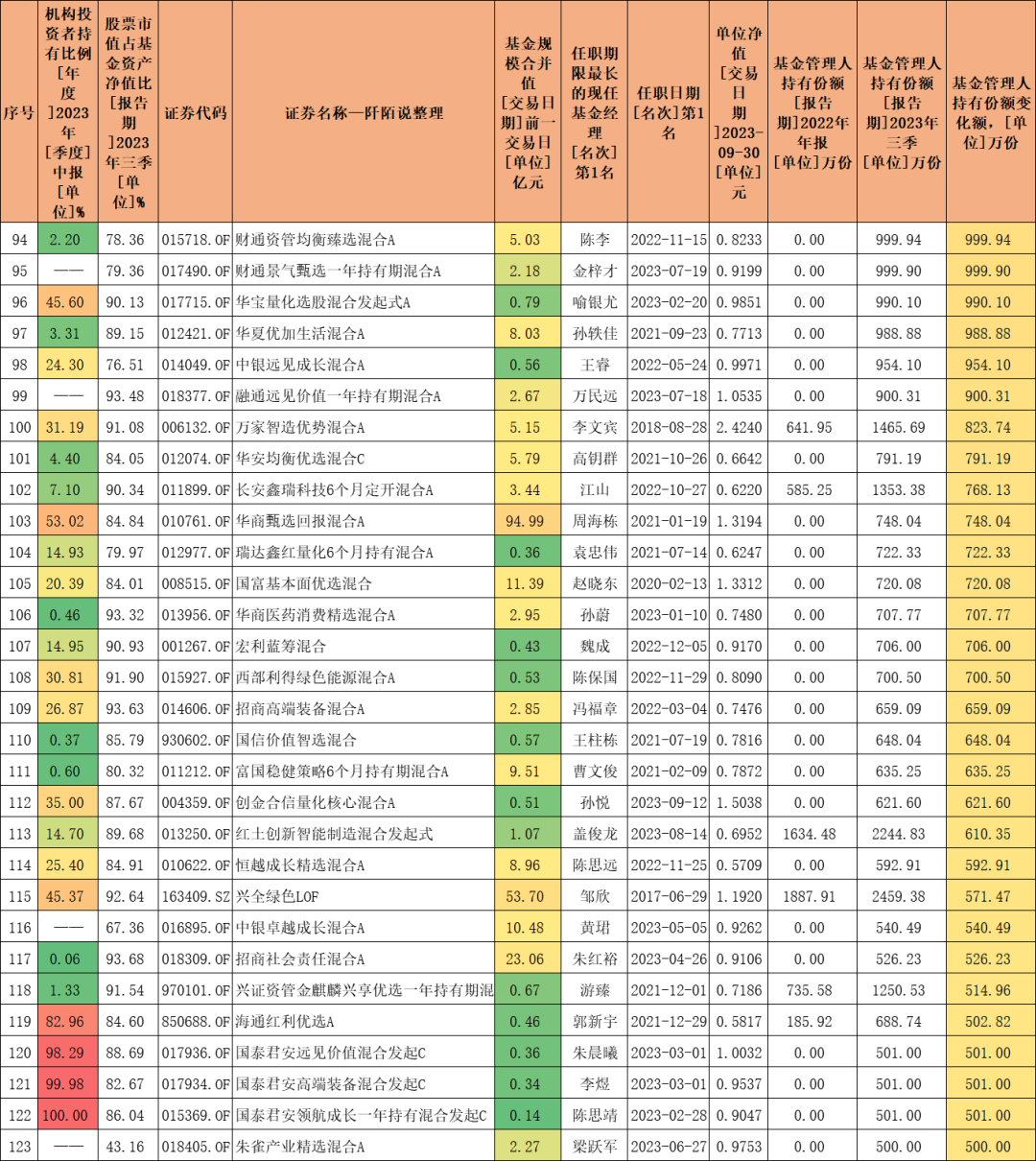

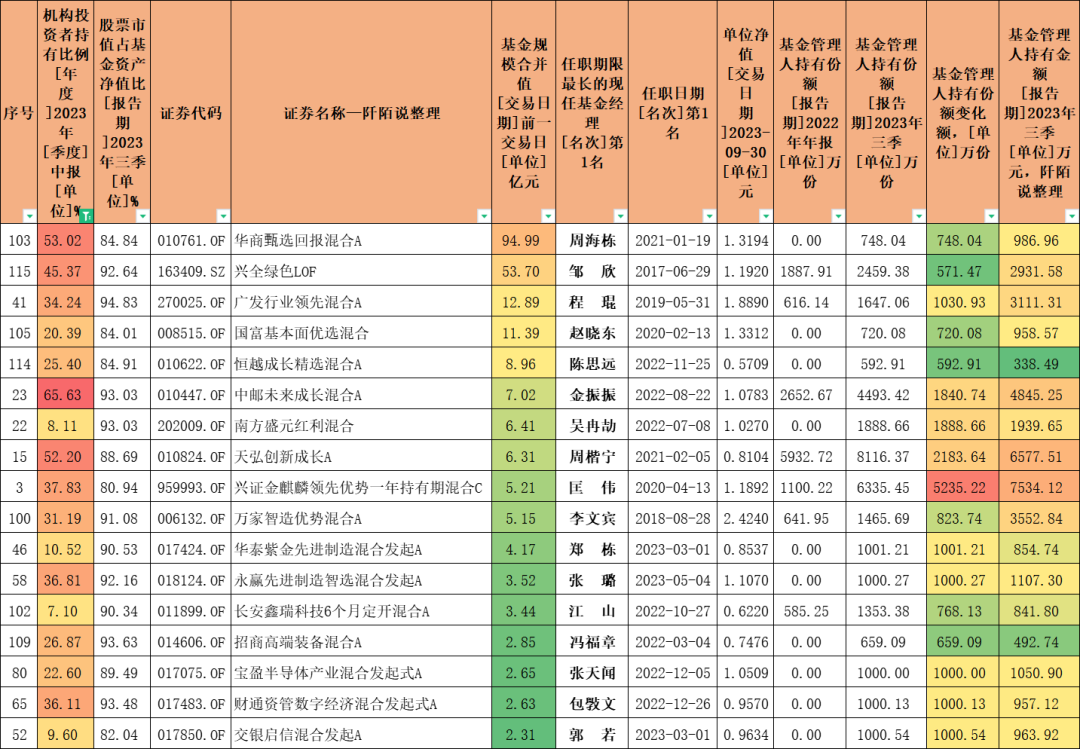

对这123只基金,如果要求机构占比小于99%,基金规模合并值大于2亿元,剔除一些大概率为了保规模不被清盘的基金,则只有41只基金满足要求,按照规模由大到小排序如下。

数据来源:东财Choice数据,数据截至2023年11月13日

再剔除机构占比较少的,要求机构占比大于5%,则只有17只基金满足要求。排名靠前的有周海栋、邹欣、程琨、赵晓东。

数据来源:东财Choice数据,数据截至2023年11月13日

昨天文章《他们说,市场正逐步进入转折期,大盘成长可能会成为市场主线……》提及的金振振、周楷宁也在其中。

总之,上述偏股混合型基金均在今年被基金公司增持了超500万份,感兴趣的可以研究一下。

三、挑选几位基金经理简单展开一下

1、杨金金。杨金金目前管理3只基金,其中被交银施罗德基金申购1亿元的交银瑞元三年定期开放混合(019401)成立于今年10月份,是一只新基金,且是三年定开基金。

数据来源:东财Choice数据,数据截至2023年11月13日

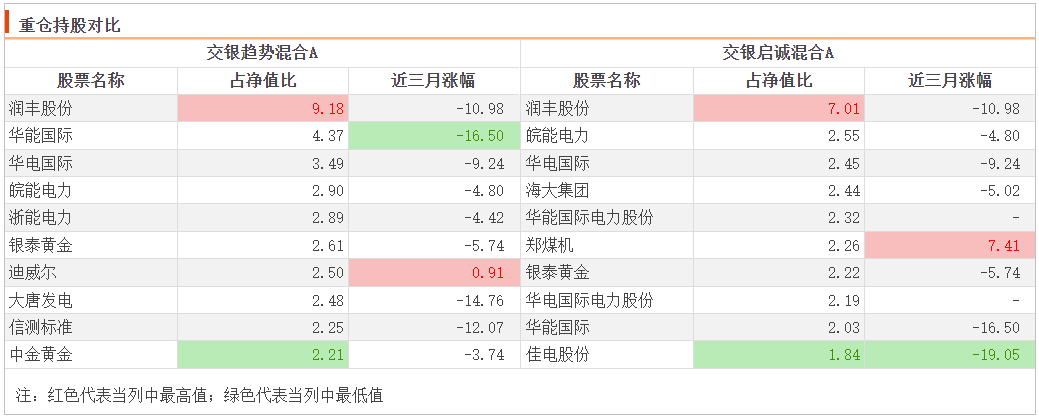

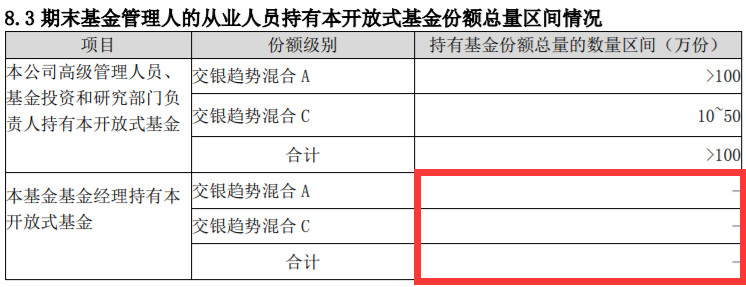

不喜欢定开基金的其实可以看看他在管的另外两只基金。交银趋势混合A和交银启诚混合A目前均限购,每天只能买1000元。

两只基金的主要区别是交银趋势混合A只投资A股,而交银启诚混合A的可投资范围包含了港股。

查询了2023年基金中报,杨金金不持有交银趋势混合。但持有交银启诚混合A超100万份,持有交银启诚混合C超100万份。所以,个人觉得,如果喜欢杨金金,可以关注一下可以投资港股的交银启诚混合A,毕竟他本人持有AC两个份额超200万份的。

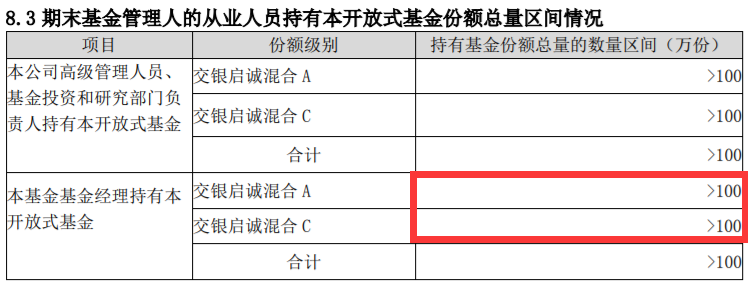

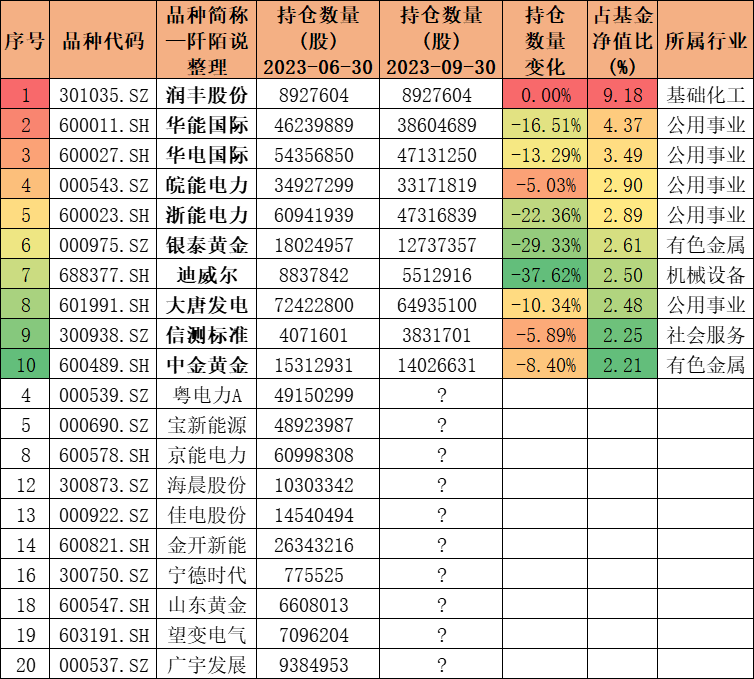

整理了一下交银趋势混合A(519702)三季度持仓的变化,除了润丰股份持股数量未变之外,其它重仓股均有减持。另外,粤电力A、宝新能源、京能电力从前十大重仓股中消失。$交银趋势混合A(OTCFUND|519702)$

看了一下份额变化情况,该基金三季度被赎回了114.89万份。近几期规模在持续下降,可能是卖出一部分资产应对持有人的赎回。

杨金金在交银趋势混合A(519702)的三季报中,展望了2023年四季度:“我们观察到经过 2 年的调整,会有越来越多的行业自身完成出清,实现“剩者为王”,再叠加经济企稳复苏,以及部分优秀公司在下行期做的逆周期布局,会有相当多的细分子行业龙头依靠行业内生的出清和公司竞争力的提升,出现显著的拐点。

展望未来:

1、个股方面,考虑到在经济底部以及复苏前期,各行各业景气度更多是企稳修复,而不是 V 型反转,我们将重点关注过去几年格局洗牌充分,盈利能力见底的细分行业龙头。相对于2021年的景气度投资,我们目前更看重的是未来格局优化的可能性及确定性。

2、板块方面,持续关注公用事业及贵金属行业。”

这一点,从其重仓股的行业也可以看得出来,目前重仓股第一权重就是公用事业,行业权重较高的还有基础化工、有色金属。

2、张啸伟。他在管的富国睿泽回报混合(007016)我已经提及很多次了。截至2023年9月30日,富国基金持有张啸伟管理的富国睿泽回报混合(007016)7183.96万份,结合净值来看,持有11484.99万元。该基金规模合并值仅3.33亿元。

不仅基金公司持有很多,根据基金中报数据,基金公司高级管理人员、投研负责人,以及基金经理本人也持有超100万份,目前偏大盘成长风格。具体我就不展开更多了,只看一下持仓个股的变化。

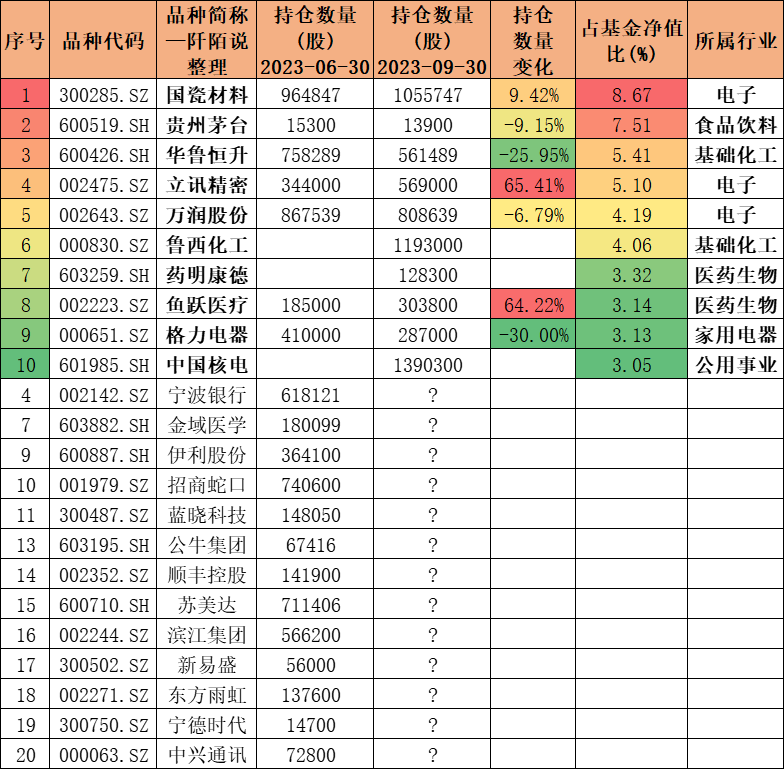

张啸伟三季度加仓了立讯精密、鱼跃医疗、国瓷材料,新建仓了鲁西化工、药明康德、中国核电。

张啸伟管理的富国睿泽回报混合(007016)坚持行业和风格的适度均衡,注重平衡个股的质量,景气和估值。$富国睿泽回报混合(OTCFUND|007016)$

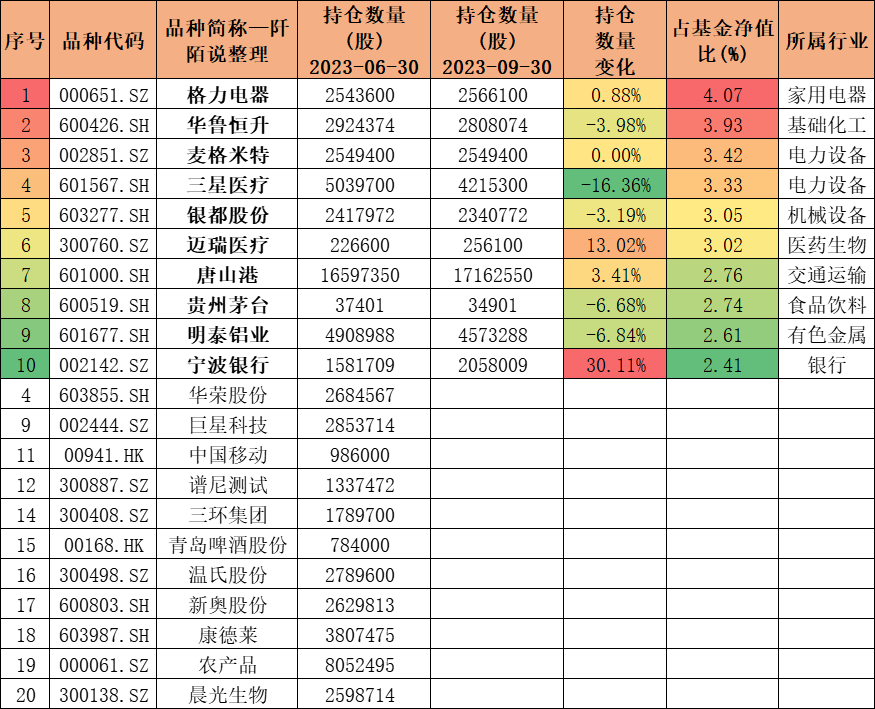

3、蒲世林。截至2023年9月30日,富国基金持有蒲世林管理的富国周期优势混合A(005760)4745.12万份,结合净值来看,持有10092.39万元。该基金规模合并值22.91亿元。目前的持股风格偏大盘成长型。查询了基金中报,可惜的是蒲世林持有的并不多,只有10~50万份。$富国周期优势混合A(OTCFUND|005760)$

蒲世林的换手率不高,上半年仅106.41%。整理了富国周期优势混合A(005760)三季度持股变化情况如下,蒲世林三季度加仓了宁波银行、迈瑞医疗、唐山港、格力电器。

在三季报中,蒲世林说,

三季度对资本市场以及房地产市场相关支持政策陆续出台,经济初步有企稳的迹象,但市场情绪仍然较差,风险偏好持续下降,低估值板块表现相对较好,上半年表现突出的 AI 相关板块出现了明显的回调。我们在上个季度报告中也明确指出,目前 AI 仍然处于零到一的阶段,不确定性较大,属于主题投资,投资难度较大。

近期逆周期政策明确发力,政策底和经济底共振,市场底部应不远。

三季度组合继续增加了医药的配置比例,医疗反腐带来的负面情绪在三季度充分释放,而医疗反腐本身属于短空长多的事件,由此带来的下跌创造了较好的买入机会。

另外,前面的定期报告中我们也阐述了对低估值高分红板块看好的逻辑,三季度也择机增加了相关个股的配置比例。

组合中也有一些跟宏观经济相关度较大的个股在三季度出现了明显的下跌,是净值主要的拖累项,但我们认为经济底部已现,相关个股赔率已有较高吸引力。中国经济进入高质量发展阶段,增长速度有所放缓,投资布局也需要新的思路。

4、周海栋。本文提及的是他在管的华商甄选回报混合A(010761),虽然规模合并值94.99亿元不算小,但最新一期的机构占比高达53.02%。可见周海栋在机构眼里也是举足轻重的。

华商基金今年加仓了华商甄选回报混合A(010761)748.04万份,截至2023年9月30日,持有748.04万份,结合净值来看,持有986.96万元。

看了一下该基金的风格是大盘风格,规模大一些影响不算很大。中报显示,周海栋本人持有该基金份额在50~100万份,持有的不算多。

中报显示,周海栋全部持仓个股数量高达321只,精力充沛呀。整理了华商甄选回报混合A(010761)持仓变化情况如下,三季度周海栋加仓了中国国航、中国南方航空股份、国泰航空。新建仓了工商银行。

在基金定期报告中,周海栋说,随着经济周期见底回升,稳增长政策效果逐渐显现,下半年市场有希望呈现较好的表现,市场整体机会可能会多于上半年。制造业、资源、科技、消费、金融等领域都会有相应的投资机会出现。 (资料来源:华商甄选回报混合A2023年基金中报)

2023 年三季度,经济复苏节奏继续低于市场预期,部分地产企业的尾部风险继续发酵,美债利率超预期上行。在这样的背景下,虽然市场整体位置已经处于较低的位置,但仍缺乏上升的动力。同时,市场依然没有明确的主线,偏红利方向受到市场的偏好,包括石油、煤炭、非银、银行等。

而上半年表现较好的板块,在三季度承受较大的压力,包括 TMT、电新、军工、机械等。本基金依旧保持了较为均衡的配置,主要持有行业包括有色、计算机、医药、电子、交运、机械、军工等。(资料来源:华商甄选回报混合A2023年基金三季报)

5、邹欣。兴全绿色投资混合(LOF)(163409)规模合并值53.70亿元,这个规模也不算小,但机构占比高达45.37%。说明机构是比较认可这只“绿色投资”基金的,该基金的业绩基准是80%×中证兴业证券ESG盈利100指数收益率+20%×中证国债指数收益率,所以机构认可该基金主要是冲着“ESG”去的。

兴证全球基金今年加仓了兴全绿色投资混合(LOF)(163409)571.47万份,截至2023年9月30日,兴证全球基金持有2459.38万份,结合净值来看,持有2931.58万元。

2023年基金中报显示,邹欣本人持有该基金份额在50~100万份,持有的不算多。中报全部持仓个股只有41只,相较于周海栋的321只,只有周海栋的1/8左右,持仓集中度也比周海栋高不少。

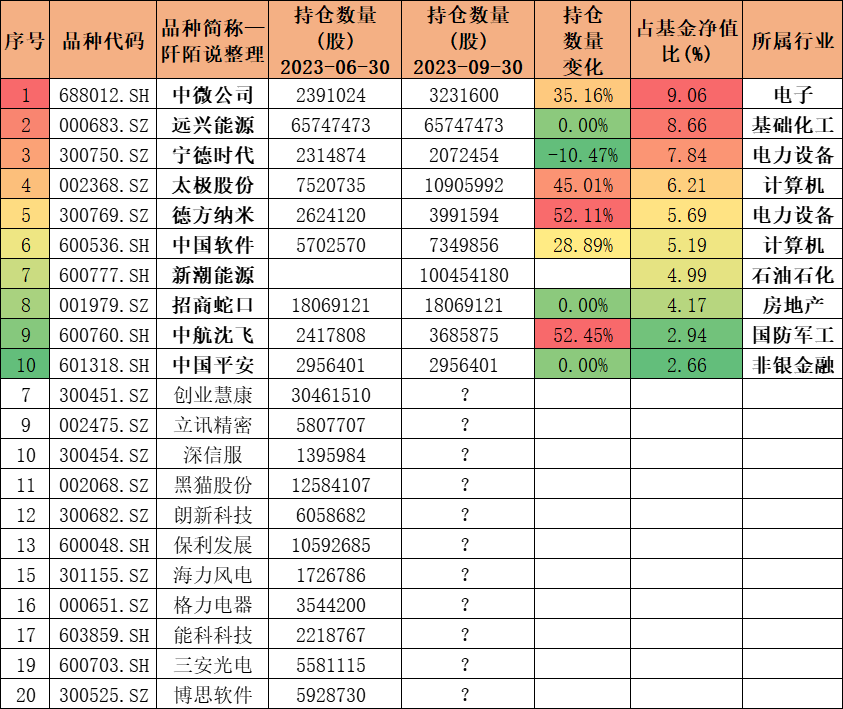

整理了兴全绿色投资混合(LOF)(163409)三季度的持仓变化,前十大重仓股来自8个行业,还是比较分散的。邹欣三季度加仓了德方纳米、中航沈飞、太极股份、中微公司、中国软件。新建仓了新潮能源。

在三季报中,邹欣说,

“展望2024年,上市公司盈利见底回升是大概率的情形,大多数行业经过近3年的回调估值性价比修复,投资机会更具吸引力。

长期来看,产业升级是经济发展的主要驱动,本土消费品牌的产品力提高是做大国内消费市场的根本,两者都有赖于产业政策的规划和企业的扎实研究创新,我们将持续挖掘和投资符合国家产业方向的优质公司。投资方法上,本基金将继续执行结合行业主要矛盾、企业竞争优势和成长确定性、研究深度和定价平衡三个维度构建组合。 ”

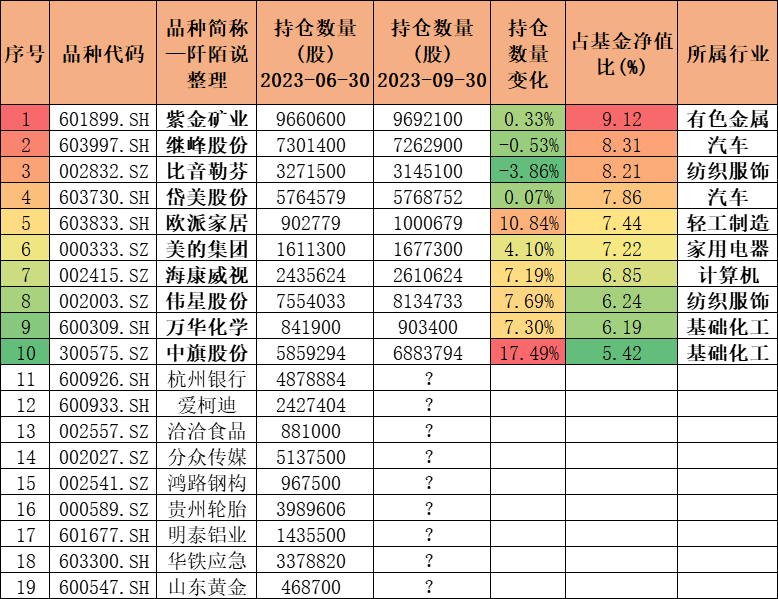

6、程琨。广发行业领先混合A(270025)基金规模合并值12.89亿元,机构占比34.24%,广发基金今年加仓了1030.93万份,截至2023年9月30日,持有1647.06万份,结合净值来看,持有3111.31万元。

2023年基金中报显示,程琨本人不持有该基金,有点遗憾。

中报全部持仓个股只有19只(全市场估计这么少的不多),比邹欣的41只还少。所以,持仓集中度比邹欣更高。整理了广发行业领先混合A(270025)三季度的持仓变化,程琨三季度加仓相对较多的是中旗股份,印象中之前梳理的谭丽也有加仓中旗股份。

程琨还加仓了欧派家居、伟星股份、万华化学、美的集团、岱美股份。

程琨在三季报中说,“目前,市场并未给予政策转向充分定价,市场对经济的担忧仍然较大,但是我们认为接下来政策效果将会逐步显现,这段从预期偏弱到现实变化进而触发预期转变的时期,从历史经验来看,投资者往往可能会面临一段的煎熬期,但是这往往也是能够带来较好投资回报的时间窗口,因为市场选择对变化视而不见,这也正是市场出现极端偏见的典型特征。这种偏见往往为投资者提供以较好的价格购买好资产的机会,但是需要投资人拥有足够的耐心和稳定的情绪。

报告期内,本基金保持高仓位和低换手,白马蓝筹股的持仓比例有所增加,交易的逻辑主要基于我们对资产价值的长期评估以及当下的资产价格波动,组合资产仍然集中在低估值优质企业中。”

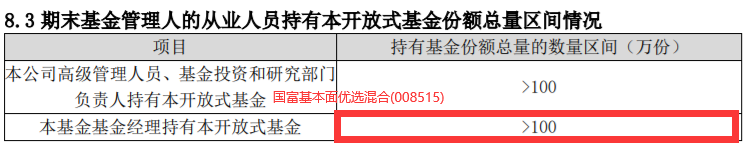

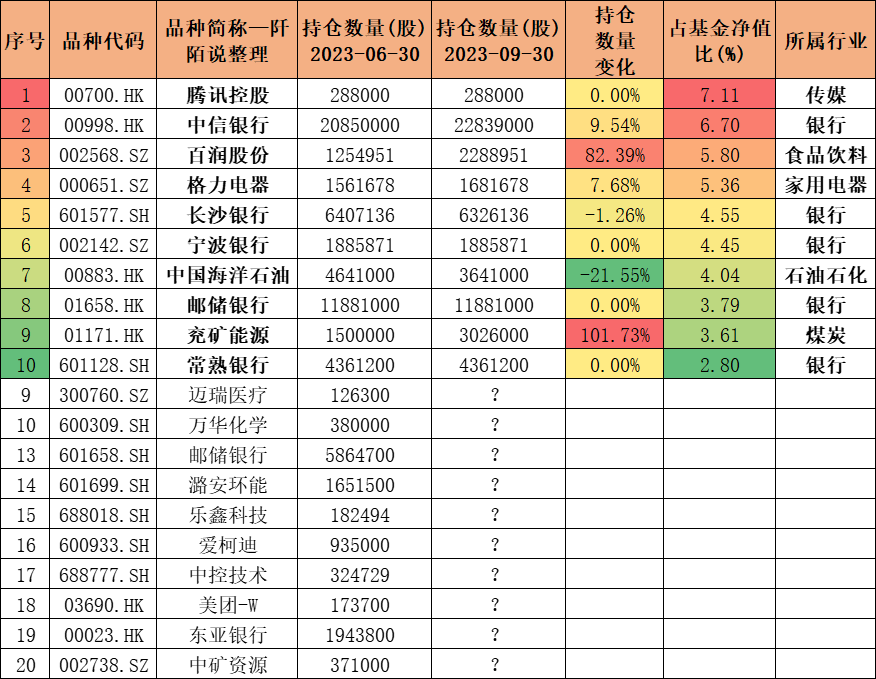

7、赵晓东。国富基本面优选混合(008515)基金规模合并值11.39亿元,机构占比20.39%,国海富兰克林基金今年加仓了720.08万份,截至2023年9月30日,持有720.08万份,结合净值来看,持有958.57万元。

2023年基金中报显示,赵晓东本人持有该基金超100万份。

中报全部持仓个股130只。我整理了国富基本面优选混合(008515)三季度的持仓变化,赵晓东三季度加仓了兖矿能源(港股)、百润股份、中信银行(港股)、格力电器。

在三季报中,赵晓东说,

“三季度,国内经济依然处在复苏期,经济数据缓慢向好。房地产竣工数据符合预期,但新开工还没有大的起色;基建投资平稳增长;制造业维持稳定。出口数据符合预期,前三季度数据总体平稳向好。消费数据缓慢恢复,尤其航空,旅游和住宿等表现亮眼,高端消费有增速下滑的态势,但中低端消费形势有加速向好的趋势。

三季度资本市场,继续维持震荡的态势。宽基大盘指数表现好于小盘指数。前期表现较好的人工智能等板块回调较大,大盘蓝筹的分红板块走势明显强于其他板块。从市场的情绪看,投资者参与度不高,可能等待更明确的经济复苏数据或者更大力度的财政或货币政策。

本组合继续维持二季度以来的配置,以大金融和消费板块为主,机械和资源等经济增长受益的板块为辅,大部分公司以行业龙头为主。权益仓位保持相对较高。本组合港股维持了相对高的配置,持仓集中在互联网,金融和能源等行业。”

我的文章基本是基金梳理笔记,信息量还是比较大的,感谢您的耐心阅读,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险揭示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。市场有风险,定投有风险,投资需谨慎。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。我国基金运作时间短,不能反映股市发展所有阶段。基金管理人不保证基金盈利及最低收益,其管理的其他基金业绩不构成对本基金业绩的保证。基金过往业绩及其净值高低,不预示未来业绩表现,完整业绩见产品详情页。基金产品存在收益波动风险,投资者在做出基金投资决策时,应认同“买者自负”原则,在做出基金投资决策后,基金运营状况与基金净值变化导致的投资风险及亏损,由基金投资者自行承担。投资人应认真阅读《基金合同》、《招募说明书》等基金法律文件,确认已知晓并理解产品特征及相关风险,具备相应的风险承受能力。市场有风险,投资须谨慎。

(来源:阡陌说的财富号 2023-11-15 15:28) [点击查看原文]