- 3

- 11

- ♥ 收藏

- A大中小

昨天新能源赛道又是下跌,但午后有所表现。市场为什么这样呢?一边是美债收益率新高、外资大幅卖出,另一边是三季度披露季,部分龙头股业绩不及预期的下杀带动了空头情绪的宣泄,在此背景之下,三大指数重要关口接连失守,场内情绪也日益低迷。

其实可能更让投资者焦虑的是,市场对于利好的无动于衷。其实背后核心的原因在于,上周以来的快速下挫已经引发了一定程度的“负反馈”。

历史上的下跌尾声,往往都会出现资金面的负反馈,即“股价下跌→净值下跌→赎回→砍仓→股价继续下跌”的负向循环,最终反映为股票型基金净值下跌超过股指,以及部分资金出现无差别卖出,带来“踩踏式调整”。

于是,为了应对当下市场的核心症结,也就是资金面可能出现的负反馈,我们看到“国家队”又增持了。早在10月11日中央汇金增持四大行股份的时候,我们曾经解读过,汇金是纯正的金融“国家队”,其增持国有四大行的行为是历史上知名的“救市”大招。10月24日盘后,中央汇金公司又公告了当日从二级市场买入ETF,并将在未来继续增持。市场推测第一天出手的规模就达到了百亿级别,相较于月中增持四大行的4.77亿元明显放大。

复盘历史,本轮是中央汇金第三次宣布从二级市场买入ETF,前两次都出现在短期流动性等风险下的极端下跌行情中,比如说2013年6月的金融业“钱荒”和2015年7月“疯牛”后的“”,而且都成为了市场破局的重要信号之一。所以,千万要重视中央汇金本次大动作带来的积极意义。

第一,增量资金的流入可以缓解当下资金面可能面临“负反馈”的困境,通过释放真金白银起到“稳定器”的作用,让陷入恐慌情绪的市场重拾运行逻辑,助力止跌信号出现;

第二,相比于仅增持大型银行,直接增持指数ETF有助于改善更多股票的流动性状况,对缓和投资者情绪起到更好效果,为市场注入信心。

从政策底到市场底,当前走到哪一步了?

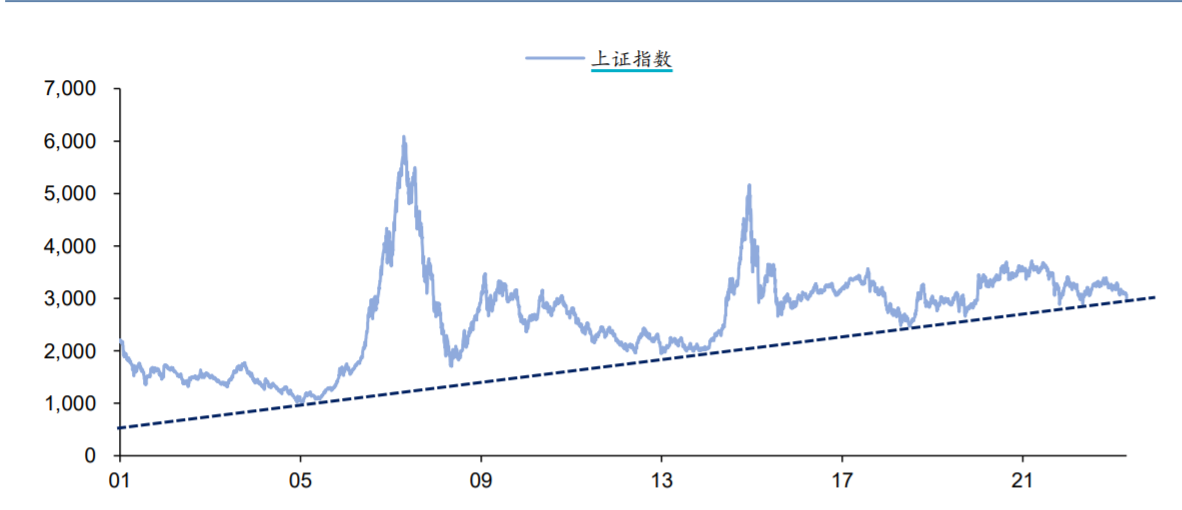

我们说过,从政策落地到市场给出回应,这中间向来存在时滞。市场底是靠磨出来的,从2005年以来的五次底部周期转换看,政策底到市场底的时间不确定,短的话1个月,长的话可能6个月,平均2个月左右。

举个例子,2018年,我国GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。在如此多的担忧之下,市场情绪的逆转自然难以一蹴而就。

2018年10月19日,副总理联合“一行两会”喊话救市,股、债、楼市维稳措施集体落地,标志着“政策底”确立,沪指开始了跌跌撞撞的回暖,从2449点回升到2600点一线。2018年11月1日,民营企业家座谈会提振市场信心;随后的11月9日,三部委发文支持上市公司回购、增持。伴随着政策的不断加码,沪指在却在11月下旬重回下行,从2703点重新回落到2600点下方。2018年12月1日,中美元首在G20峰会达成共识停止加征新关税,标志着重要的压制解除。但短暂的大涨后,熊市的惯性阻挠了投资者的信心归位,沪指意外再下台阶,跌落至令人绝望的2440点。(来源:Wind、华鑫证券)

然而,就在所有人信心尽失之际,行情又在绝望中诞生。彼时“万念俱灰”的投资者自然无法意识到,从政策底到市场底其实只需要再熬2个半月,2019年1月4日沪指的探底回升竟是最后一跌,然后开启了之后3年的慢牛行情。那我们从间隔时间来看,从8月到现在,已经2个多月了,市场在“估值底”的磨底时间已经足够长,市场对于利好政策的出台有所钝化,部分投资者悲观情绪已经十分浓厚。但理性来看,市场“见底”信号正在不断闪现。

第一,市场交投低迷。说明悲观情绪已经较为充分地兑现,情绪的弹簧已经被压缩到极致,随时准备反向回弹。去年4月见底前,两市成交萎缩到7000亿以下,整体换手率1.24%;去年10月见底前,成交额跌破7000亿,换手率更是下跌至0.79%,情绪比4月更加低迷。截至上周五收盘,A股成交量已降至7300亿,换手率不足1%,回落至历史低位。

第二,“大白马”闪崩、强势板块补跌。反映的是大资金被动砍仓和尽快兑现浮盈两种行为,在一定程度上说明已经“割无可割”,市场已经迎来场悲观情绪出清的后半程。去年4月见底前,茅台等白马股单日重挫5%,前期领涨的煤炭板块开始补跌;去年10月见底前,A股出现了罕见的“每天杀一只白马祭天”,各种“茅”依次大跌,茅台两个月下跌20%。10月以来,茅宁相继遭遇杀跌,而前期强势的AI一度补跌,今日高位抱团股集体下挫,与此前经验吻合。

第三,市场内在逻辑不再恶化。表明前期压制市场的因素开始迎来转机。去年4月,“稳增长”政策接连发力,复工复产持续推进,A股在汽车、新能源等赛道的引领下迎来“逼空式大涨”;去年10月,政策调整预期叠加 “三箭齐发”,A股的多方势力正式吹响了反攻的号角。国内基本面已经出现改善信号,9月中国制造业PMI为50.2,自6月以来连续第四个月环比回升,三季度GDP的发布再一次确认了国内经济的好转,基本面并不差,出口在四季度还有望回正。

包括近期备受关注的万亿特别国债发,展现出财政政策的积极面,我们需要知道四季度调整预算较为罕见,显然是为明年财政可以更加前置发力,显示出高层对于2024 年经济增长的重视。因此当下市场的核心掣肘来自美债收益率和外资。当前美债收益率已达高位,上行动能趋弱,随着美国经济逐步趋弱,美债存在回落空间,有利于权益资产修复。外资层面,短期的核心症结还是内外货币政策错位,海外利率高企,我国保持了宽松的货币环境,所以人民币出现了一定的贬值压力,使得人民币资产短期吸引力下降。

不过,我们需要知道,从全球资产配置的角度来看,由于部分海外投资人并非中国专家,远隔重洋之下,对我国的政策与发展方向有时理解难免不到位,进而出现一些短视的行为,或者短期过度反应。但拉长时间看,尽管部分时期的确有波折,外资对A股仍然是长期净流入的。

外资在经历了阶段性的流出之后,四季度又很有可能重回净流入,历史上都是这样,外资向来在避险和逐利之间反复。那么资金面净流出的压力就有望大幅减轻,A股更容易酝酿一波指数级别的反弹。

#A股今天能否收复3000点?##回购潮持续!影响几何?#@天天精华君 @天天话题君 @天天基金研究中心 $广发沪深300ETF联接C(OTCFUND|002987)$$华夏核心价值混合A(OTCFUND|010692)$

(来源:龙龙不懂投资的财富号 2023-10-27 08:53) [点击查看原文]