- 633

- 325

- ♥ 收藏

- A大中小

年关难过。近日,不少个股频频出现突然闪崩现象,让不少投资者心塞:辛辛苦苦大半年,一夜回到解放前。其中,最惨的要提重仓该股的私募机构们。

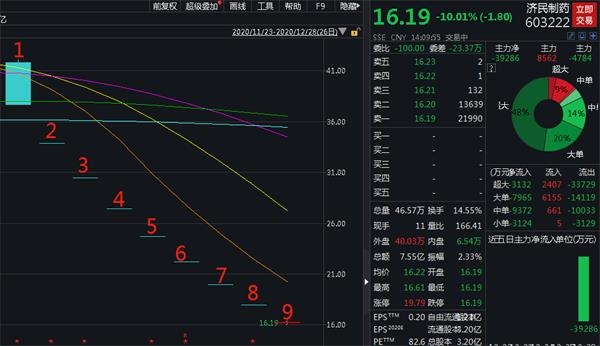

今天,济民制药又跌停了。这是该股连续第9个跌停。而记者查看,有一中小私募三季度重仓济民制药,如若连吃这9个跌停,该私募至少巨亏1个亿。

值得注意的是,近期闪崩甚至“杀猪”的个股中,踩雷的私募并不少。如连续8个跌停的朗博科技,重仓该股的私募暴跌超60%,产品净值从此前爆赚的90%,到如今不仅把盈利亏了,还将本金怒亏近30%。

再如12月以来暴跌近50%的昊志机电,两大百亿私募踩雷。

5.4亿利好也没用

济民制药连续9个跌停

子公司曝出5.4亿大利好也没用。

今天,济民制药又跌停了。至此,该股已连续9个跌停,股价从41.79元跌至16.19元,暴跌超61%,最新市值仅剩52亿,蒸发超80亿元。

值得注意的是,为了挽回股价,上周五(12月25日)晚,济民制药突然放出重大利好,子公司签订了5.4亿元大单合同。

公告表示,公司全资子公司聚民生物与美国RTI公司签订《生产协议第二次修订案》,涉及9亿支安全注射针(EasyPoint)和安全注射器(VanishPoint)产品,总金额约为5.4亿元人民币,占公司2019年度经审计营业收入约70.04%。合同履行期限:2021年1月至2023年6月。

关于签订此协议对公司的影响,济民制药表示,本合同履行期间为2021年1月-2023年6月,对公司本年度业绩不会有影响。但这被部分股民解读为重大利好,期盼济民制药能够尽早结束连续“一”字跌停的状况。然而,今天在短暂打开跌停之后,济民制药随后又封死跌停板。

私募重仓持有

巨亏1个亿

资料显示,截至2020年三季度末,深圳前海正帆投资管理有限公司-正帆敏行4号私募证券投资基金为济民制药的第七大流通股股东,其持股数量为347.79万股,占流通股比例为1.087%。

该产品2019年三季度新进348.79万股,随后在2019年四季度减持1万股至347.79万股至今。

深圳前海正帆投资管理有限公司成立于2015年6月19日,注册资本人民币1000万元;于2015年7月17日获得私募投资基金管理人资格。

三方数据显示,该私募的规模不足10亿元,目前正在运行23只产品,平均一只产品规模不足5000万。但三季末,“正帆敏行4号”产品持有济民制药的已经超过1.2亿元。

基金君简单计算一下,当时正帆敏行4号买入济民制药时(2019年三季度),该股的均价为45.62元每股,假若这9个跌停,正帆敏行4号都没有跑出来,这至少亏1个亿。

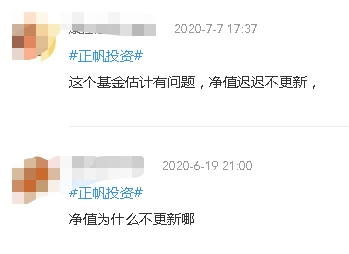

而值得注意的是,该产品自2月底后边不再三方机构披露净值,引得不少投资人吐槽。

此外,近期,该公司的股东刚发生变化,原本持股49%的郑可莼完全退出,基金经理黄建杰的持股比例从51%升至100%。

股民怒喊:“又杀猪!”

对于近期的股价波动,济民制药在12月25日晚间发布公告称,经公司自查,无其他事项发生,公司生产经营情况正常,内外部经营环境未发生重大变化,不存在应披露而未披露的重要事项。公司非公开发行事项已获得证监会核准批复,目前正在有序推进。

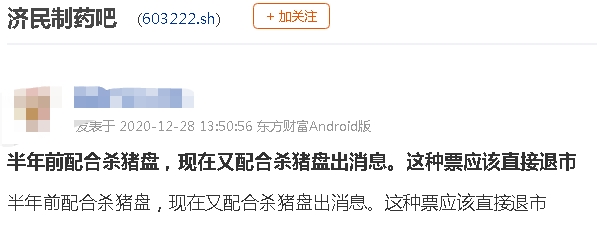

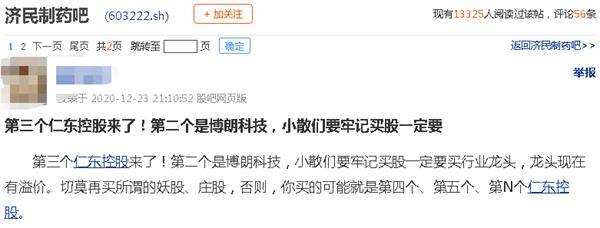

然而,股吧的股民却愤愤不平,直言这是济民制药在“杀猪”,是第三个“仁东控股”。【点击进入济民制药吧】

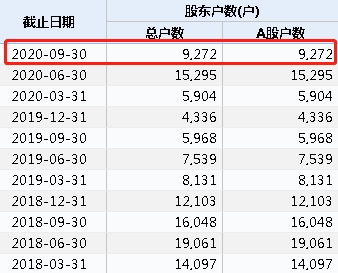

最新资料显示,该股股东户数从二季度的1.5万户骤降至9272户。

因为,这并非该股首次“杀猪”。济民制药此次闪崩已经是年内第二次出现。早在6月11日,济民制药股票价格在盘中达到历史新高,报57.45元/股,当天股民买入15.5亿元。而随后济民制药在6月12日、15日、16日连续3个交易日跌停,济民制药突然的闪崩让追高的股民惨遭闷杀。关于跌停的原因,6月17日济民制药曾发布公告称,市场上有人利用微信群、QQ群及直播间向股民推荐买入济民制药股票。经济民制药自查,公司相关人员均未策划、参与该事件。

从济民制药之前走势看,此前一直缓步拉升,到今年6月份突然出现连续一字跌停,杀跌一波之后,下半年又开始回升,然后到12月又来一出,连续闪崩跌停,一字跌停。

济民制药2015年在沪市主板上市,是一家以医疗服务、大输液及医疗器械的研发、生产和销售为主营业务的公司。然而业绩平平,今年更是明显下滑,此前股价却异常连续走高。

朗博科技:连续8个跌停

私募产品暴跌超60%

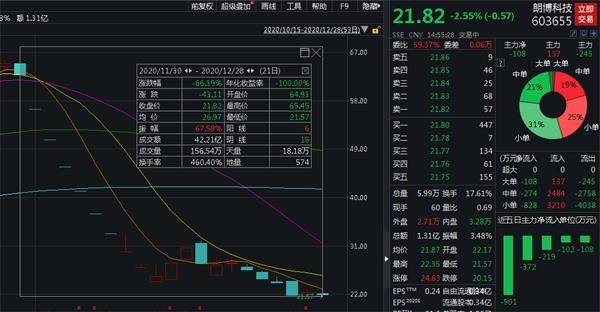

再如 12月1日便开启连续8个跌停板的朗博科技,如今股价仅剩21.8元左右,不到一个月跌去超66%了。

而就在12月前,朗博科技股价刚创出68元的历史新高。12月无故暴跌,市场认为这是一起“杀猪”盘。惨遭“杀猪”的还有私募机构。

从今年三季度朗博科技前十大流通股东来看,私募基金益家资本2只产品都进入名单中。两只产品合计新进持有朗博科技106.55万股。

而记者从三方平台查看,益家资本上述进入第4大流通股东的1号产品,截至12月24日,回撤高达63%。如若仅踩雷该股,这就意味着益家资本至少半仓持有朗博科技。

净值表现也直接悬崖式下跌:从11月底原本累计赚超90%,直接到亏损27%, 从1.96元暴跌到0.73元,不仅意味着2020年白干了,还倒亏27%。

昊志机电:半个多月股价腰斩

两大百亿私募踩雷

值得注意的是,近期闪崩甚至“杀猪”的个股中,踩雷的私募并不少。

如12月以来暴跌近50%的昊志机电。

12月8日,闪崩20cm跌停的昊志机电,12月9日开盘后又是快速跳水跌停,最终收跌13.59%。 把时间拉长来看,12月3日至今,该股从近20元跌至10元附近,股价暴跌近50%。

值得注意的是,这两天突然暴跌,并没有什么先兆,也没什么公告和消息,媒体和市场有将该股归为“庄股”、“杀猪盘”。而在最新的前十大流通股东中,居然有两家百亿私募位列其中。

从今年三季度昊志机电前十大流通股东来看,出现了3家私募基金,其中通怡投资旗下3只产品、迎水投资旗下2只产品位列其中,通怡投资3只产品均为新进,迎水投资2只产品有所减持。

通怡投资、迎水投资均为百亿级私募。

最后,记者再次提醒高净值客户,在买私募的时候,要谨慎挑选适合自己的产品。诚然,近年来有不少私募因重仓甚至全仓单只个股闯出名堂,但这是重仓的个股暴涨之后才获得的超额收益。如若私募重仓的个股遭遇“杀猪盘”,或者其他黑天鹅事件,那么该“精选个股”、不设置仓位限制的做法,将成为投资一大风险。