医美产业链市场

- 2

- 10

- ♥ 收藏

- A大中小

2019-2024年中国美容机构行业市场前瞻与投资战略规划分析报告医美行业上游市场构成,生产商毛利率极高

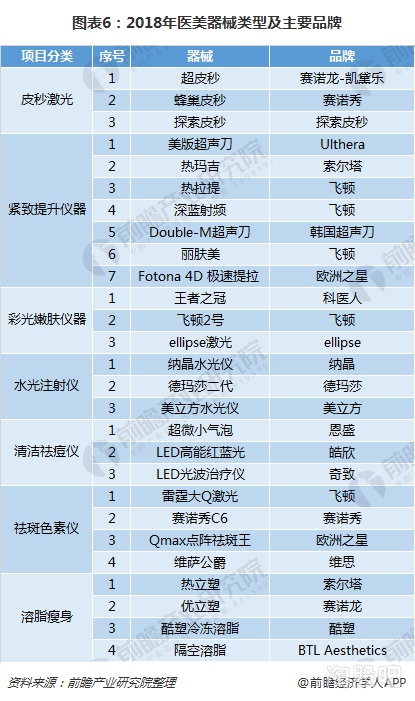

医美行业的产业链上游主要是由原料和器械构成,原料包括药品、针剂类和材料类。医美原料中药品类主要有玻尿酸、肉毒素、水光针、美白针、胶原蛋白、果酸等,材料类主要有隆胸假体、鼻假体、面部假体、齿科种植体等;器械主要有皮秒激光、紧致提升仪器、彩光嫩肤仪器、水光注射仪、清洁祛痘仪等。

上游另一个关键的环节是经销商,经销商是生产商和医疗美容机构之间的桥梁,特别是在引进国外生产商的产品时起到了重要的作用。2014年9月,华东医药取得韩国LG产品YVOIRE(伊婉)玻尿酸在中国的独家代理权。2015年9月,新华锦设立青岛利百健生物科技有限公司,其中新华锦持股49%,用于承接意大利利百健SVF技术在中国地区的独家代理权和生产权。

从主要上游生产商、经销商和整形机构公司的净利率和毛利率来看,利润集中于上游生产商和整形机构。2016-2017年,双鹭药业和昊海生物科技的毛利率均在65%以上,华东医药和新华锦毛利率在20%-30%之间,华韩整形和丽都整形的毛利率也较高。

医美上游原料市场,肉毒素和玻尿酸需求最大

玻尿酸和肉毒素占据了医美药品的大部分市场。根据国际美容整形外科学会(ISAPS)发布的全球美容外科统计,全球最受欢迎的非手术类整容项目分别是肉毒素、玻尿酸、激光脱毛、光子嫩肤和化学换肤,其中,肉毒素和玻尿酸项目分别达到493和337万例。

注:ISAPS的2018年全球美容外科统计报告还未公布,以上统计数据为2016年。

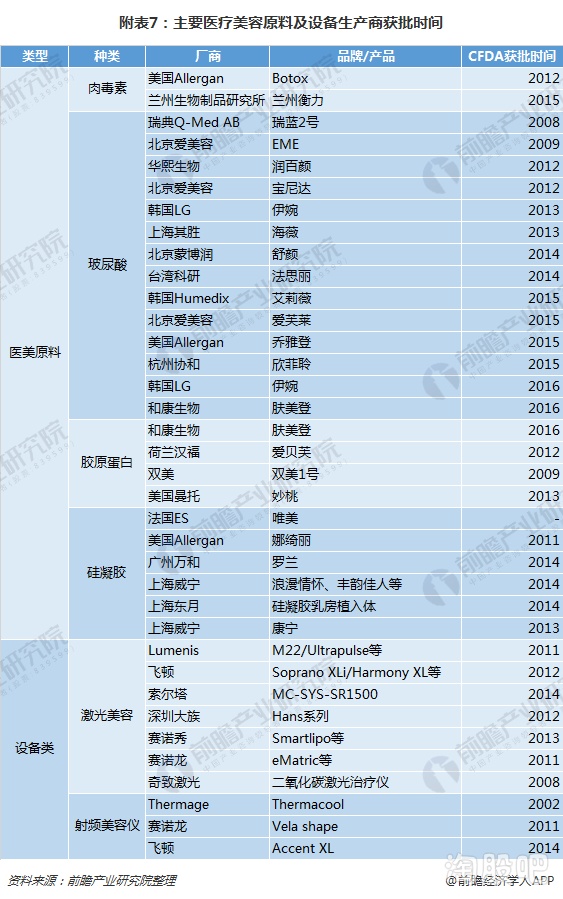

上游医美原料普遍具有较长的研发周期和认证周期(从临床试验到拿到CFDA批文的时间),技术壁垒和市场准入壁垒较高,药品监管监督要求较高、技术研发较难达标,这就导致上游原料进入门槛很高。

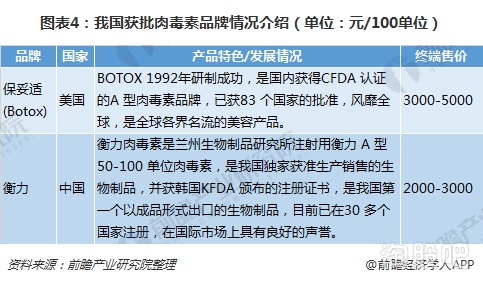

我国肉毒素的认证周期为8-10年,通过认证的产品较少,Botox和衡力分别于2012年和2015年通过CFDA审批。

医美药品产业集中化和规模化程度高,行业门槛高,专业性和规范性强,生产进口皆需要获得相应的审批。玻尿酸认证周期为3-5年,通过认证的产品很少,仅13个产品获批,,其中,进口的有4个,中国台湾有2个,其余7个均为国内研发。

医美上游仪器设备类市场集中度较高

医疗美容器械市场是一个新兴市场器械方面对技术精密程度要求较高,比较依赖进口产品,准入壁垒较高。高门槛导致了市场的高集中度,同时也会产生高利润。

医美设备使用最多的是激光美容仪,另外还包括紧致提升仪器、彩光嫩肤仪器、水光注射仪、清洁祛痘仪、祛斑色素仪器及溶脂瘦身仪。目前,由于中国医疗美容行业起步和发展都落后于医美发展较为成熟的国家,器械较依赖于从国外进口,消费者也更加信赖进口产品。未来,随着我国医疗美容行业技术的成熟和人才队伍的完善、国产器械成本的不断降低、质量不断提升,取代国外进口器械是大趋势。

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国美容机构行业市场前瞻与投资战略规划分析报告》。

郑重声明:用户在财富号/股吧/博客等社区发表的所有信息(包括但不限于文字、视频、音频、数据及图表)仅代表个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!