- 1

- 6

- ♥ 收藏

- A大中小

摘要:宝儿姐指数小课堂又来啦!别忘了点赞、转发、收藏哦~

大家好呀~我是华宝家的宝儿姐!

上一期当中,宝儿姐给大家主要介绍了科创芯片指数的编制方法、前十大权重股等等内容,如果还没有看上期内容的小伙伴点击这里查看上期内容~

科创芯片指数最近获得了很多小伙伴们的关注,从近期收益表现来看,近1个月科创芯片指数涨超3.2%,在A股市场中排名前列。

随着重要会议成功召开,新质生产力、芯片等词也是引发极大范围的讨论。很多小伙伴也希望宝儿姐能介绍一下:科创芯片指数当下的投资性价比如何?今天就来和大家唠唠!

首先,宝儿姐来说说科创芯片相比于其他同类行业指数的特点:

• 估值更具性价比:截至2024.6.30,科创芯片指数PS(TTM)分位数约为0.80%,显著低于同类行业指数,估值更具性价比;

• 上行有望:AI带动需求大幅提升,芯片或迎新一轮上行周期,未来科创板块有望迎来进一步上涨行情;

• 高投入和大潜力:科创芯片指数成份股的研发支出更高,技术和人力资源壁垒更高,研发能力更强,成长潜力更大;

那么,历史上来看,科创芯片指数的表现如何呢?

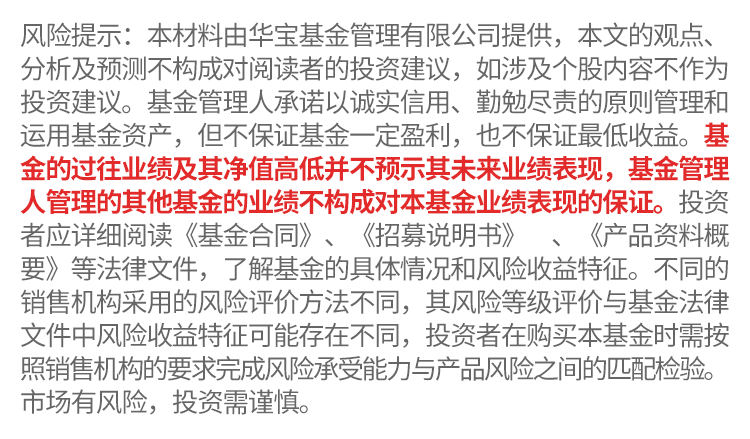

在历史上涨行情阶段,科创芯片指数表现优于同类芯片指数。自2020.4.1至2021.3.1,上证科创芯片指数相对芯片产业、国证芯片、中华半导体、中证全指半导体的累计超额收益分别为9.97%、9.44%、8.38%、20.30%,年化超额收益分别为11.83%、11.21%、9.95%、23.99%。

(数据来源:Wind、华宝基金指数研发投资部,统计区间:2020.4.1至2021.3.1。上证科创芯片指数基日为2019.12.31,发布日期为2022.6.13;该指数2020-2023年分年度涨跌幅为:58.43%、6.87%、-33.69%、7.26%,指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。)

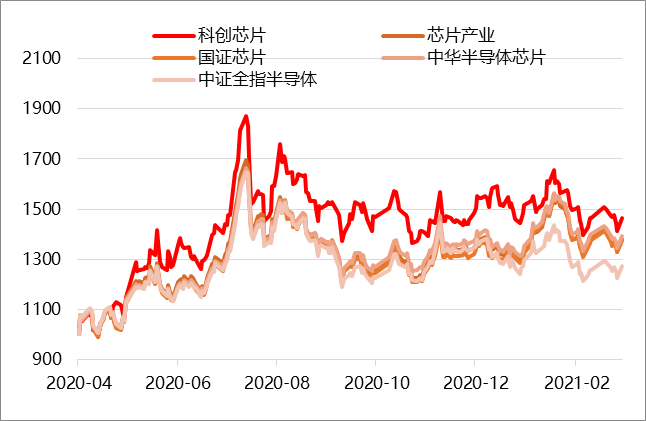

在下跌行情阶段,科创芯片指数跌幅少于同类芯片指数。自2021.8.1至2024.3.1,上证科创芯片指数相对芯片产业、国证芯片、中华半导体、中证全指半导体的累计超额收益分别为4.58%、6.53%、6.23%、6.63%,年化超额收益分别为2.69%、3.88%、3.70%、3.95%。

(数据来源:Wind、华宝基金指数研发投资部,统计区间:2021.8.1至2024.3.1。上证科创芯片指数基日为2019.12.31,发布日期为2022.6.13;该指数2020-2023年分年度涨跌幅为:58.43%、6.87%、-33.69%、7.26%,指数的历史业绩是根据该指数目前的成份股结构模拟回测

而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。)

由此可见,科创芯片指数的投资性价比还是很高的~小伙伴们可以多多关注!

【产品认购开始之后】

说到这里,宝儿姐家也有一只产品正在重磅新发——$华宝上证科创板芯片指数发起A(OTCFUND|021224)$、$华宝上证科创板芯片指数发起C(OTCFUND|021225)$。这只产品聚焦于科创板芯片板块,把握新质生产力的投资机会,半导体+芯片浓度超高,小伙伴们可以多多了解一下哦~

注:华宝上证科创板芯片指数型发起式证券投资基金跟踪的指数为上证科创板芯片指数,该指数基日为2019.12.31,发布日期为2022.6.13。指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现本产品由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。

数据来源:Wind、中证指数公司、华宝基金指数研发投资部。

注:基金管理人判定的华宝上证科创板芯片指数基金风险等级为R4-中高风险,适宜积极型(C4)及以上投资者,适当性匹配意见请以销售机构为准。

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。