- 点赞

- 60

- ♥ 收藏

- A大中小

自2638点被破了以后,不知道大家心态如何,就我本人来说,已经是完全收心进入退攻防守阶段了。我个人比较看好华宝家族的产品布局,就是他们的Smart Beta策略产品线,从之前风靡全雪球的红利基金,到最近在发行的沪港深价值,Smart Beta 几个主流的因子策略它们已经布局了两个了,据说接下来还要接着布局其他几个因子。我本人是打算跟随他们全线布局的,既然现在只出两个,我就来说说当前红利因子和价值因子组合投资怎么样。

一、他山之石——为什么我喜欢Smart Beta策略

Smart Beta在我国的普及度应该还不是那么高,不过其在海外已经有了比较成熟的发展历史了。从2005年左右Smart Beta的概念被提出以来,至今Smart Beta 投资在海外已经经过了十余年的发展,在强劲的发展势头下,我国的公募基金也开始布局一些Smart Beta的产品,这种主动和被动相结合的新型策略模式也渐渐受到了越来越多投资者的关注。

说到Smart Beta策略的定义,它本质上是一类为指数投资服务的策略,与传统的指数编制方法有所不同。Smart Beta策略通过对于传统指数选股以及权重的优化,在指数化被动管理的同时,相对于传统指数也能够取得一定的超额收益。

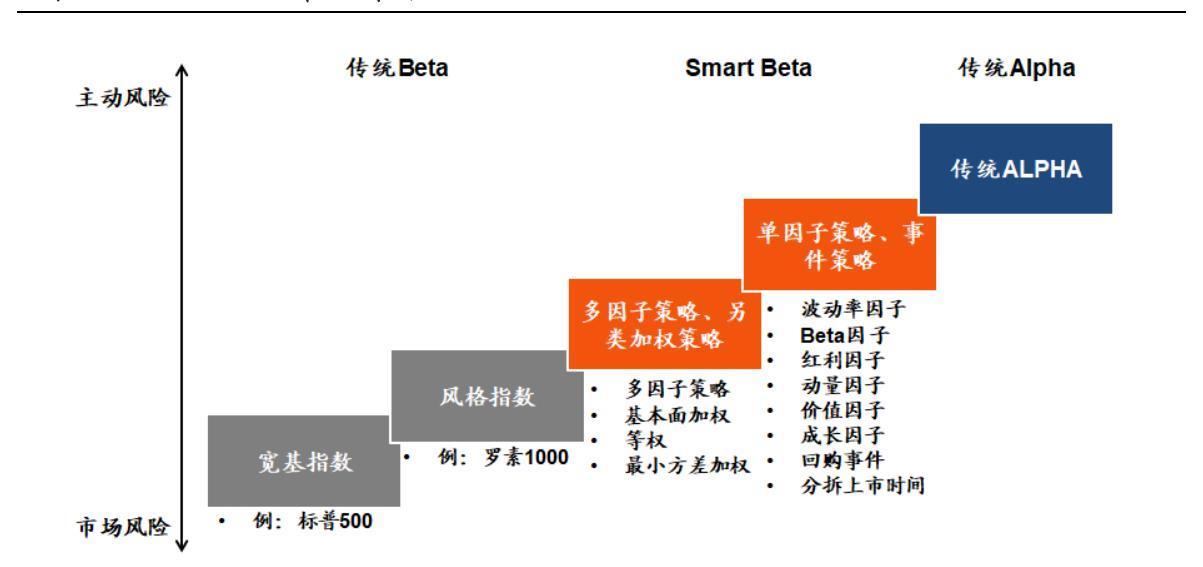

Smart Beta可以说是介于Beta与Alpha之间的一种策略:相较传统Beta,它对于指数的管理更加主动化,在指数编制策略方面通过主动策略去获取战胜市场的收益;同时,相比于传统的Alpha策略,它在管理模式上又是采用指数管理(被动投资)的模式去管理资金,相比传统Alpha策略将承受较低的主动风险。

总体来说,Smart Beta策略从定义来看就已经很符合我的胃口。既不过分主动,规避了人性冲动的主观风险;又不过度被动,在敬畏市场的同时,又可通过对相关因子的暴露取得额外的超市场收益。

图片来源:广发证券

近几年,Smart Beta产品在全球ETF产品中占比越来越大。其实我本人还是倾向,也更看好ETP产品的发展。根据华宝证券2017年海外ETP产品年度报告,2017年全球ETF的市场迅速扩张。全球ETF资产的总额从2016年底的33960亿美元增长至 46610亿美元,增长率为 37.25%,是2016年增长率的两倍;ETF数量由2016年4808只增长到5311,增加了503只。

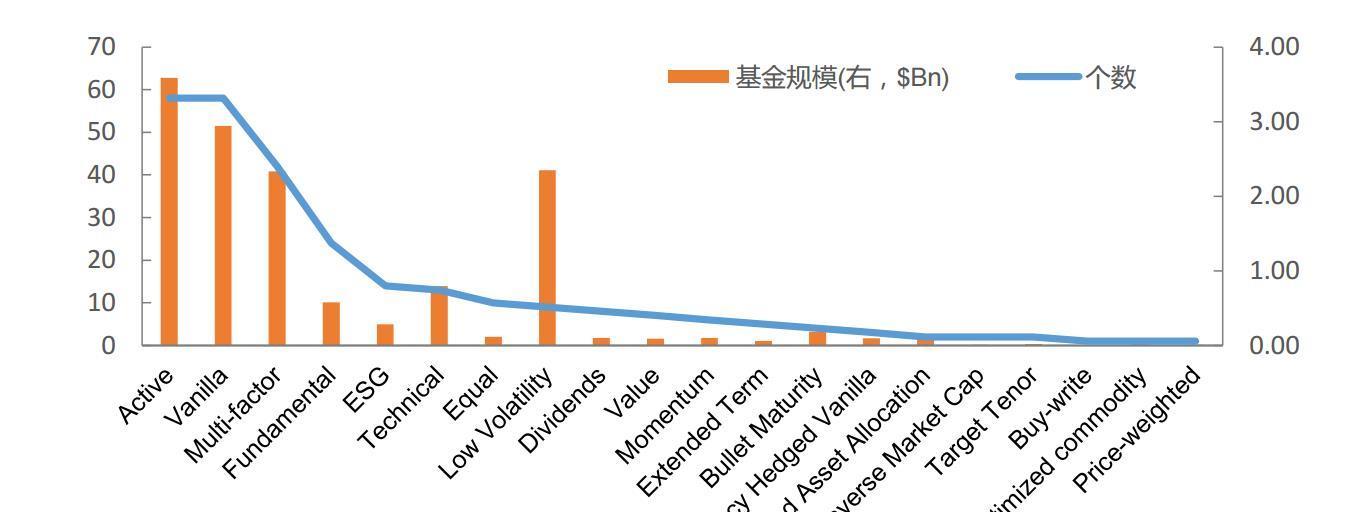

美国市场的ETF依然是全球市场的龙头,2017 年,美国ETF新成立270只产品。而从策略上观察,在在新成立ETF中,普通类占比仅21%,其余的ETF中主动型ETF数量占比21%,剩余的绝大多数为 Smart Beta类ETF,数量占比超过40%。

2017年新成立ETF策略类型分布

图片来源:华宝证券

所以说,从现在全球的产品发展趋势来看,Smart Beta策略正以如火如荼之势,成为不可忽视的重要发展方向。Smart Beta中比较受欢迎的几个因子就是红利因子、价值因子、成长因子和质量因子,所以打算就以华宝的这几个产品入手,配置一套Smart Beta策略组合。

二、大佬亲测——红利和价值的超强防御术

再来说说我为什么要觉得红利和价值这两个因子值得大家关注,先从大佬们的经验简单看看这两个策略在历史实证过程中的表现。

【价值】

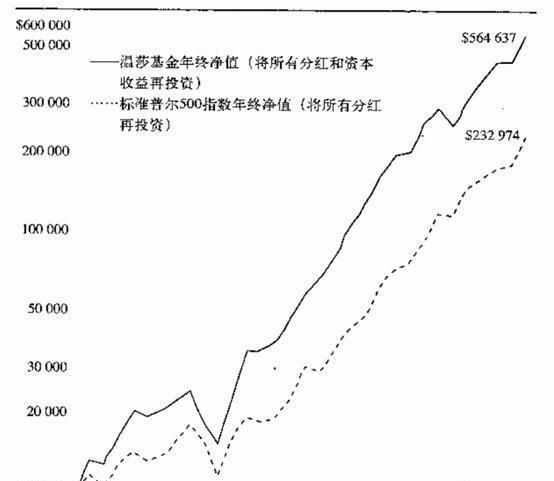

价值投资简单说就是——买便宜货(低估值),我一直都觉得价值投资有一种永恒的力量。最近市场冷落,大家也都开始疯狂读书充电,我也不例外,也是抽空开始读起书来。基金投资大师约翰聂夫的确有令人佩服的魄力,在“漂亮50”那么疯狂时代,他也可以做到遵循自己的投资架构,不为疯狂“美丽”所动,聂夫在其大作《约翰聂夫的成功投资》书里就已经给出了他投资的诀窍:“天真的投资者总梦想着一夜暴富,但那永远是可望而不可即的事情。我们在炮声隆隆中买进,在号角吹响时卖出。温莎的成功没有隐藏任何秘密,我们只是坚持不懈地实行低市盈率选股策略,非常注重公司基本面,再随便运用一些常识而已。”也正是有这样的清醒,聂夫挡住了50的诱惑,“漂亮50”狂跌恐惧散去之后,他也真正迎来了他的舞台。

聂夫管理温莎基金31年,共战胜市场22次,其管理的温莎基金年化回报率为13.7%,年化超出基准3.5%。聂夫令市场称道的成绩来自于泡沫破碎之后,1976年之后3年温莎涨幅大幅超过标准普尔500指数63%,一举粉碎了之前对“漂亮50”唾弃带来的业绩落后。所以从我们现在市场考虑,当下我们显然不处于暴涨阶段,弱市要怎么搞,聂夫的成绩告诉我们,坚持低估值价值投资才是迎接黎明前最佳防御手段。

图片来源:《约翰聂夫的成功投资》

【红利】

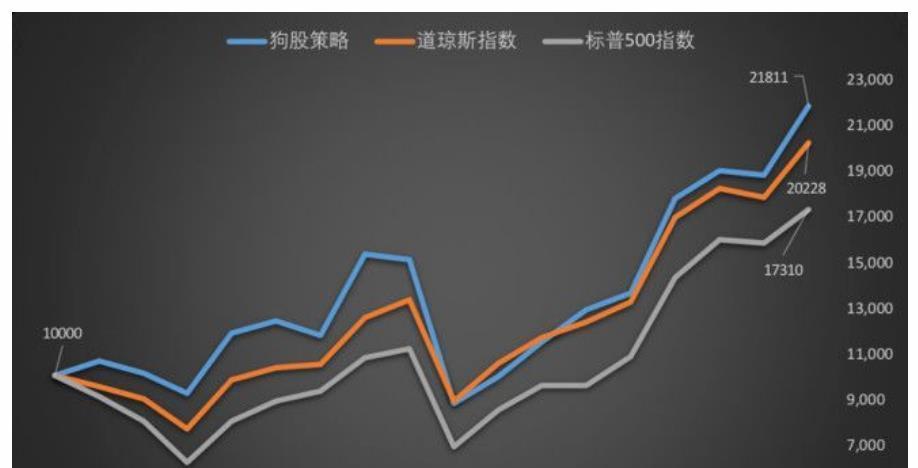

红利策略简单讲就是根据股票红利构建投资组合的一种策略,其核心就在于股息率。红利策略最早可以追溯到1991年美国基金经理迈克尔奥希金斯所提出的“狗股策略”。该策略的做法是:每年年底在道琼斯工业平均指数成分股中买入10只股息率最高的股票,一年后按股息率高低更新股票池,如此循环往复。与“红利策略”理念不谋而合的也是一位大牛,他就是“华尔街教父”——格雷厄姆。格雷厄姆提出的选股标准之一就是“公司的股息收益率应该是AAA级公司债券收益率的2/3”。从历史回溯表现来看,高股息率股票有两个特点,一是相对稳定,可以在熊市获得复利回报;二是弹性大,在牛市来临时会有有更出色的表现。

从美股历史表现来看,红利策略在长期的表现的确强于道指。从1999年以来,狗股策略全身标准普尔500指数,在大部分时间也可以战胜道琼斯指数。

高股息策略历史表现

图片来源:@史密斯岩折鸣

三、双剑合璧——红利基金和沪港深价值的超强组合

华宝家Smart Beta选的这两个因子正是深得我心,红利基金(代码:501029)大家都比较熟悉了。沪港深价值基金(代码:501310)是华宝最近新发的一只产品,主要是从沪港深三地轮动选择最低估值的企业,策略的话我觉得不错,等成立以后可以看看产品的跟踪指数的效果如何。先来看看这两个产品标的指数的基本编制方法:

红利基金与沪港深价值基金标的指数编制方法

内容来源:红利基金、沪港深价值基金

既然是说到弱市防御宝器——红利基金主打高股息,沪港深价值主打低估值,都是弱市中首选的防御策略。两只指数都是标普编制,Wind上暂时只能看到行情数据,所以我们先看看两只指数在历史上各种行情下的表现情况如何。

下跌时期:前面说到最近A股已经跌破了2638点,底在何处也不知道有没有人能说的清楚。先看看在市场泥沙俱下的下跌期间,两只指数的表现如何。从2015年牛市顶点至今,大盘下跌了49.86%,同期标普A股红利指数下跌46.81%,微微强于大盘表现。不过同期标普沪港深中国增强价值的回撤仅为12.60%。这表现倒也说明了,价值策略在下跌市场行情中的确有着非常傲人的防御表现。

震荡时期:2016年1月27日,上证达到了熔断之后的最低点2638点,短短两年后,上周五我们又来到了差不多的位置。自那日至上周五,上证涨幅-5.20%,同期标普A股红利指数涨幅为-0.59%,标普沪港深中国增强价值的为37.70%。

上涨期间:从2008年熊市最低点到2015年牛市的顶点,上证指数上涨了199.79%,同期标普A股红利指数涨幅为571.93%!而标普沪港深中国增强价值的涨幅也达到329.96%。

数据来源:Wind

所以我觉得基本上,这两只产品一结合,基本上任何行情来了都轻轻松松应对。上涨区间有红利基金来领涨,下跌和震荡又有两者的结合性防御。特别是现在这种难以言喻的行情,弄点防御性强的组合来提升一下投资体验是很有必要的,个人觉得,这个组合比较无敌。更详细的产品情况给可以移步他们官号看看。