- 点赞

- 44

- ♥ 收藏

- A大中小

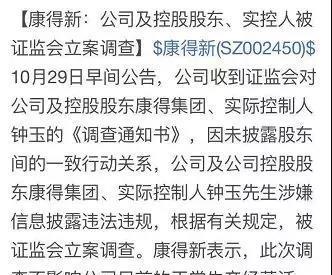

上市公司财务扫雷7:康得新,被证监会立案调查,这仅仅是开始!

2018年10月29日 9:48: 公司 文章作者: 初善君

前几天一直有小伙伴儿撺掇初善君写康得新,我看了一下这家公司,确实雷不小,遂提笔。没想到,刚写就,证监会立案调查的公告就出来了,也算是我和康得新的缘分吧,现赶紧与小伙伴儿们分享之!

深夜看康得新财务报表,真是怎么看怎么不舒服,非常奇怪的报表。且不说存贷双高、现金流不好这些老生常谈的问题,很多问题初善君是百思不得其解。

康得新在2017年9月回复深交所询问函中,提到自己所处行业为先进高分子材料,该行业内领军企业为美国3M、德莎、日东等国际企业,国内先进高分子材料行业处于刚刚起步阶段,公司在国内处于该行业领军者水平,主要竞争企业为激智科技、南洋科技等。

数据来源:康得新公告

于是初善君尝试对比分析康得新、3M、激智科技和南洋科技的财务数据,这篇分析没有结果,直说现象,因为听说康得新喜欢发律师函。因此,各位可以根据分析的内容自己去得出结论。此外,康得新因为除了三季报,部分数据使用的是三季报最新数据,不在单独说明。

1、固定资产折旧

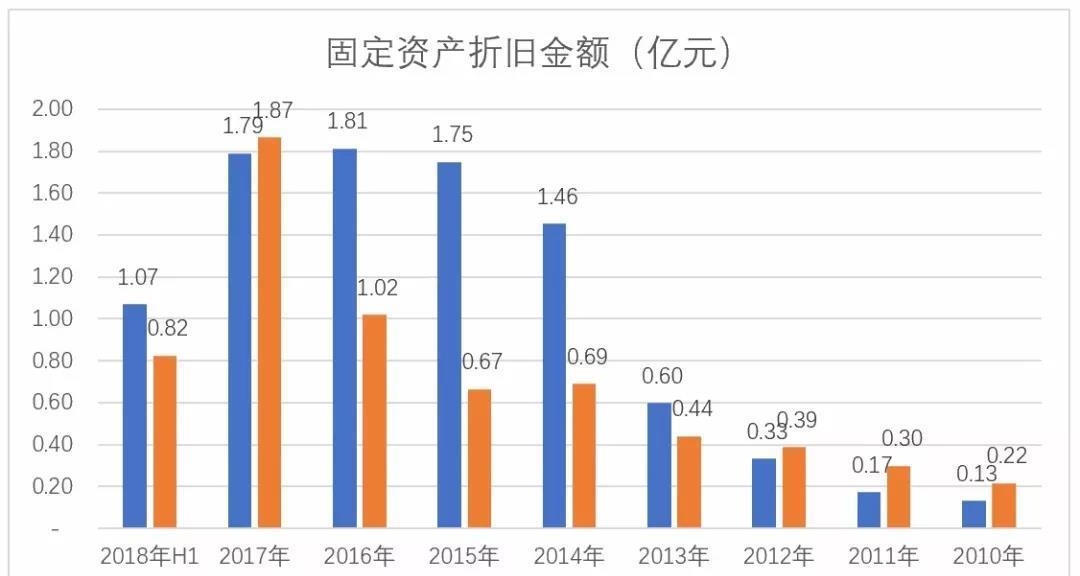

看康得新和南洋科技的固定资产原值,2010年时康得新和南洋科技分别为2.9亿元和2.7亿元,基本持平。但是截止2018年上半年,固定资产原值金额分别为44.22亿元和24.52亿元,康得新几乎是南洋科技的两倍,而康得新固定资产超越南洋科技的时间点在2012年至2014年,主要是2014年2亿平方米的光学膜项目,预算投入35亿元。

数据来源:wind

但是对照两者的折旧额,可以看到2013年至2016年,康得新的折旧额几乎是南洋科技的2倍,但是到了2017年和2018年上半年,两者几乎一致,固定资产原值相差一倍,折旧金额接近,这是同行业的两家公司。

数据来源:wind

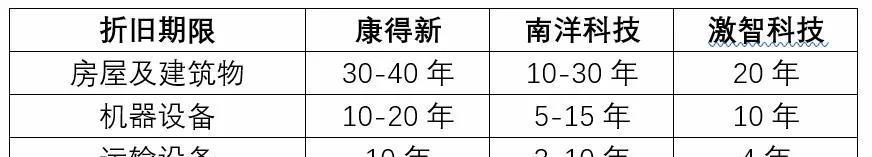

于是初善君查询了两者及激智科技的固定资产折旧年限,如下图,明显看到康得新的折旧年限长于竞争行业对手南洋科技和激智科技。比如房屋建筑物,上市公司一般选择20-30年,而康得新选择30-40年。比如运输工具,也就是一般的汽车,一般企业选择3-5年,康得新选择10年。至于合理与否,相信各位都会有自己的答案。

数据来源:各公司公告

数据来源:作者整理

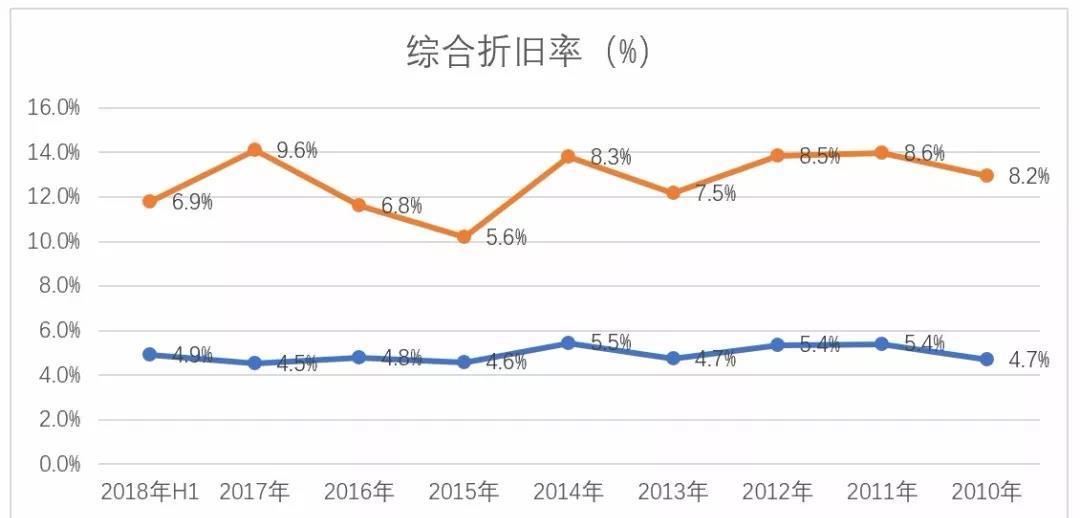

反映到综合折旧率上就更明显了。下图可以清楚地看到,康得新的综合折旧率约为南洋科技综合折旧率的60%,康得新的综合折旧率平均为4.9%。

数据来源:wind

如果按照南洋科技的折旧率,那么2010年至2018年上半年,康得新需要多计提折旧金额如下,合计金额55,585万元,其中2017年和2018年上半年分别为2.02亿元和0.90亿元。

数据来源:wind

2、存货余额

作为制造业企业,我们知道,一般情况下,企业一般情况下会有1月到3个月左右的备货,防止各种突发事件。同时,公司规模的不断增长,存货应该同比例甚至增长的更快,这也是很多企业现金流不好的主要原因之一。

康得新存货数据显示,存货余额一直稳定增长,虽然2013年至2017年几乎没怎么增长,截止2018年Q3,公司存货8.51亿元。但是存货占总资产的比例越来越低,2011年和2013年存货占比高达10%以上,近六年占比逐年下滑,2017年和2018年只有2.3%,一点都不像一家制造业公司。

数据来源:wind

对比来看,南洋科技存货占总资产的比例一直维持在5%左右,而激智科技由于规模较小,波动较大,最低也有8%以上,即使是康得新一直对标、市值1000亿美元以上的3M公司,其存货占比多年维持在10%和12%之间。而康得新的存货占比只有2.32%,确实让人费解。

数据来源:wind

最后,我们看存货周转天数,2017年和2018年分别只有30天和29天,也就意味着存货一个月周转一次。而对比公司则明显在三个月左右,而且存货周转天数越来越多,这也是企业发展的正常现象,即使是3M公司,其存货周转率约为90天左右。

数据来源:wind

看康得新2018年半年报存货明细,库存商品仅仅只有3.51亿元,占存货的比例50%左右。如果周转天数是30天的话,也就意味着一个月时间可以卖出去7亿产品,其中一半还未来得及生产。

数据来源:康得新公告

存货余额占比和存货周转率跟行业可比公司差异大,非常奇怪,不清楚是否存在特别的原因或者特别的缘分?

3、现金流

康得新经营现金流一直被诟病,然而对比发现,除了3M公司因为规模巨大取得行业话语权外,国内企业的经营现金流量净额都不好。对比净现比可以发现,3M的净现比一直维持在100%以上,而且特别稳定。而康得新和激智科技的净现比呈现较大的波动,尤其是激智科技,大部分年份都是负的。主要原因还是行业话语权问题,在膜应用产业链,生产膜企业位于上游,下游都是面板等大企业,话语权自然不强。

数据来源:wind

从下图可以明显的看到,2010年至2018年H1累计净利润和经营现金流净额的关系,3M公司净现比高达125%,经营现金流流入合计3191亿元,而南洋科技和康得新类似,均为60%出头,而激智科技的净现比只有6%。基本是跟规模成正比,尤其是规模小的激智科技,经营现金流非常差。

数据来源:wind

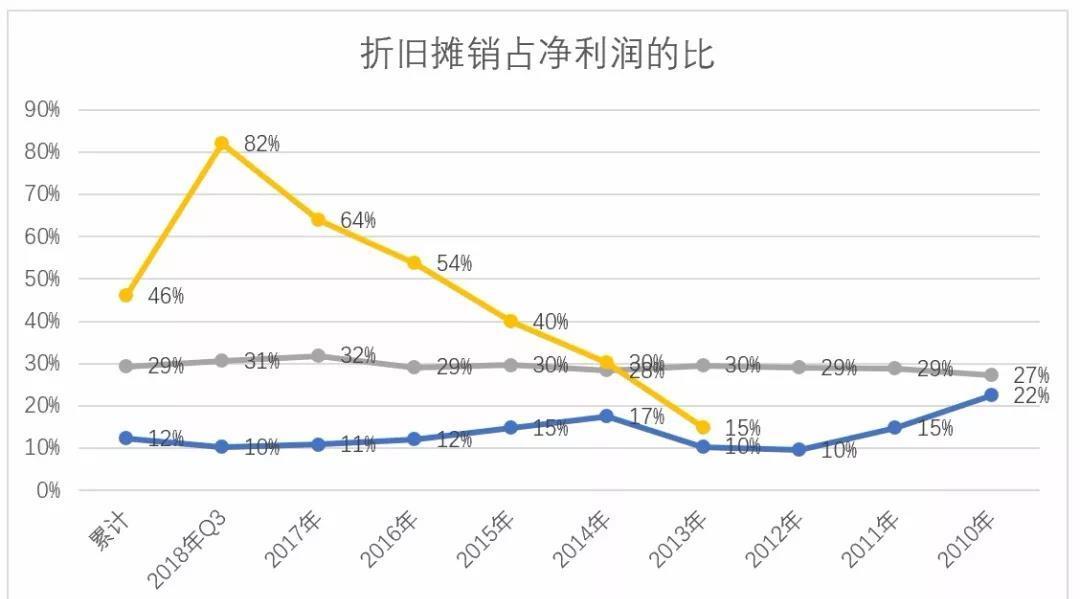

在使用间接法现金流量表时,初善君又发现一个有意思的数据,即折旧摊销占净利润的比例。这里的折旧摊销使用的数据是间接法编制现金流量表中的固定资产折旧、无形资产摊销和长期待摊费用摊销三者之和。可以清晰地看到,康得新的占比基本在12%附近波动,3M公司基本在30%附近波动,而激智科技因为规模小,折旧摊销金额占比非常高。

数据来源:wind

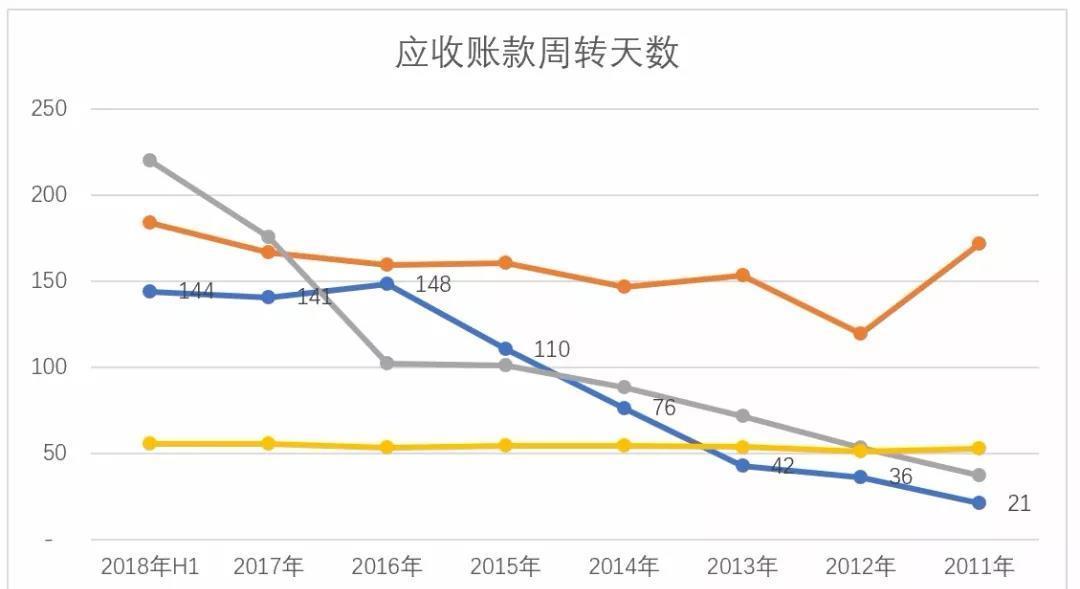

经常看初善君文章的朋友知道,经营现金流差的主要原因要么是存货增加,要么是应收账款增加,很明显,康得新肯定是应收账款高。而观察应收账款质量的关键指标是应收账款周转天数,从下图可以明显的看到康得新和南洋科技的应收账款周转天数一直在增长,2018年Q3显示,康得新的周转天数在144天,公司披露的“公司预涂膜、光学膜账期在30天—180天不等”。对应的3m公司的周转天数只有50天左右,而且维持稳定。

数据来源:wind

关于应收账款周转天数,公司回复交易所问询函时说过,近年来公司应收账款周转天数增加,主要是由于公司产业结构变化及产品应用下游行业比例变化所致。2012年之前,康得新公司主营业务是预涂材料,用于印刷包装领域,产品账期是30天到90天,应收账款周转天数较少。2012年之后,康得新进入到光学材料领域,产品主要应用于电子、显示及汽车等行业,产业链条长,行业账期多为6个月。近年来,随着光学材料业务占比逐年增加,公司的总体应收账款周转天数有所拉长,更接近光学材料本身的周转天数。各位自行对比上述公司的周转天数来判断。

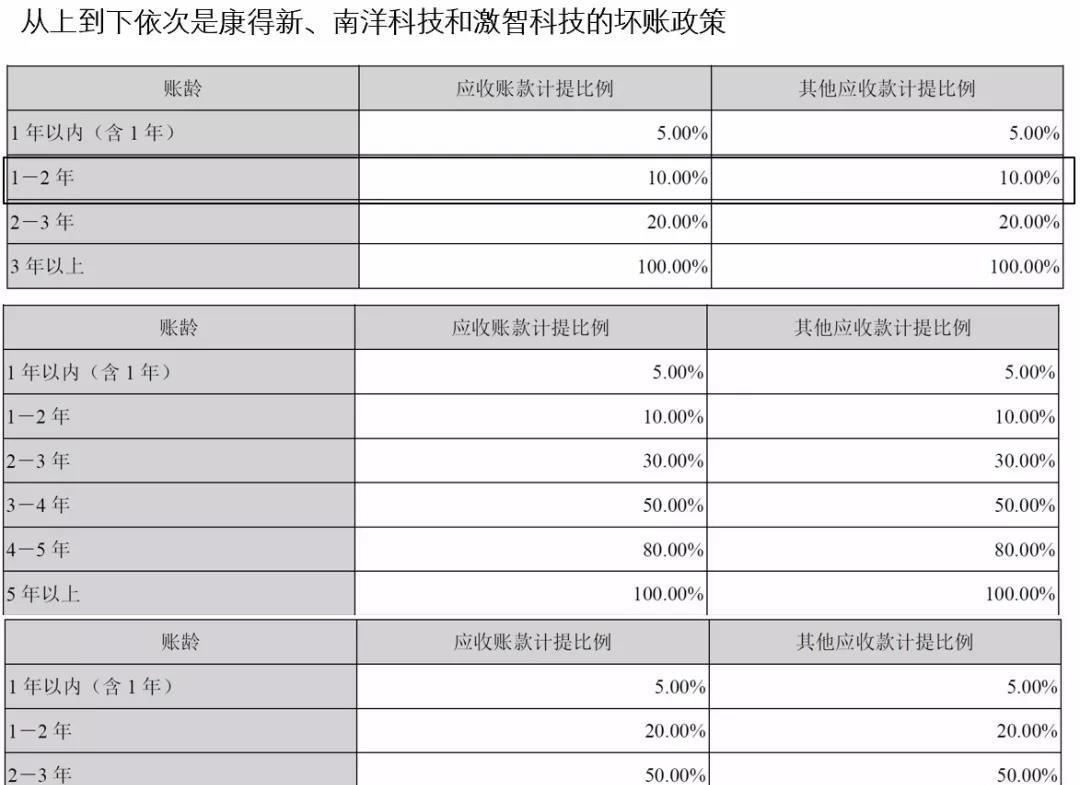

看看三家的坏账准备计提政策,很明显在1-2年这里,激智科技的坏账最激进,2-3年这里,别人一个30%、一个50%,康得新是30%的计提比例。数据来源:wind

关于应收账款周转天数,公司回复交易所问询函时说过,近年来公司应收账款周转天数增加,主要是由于公司产业结构变化及产品应用下游行业比例变化所致。2012年之前,康得新公司主营业务是预涂材料,用于印刷包装领域,产品账期是30天到90天,应收账款周转天数较少。2012年之后,康得新进入到光学材料领域,产品主要应用于电子、显示及汽车等行业,产业链条长,行业账期多为6个月。近年来,随着光学材料业务占比逐年增加,公司的总体应收账款周转天数有所拉长,更接近光学材料本身的周转天数。各位自行对比上述公司的周转天数来判断。

看看三家的坏账准备计提政策,很明显在1-2年这里,激智科技的坏账最激进,2-3年这里,别人一个30%、一个50%,康得新是30%的计提比例。

数据来源:各公司公告

4、避不开的高质押、长停牌和国外收入占比

截止2018年9月,控股股东康得集团持有本公司股份8.51亿股,占总股本的24.05%,其中质押股份为7.88亿股,占康得集团持有本公司股份的92.59%,占公司总股本的22.26%。股权质押的钱的去向至少有一点是确认的,就是投资康得碳谷科技项目暨年产6.6万吨高性能碳纤维项目。该项目公司注册资本140亿元,康得集团和康得新分别出资100亿和20亿。

因此别的股权质押出来的钱不知道干嘛去了,但是康得新股东质押的钱肯定有部分去投资实业了,真是实干家啊。

而截至 2016年12月31日,康得集团的总资产为414.57亿元,净资产136.00亿元,营业收入98.57亿元,净利润16.91亿元。因为康得集团控股康得新,也就意味着康得集团其他版块合计实现净利润16.91-19.65(康得新2016年净利润)=-2.74亿元。

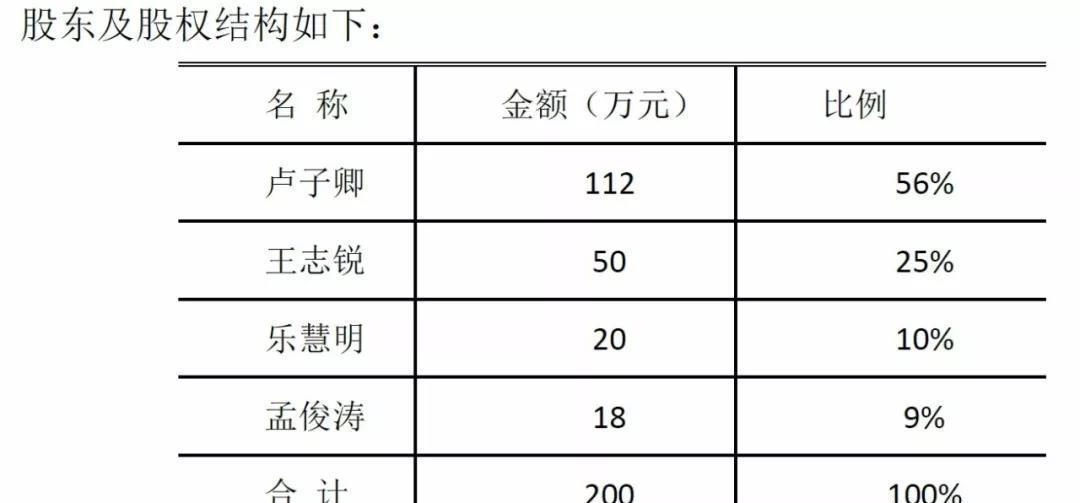

康得新在回复上交所关于存贷双高的解释中提到,并购储备50亿到60亿现金,其中美元储备等值20亿人民币。于是长时间停牌收购,公司9月7日的公告显示,海外并购标的已经终止,选了国内的标的继续停牌,选择收购的公司是上海傲邦汽车用品有限公司,注册资本200万。各位没有看错,是200万,停牌时间超过4个月,不清楚收购价格能不能到50亿。

数据来源:康得新公告

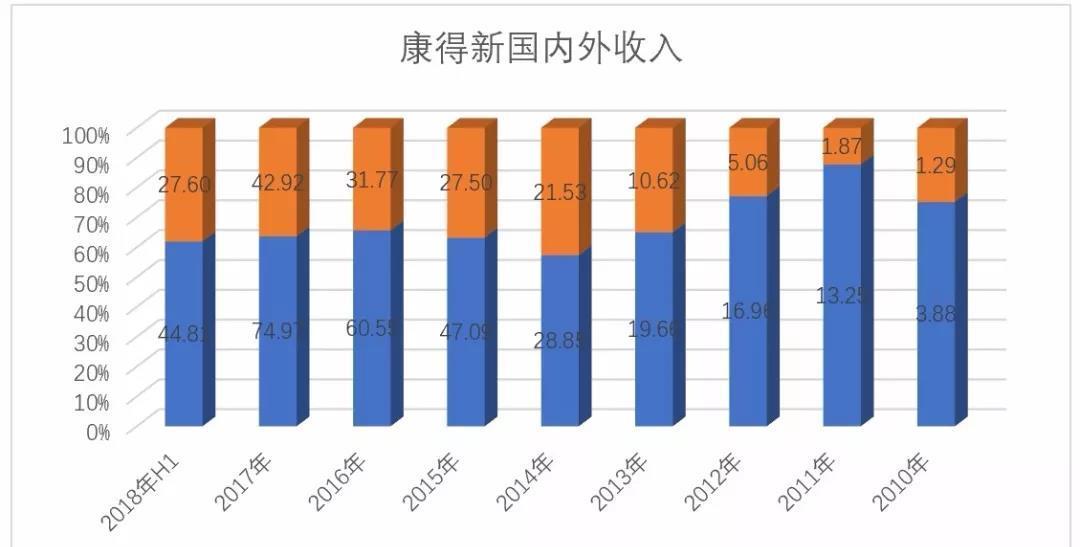

如果对比康得新的国内外收入,可以明显的看到国外收入占比有逐年提升的倾向,绝对额更是大幅增长,2018年上半年已经达到38%。

数据来源:wind

5、关于三季报有趣的数字

其他的存贷双高公司解释很多遍了,初善君在此也不在多费口舌,有兴趣的可以看看初善君康美药业和货币资金的文章。这里,单独说说康得新的三季报。

经营活动现金流量净额单季度14.37亿元,同比增长193%。那么这个现金流是怎么优化的呢?单季度实现营业收入35.94亿元,经营活动现金流流入也只有31.35亿元,但是应付账款增加了13.23亿元。也就是说,现金流转好的根本原因不是该收的收回来了,而是该支付的没有支付出去。

一再被诟病的在建工程,公司在建工程主要是两个项目,1.02亿平米先进高分子膜材料项目和年产1亿片裸眼3D模组产品项目,公司在回复交易所公告中提到2018年项目将迎来用款高峰。于是我们看到三季报在建工程余额没有增加,反而减少了345万元,固定资产余额增加只有2789万元,初善君还想着这一个季度也没啥进度的时候,发现公司的其他非流动资产较Q2增加了17.49亿,原因呢,公司说是“预付光学膜二期项目的工程款和设备款增加”。预付设备款,预付了17.49亿元,按照10%-30%的预付款比例,这设备至少值60亿以上吧。而且在其他非流动资产核算,不知道什么时候这个科目才能转为在建工程。

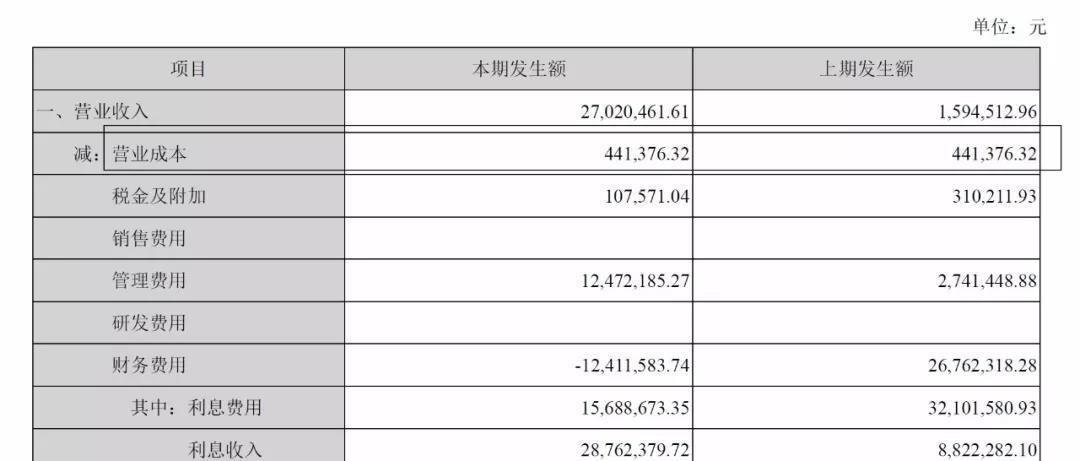

此外,看到一组奇怪的数据,康得新三季报的母公司利润表显示,本期和上期的营业成本均是441376.32元,但是收入分别是2702万元和159万元,不清楚是怎么回事。

数据来源:康得新公告

行文至此,基本算是结束了。康得新被人写的太多,基本上也没有什么秘密了,至于结论,各位自行判断吧。