- 点赞

- 55

- ♥ 收藏

- A大中小

“泉涸,鱼相与处于陆,相呴以湿,相濡以沫,不如相忘于江湖。”——《庄子》

这里讲了一个小故事,干涸的水沟中,两条鱼互相帮助、相濡以沫艰难生活。庄子见了感叹道:“与其在小水沟这么艰难生活,不如在大江大湖中自由的游弋啊。”

鱼若存于小沟只能艰难生存,投资若不考虑市场的容量和流动性亦要面临相同的难题。“涸辙”容量狭小不足以承接投资的大量资金,只有“江湖”广阔的容量才是资本自由游弋的优良场所。

银行是28个申万一级行业中最重要的权重板块,那么位列市场规模、流动性双第一的银行ETF(512800),算不算得上是银行投资的最广阔“江湖”?

一、曾经沧海难为水——为什么看中银行业?

见过汹涌的大海,别处的江河湖泊就不值一提。见过银行业的稳定和优异,其他28个申万行业也要失色。银行与其他行业相比到底有何特点?板块“高富帅”说的就是他。

1、高

银行业的高就是“高分红、高股息”。股息就是一些经营良好、现金流量充沛的上市公司每年会拿出一部分钱回馈给股票持有者,即“分红”。不少投资者理财的观念还停留在定期存款的层面,比较厌恶风险,不喜欢赚取投机的差价。那么银行的高分红、高股息的特点就比较适合。

我们选取全市场所有的股息率数据,统计了自2012年以来股息率最大的前20各行业。银行以年化4.29%的股息率独占鳌头。比第二名高了接近一个百分点。同时银行的股息率比较稳定,7年中5年股息率均超过4%。

直接说年化4.29%的股息率可能没有概念。2018年11月21日国内最大货币基金余额宝的七日年化约为2.50%,差异明显。

2、富

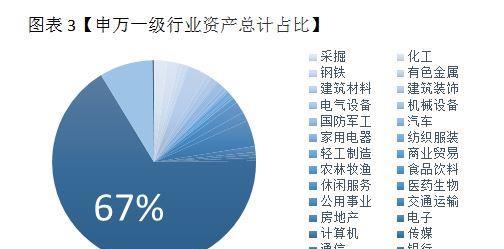

富就是“有钱”。银行ATM里有钱,银行业上市公司更有钱。银行业作为金融业最重要的一环,被誉为“百业之母”,是经济正常运转不可或缺的重要组成部分。截至2018年3季度末,银行业总资产已经超过158万亿,占所有行业资产超过67%。特别是在当前金融强监管背景下,稳定最重要,银行作为金融业的定海神针,是保证国家金融业稳定最重要的一道防线。

除了市场表现,银行业利润方面的表现也是可圈可点,净利润在申万28个行业中排名第一,净利润占比达到全部行业的39%以上。

3、帅

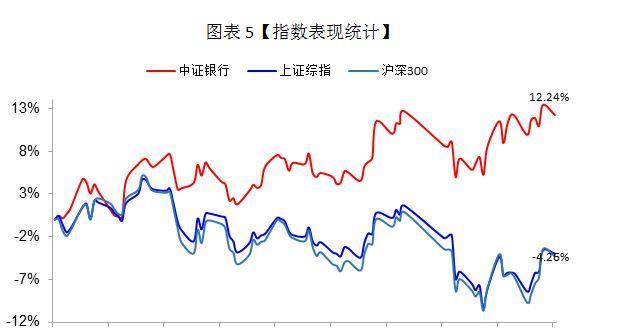

银行业的帅体现在逆势回升,长短期表现皆优。今年下半年以来,大盘一片哀嚎,市场持续震荡下跌,但是银行板块却实现了逆势向上突破。自2018年7月以来截至11月5日,银行板块累计涨幅达到了12.24%,大幅跑赢沪深300、上证指数近16%。

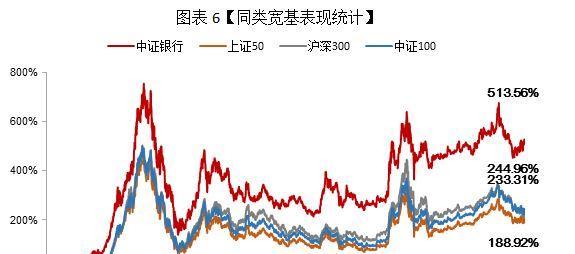

从长期收益的角度来看(图表5),中证银行的表现明显强于多数主流宽基指数。自2005年以来截至2018年11月2日,中证银行指数的累计收益率达到527.21%,收益表现为同期中证100、上证50、沪深300回报的两倍以上。

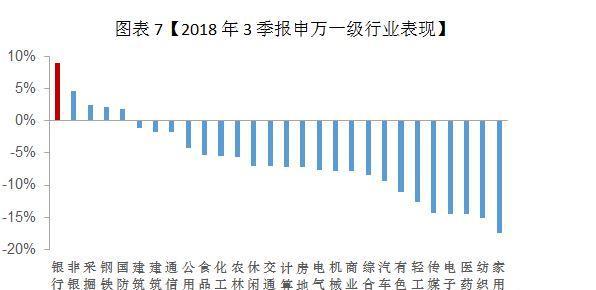

同时据行业三季报统计,银行业行业表现在申万28个一级行业中排名第1。

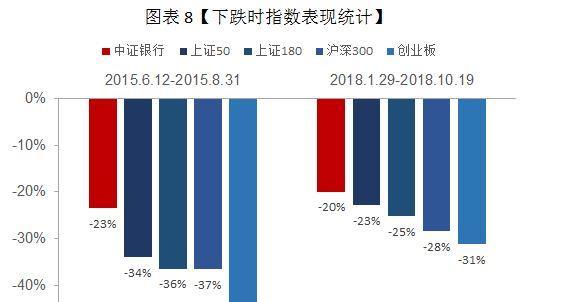

抗跌加实力缓冲。从防御性角度考虑,在最近两次市场下跌行情中,银行板块在抗跌方面均有相对不错的表现。不论是在2015年的股灾的快速下跌中,还是今年以来的震荡阴跌中,中证银行指数均表现出相对其他主流指数更佳的抗跌属性。

二、“江湖”概览——为什么投资银行首选银行ETF?

1、全面高效,布局银行更轻松

根据2018年中报,银行ETF总共持有26家银行,除9月26日上市的长沙银行和9月19日上市的郑州银行没有统计在内,银行ETF持股囊括了在A股两市上市的所有银行股。想轻松实现全面布局银行,还有比选银行ETF更便捷的方式吗?

2、规模流动性双冠傍身,更强投资确定性

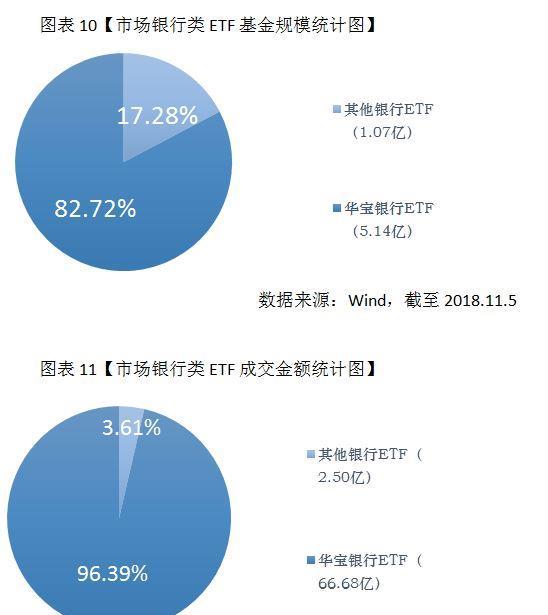

选择银行投资标的,仅仅有“全”还不够,还得有“容”。 截至2018年11月5日,华宝银行ETF基金规模5.14亿,占市场银行类ETF规模的82.72%;成交量上,华宝中证银行ETF优势更为显著,今年以来总计66.68亿的成交额,占到市场银行类ETF成交金额的96.39%(来源:Wind)。

对比全市场所有银行类ETF,华宝银行ETF以5.14亿元的规模,以及今年以来66.68亿元的成交量,成功摘取银行类ETF产品流动性与规模的双冠军!既“全”又能“容”的银行ETF无疑是投资银行的首选宝器了。

3、防踏空,分级、股票的有效替代

与单纯投资银行分级基金、银行股相比,银行ETF更有效的实现了风险的分散:

1)不会有踏空风险。银行ETF几乎涵盖了所有的银行股,只要银行板块上涨银行ETF就会有对应的表现,不会踏空行情。

2)不会有买错股的情况。投资者会遇到买错股的情况,别的银行股都涨,只有自己的银行股不涨。银行ETF因为按照权重比例布局了几乎所有的银行,所以不会出现买错股的情况。

3)规避偶然因素。即使自己猜对了行情也买对了股,也会有一些股票停牌等突发的偶然因素,白白错过了时机。银行ETF最大程度的规避了个股偶然因素的影响,以银行板块整体的情况对应价格的高低。

三、海阔凭鱼跃——玩转银行ETF你要知道

银行业的三季报数据良好,更难得的是目前银行行业的估值也比较低,有较高的安全边际。分行业看,银行业的PE、PB分别为6.87倍和0.88倍,均为28个申万一级行业最低。

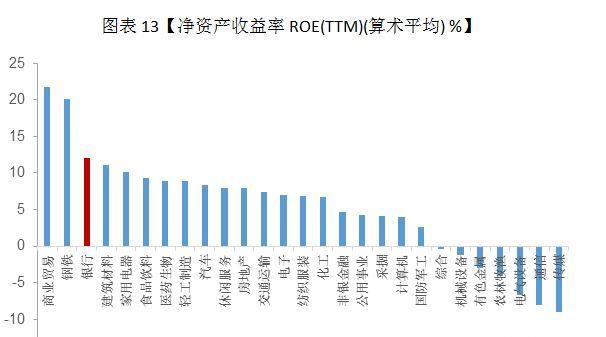

从回报性看,银行股回报较高,是不可多得的价值蓝筹利器。三季报中银行的净资产收益率ROE排名第3,仅次于商贸和钢铁行业。

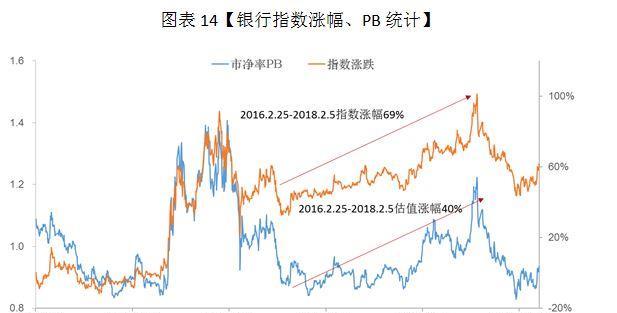

从过往历史数据看,中证银行指数因蓝筹特征鲜明而表现极端,是风格轮动和配对交易的优质标的。以区间计算,2016年2月25日至2018年2月5日中证银行的估值涨幅为40%,中证指数的估值达到69%。可见银行板块指数的反弹强于板块估值。

银行长期估值回归逻辑清晰,所以从中长期配置来看,银行ETF是不错的选择。

问渠哪得清如许,为有源头活水来。

只有源源不断的源头活水,才能带来甘甜的清泉。对于基金来说,流动性是交易的保证,代表着生命力。一只没有流动性的基金,即使标的再好投资价值也会大大受限。银行ETF(512800)可以像股票一样在二级市场交易,也能进行融资融券。截至2018年11月20日,最近一月日均成交额8093万元,是市场上市值最大、流动性最好的银行类ETF。