- 点赞

- 11

- ♥ 收藏

- A大中小

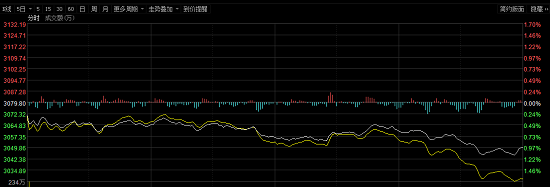

2018年6月13日(周三),上证指数报收3049.80点,下跌30.01点,跌幅0.97%;深证成指报收10161.65点,下跌153.64点,跌幅1.49%;创业板指报收1685.89点,下跌26.87点,跌幅1.57%。

沪市成交1559.35亿元,深市成交1869.73亿元,两市共计成交3429.08亿元,较前一日减少82.03亿元,前一交易日共计成交3511.11亿元。个股方面,两市3525只个股中,有上涨407只,下跌2823只,停牌214只,平盘76只。两市共有30只个股涨停,36只个股跌停。

盘面回溯

沪指今日低开低走,收盘下跌0.97%,收报3049.80点,再度逼近年内低点。两市合计成交仅有3429亿元,行业板块几乎全线下跌,仅有钢铁板块勉强翻红。值得注意的是,工业富联上市第四天即打开涨停板,收盘上涨7.21%,收报25.72元,全天成交158亿元。

资料来源:东方财富Choice数据

资金流向

今日两市成交3429.08亿元,主力资金净流出136.30亿元。

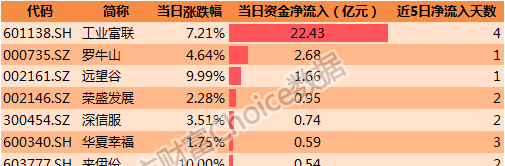

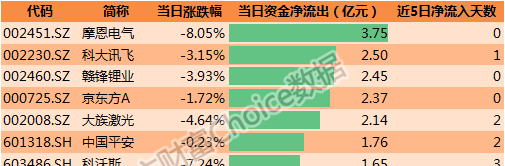

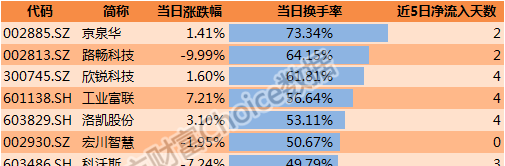

从个股看,两市共827只个股呈主力净流入状态,2465只净流出。净流入排名前五的个股为工业富联、罗牛山、远望谷、荣盛发展、深信服,其中工业富联净流入最多,为22.43亿元;净流出排名前五的个股为摩恩电气、科大讯飞、赣锋锂业、京东方A、大族激光,其中摩恩电气净流出多,为3.75亿元。

资料来源:东方财富Choice数据

资料来源:东方财富Choice数据

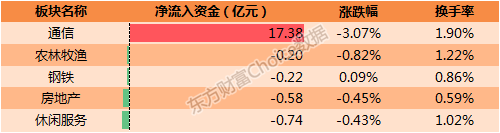

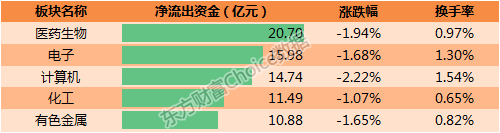

从行业来看,申万一级行业中有1个行业板块呈主力净流入,其中通信板块净流入最多,为17.38亿元;其余27个板块净流出,其中医药生物板块净流出最多,为20.70亿元。

资料来源:东方财富Choice数据

资料来源:东方财富Choice数据

交投热度

换手率方面,换手率排名前十个股中无个股涨停,全部A股中有6只个股换手率超过50%,65只换手率超过20%。

资料来源:东方财富Choice数据

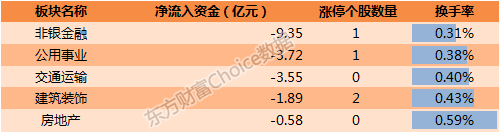

从板块来看,通信板块交投最为活跃,排名前五的板块依次为通信、计算机、电子、农林牧渔、食品饮料板块。排除银行、采掘板块后,交投最不活跃的板块为非银金融板块,排名前五依次为非银金融、公用事业、交通运输、建筑装饰、房地产板块。

资料来源:东方财富Choice数据

资料来源:东方财富Choice数据

个股动向

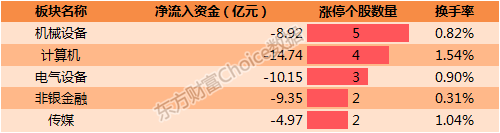

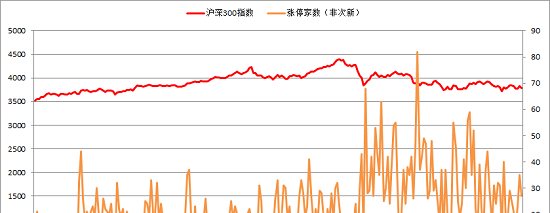

今日涨停股票31只,非次新股27只,主要分布在机械设备、计算机、电气设备、非银金融、传媒板块,其中机械设备板块有5只个股涨停排名第一。

资料来源:东方财富Choice数据

涨停家数历史走势

资料来源:东方财富Choice数据

创历史新高股票

今日共20只非次新股创历史新高。

资料来源:东方财富Choice数据

破净与解禁个股

今日有12只个股破净,为简称(代码)建投能源(000600.SZ)中原传媒(000719.SZ)华联股份(000882.SZ)云内动力(000903.SZ)天舟文化(300148.SZ)联建光电(300269.SZ)华录百纳(300291.SZ)日照港(600017.SH)五矿资本(600390.SH)庞大集团(601258.SH)*ST蓝科(601798.SH)南京证券(601990.SH)。

至下个交易日有8只个股总计1.27亿股限售股解禁,最多为神思电子(300479.SZ),数量为7200.00万股。

资料来源:东方财富Choice数据

热点消息汇总

资本市场又见利好!QFII、RQFII资金汇出限制取消 千亿资金有望入市

资本市场又迎来一项重大利好,未来境外资金投资境内资本市场更加便利。

6月12日,央行、国家外汇局发布新规,宣布对合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)实施新一轮外汇管理改革,以进一步简化管理、便利操作,进一步扩大对外开放。

业界对此给出的最通俗解读是,“外资更敢来玩了!”,也有最通俗负面解读,莫过于外资打赢一把麻将就下桌跑。

本次发布了两份重要文件:《合格境外机构投资者境内证券投资外汇管理规定》和《中国人民银行国家外汇管理局关于人民币合格境外机构投资者境内证券投资管理有关问题的通知》。

综合两份文件看,最重要的改革举措集中在三方面:

1、取消QFII每月资金汇出不超过上年末境内总资产20%的限制。

2、取消QFII、RQFII本金锁定期要求,将现存的QFII投资3个月锁定期、RQFII非开放式基金投资3个月锁定期全部取消,QFII、RQFII可根据投资情况汇出本金。

3、允许QFII、RQFII对其境内投资进行外汇套保,对冲其汇率风险。

尤其是第一条和第二条的改革,被市场普遍认为是重大利好,将利于进一步激发境外投资者的投资热情。

资金汇出限制取消,是彻底的改革

上述三项主要改革中,关于资金汇出限制的取消,无疑是最为重磅的改革。

一位接近监管部门人士对券商中国记者表示,以前对QFII每月资金、QFII和RQFII本金锁定期的限制要求,主要是考虑防范境外投资资金的集中汇出,尤其是要防范在货币贬值预期下的热钱外逃,但这在一定程度上降低了境外资金投资境内资本市场的便利度。此次改革将这些限制取消,无疑利于境外投资资金的更为自由的进出。

外汇局相关负责人也对媒体表示,此次QFII、RQFII改革是比较彻底的,除了对额度的宏观审慎管理外,其他基本都已放开。尤其是从资金汇出和锁定期来看,资金汇出和锁定期的限制是影响QFII投资运作的主要因素。此次将两个限制取消,将进一步简化管理、便利操作,大大激发境外机构投资热情,促进境内资本市场进一步双向开放。

12日发布的两份文件主要是在额度管理和账户开立等宏观审慎方面再次明确了要求,不过,延续了已有的政策规定,并未作大调整。

在额度管理方面,QFII、RQFII在取得证监会资格许可后,可通过备案的形式,获取不超过其资产规模或管理的证券资产规模(以下简称资产规模) 一定比例的投资额度(以下简称基础额度);超过基础额度的投资额度申请,须经国家外汇管理局批准。

其中,QFII额度或其所属集团的资产(或管理的资产)主要在中国境外的,计算公式为:1 亿美元 近三年平均资产规模*0.2% -已获取的RQFII额度(折合美元计算);

QFII或其所属集团的资产(或管理的资产)主要在中国境内的,计算公式为:等值 50 亿元人民币 上年度资产规模 *80%-已获取的 RQFII 额度(折合美元计算);

RQFII或其所属集团的资产(或管理的资产)主要在中国境外的,计算公式为:等值 1 亿美元 近三年平均资产规模*0.2%-已获取的QFII额度(折合人民币计算);

RQFII或其所属集团的资产(或管理的资产)主要在中国境内的,计算公式为:50 亿元人民币 上年度资产规模*80%-已获取的 QFII 额度(折合人民币计算)。

此外,新规再次强调境外投资者未经批准不得随意转让额度。对于RQFII不得以任何形式转卖、转让投资额度给其他机构和个人使用。 RQFII投资额度自备案或批准之日起1年未能有效使用的,国家外汇管理局有权收回全部或部分未使用的投资额度。

外汇套期保值按实需原则

本次改革的另一大举措,就是允许QFII、RQFII开展外汇套期保值,这实则也是发展外汇市场的一项重要措施。

上述外汇局相关负责人表示,因为QFII、RQFII涉及到外汇风险问题,允许境外投资者进行外汇套保,防范汇率风险。允许外汇套保是外汇市场开放的举动,引入更多的机构参与进来,发展外汇市场。QFII和RQFII可以扩大机构参与的范围。

不过,根据要求,开展外汇套期保值操作需根据实需原则,这也是为了抑制外汇投机交易。例如,根据规定,QFII的外汇衍生品交易,限于对冲其境内证券投资所产生的外汇风险敞口,外汇衍生品敞口与作为交易基础的境内证券投资项下外汇风险敞口应具有合理的相关度。

新规也对外汇套期的头寸规模做出明确规定。

QFII持有的外汇衍生品头寸应控制在不超过其上月末境内证券投资对应的人民币资产规模(不含专用存款账户内人民币存款类资产)。QFII持有的外汇衍生品头寸可按月调整。QFII应根据托管人核算的境内证券投资对应的人民币资产规模情况,于每月结束后五个工作日内对持有的外汇衍生品头寸进行调整,确保符合实需交易原则。

资本流通双向开放

QFII和RQFII是在我国资本项目尚未开放情况下引进外资、开放资本市场的一项过渡性制度安排。QFII试点始于2002年,2006年,证监会、央行、外汇局联合发布《合格境外机构投资者境内证券投资管理办法》(证监会、人民银行、外汇局令第36号),将QFII试点进一步制度化。

RQFII的起步则晚于QFII:

1、2011年11月,证监会、央行和外汇局开启RQFII试点,初期额度为200亿元人民币。

2、2013年3月,RQFII制度正式确立,形成证监会负责资格准入、央行负责人民币账户管理、外汇局负责投资额度的监管框架。

3、2016年,央行、外汇局对QFII和RQFII先后实施外汇管理改革,统一QFII、RQFII管理规则,取消单家机构额度上限,QFII、RQFII可依据其管理的资产规模的一定比例自动获得基础额度,基础额度内额度申请无需审批;取消机构投资资金汇入期限要求,允许开放式基金按日申购、赎回,将锁定期从一年缩短为3个月。

4、今年以来QFII额度不断提高,RQFII所覆盖的国家和地区也在增多。例如,在5月总理访日期间,中方宣布同意给予日本2000亿元RQFII额度,支持日本金融机构积极通过RQFII投资中国资本市场。

最新数据显示,截至2018年5月底,累计有287家QFII机构合计获得994.59亿美元、196家RQFII机构合计获得6158.52亿元人民币投资额度。

除了“引进来”的QFII和RQFII,“走出去”的改革也在持续推进,双向开放力度在不断加强。QDII相关工作从4月重启,这是自2015年后首次重启额度审批。与此同时,QDLP和QDIE试点也在加大力度,4月24日,国家外汇管理局稳步推进QDLP和QDIE试点工作,将上海和深圳两地试点额度分别增加至50亿美元。

此外,券商中国记者了解到,按照“十三五”现代金融体系规划,下一步我国将逐步加大资本和货币市场、衍生工具、信贷业务以及个人资本交易等资本项目开放力度。研究推出合格境内个人投资者 (QDII2)境外投资制度试点。

在依法合规、风险可控的前提下,有真实贸易和投资背景的境内银行和企业可探索参与境外商品和金融衍生品市场,满足政策标准的境外机构可探索投资境内商品和金融衍生品市场。

千亿境外资金有望涌入股市

目前,QFII、RQFII与沪港通、深港通和银行间债券市场投资共同组成境外投资者进入中国资本市场的主要渠道。近期在MSCI纳入A股以及中国债券被纳入彭博巴克莱全球综合指数后,国际投资者更是加速增持中国境内资本市场。

在债市方面,根据中债登公布的数据显示,境外机构已连续15个月增持中国国债。截至5月底,外资持有中国国债规模已达到8388.99亿元,创历史新高。

在股市方面,市场更是普遍预计,随着MSCI纳入A股,将吸引千亿资金入市。摩根大通方面预计,A股纳入MSCI将爱难关带动66亿美元资金被动配置 MSCI 中国指数所涵盖的股票,主动配置所带来资金将是被动配置的5倍。因此,整体配置中国股票的资金将达到400亿美元。

“我在和很多国际投资者的沟通过程中了解到,他们已经准备好要提前主动提高对中国A 股市场的配置。我们相信,继MSCI首次把中国A股纳入指数之后,还将有更多在海外上市的中国公司被纳入,未来的所占份额会越来越高。”摩根大通银行董事总经理李晶说。

值得注意的是,在行业前景方面,摩根大通认为,金融科技将成为除广告、游戏和电子商务以外,互联网商业模式发展的下一个新支柱。 “我们预计,未来三至五年内,中国金融科技业将成为一个规模达人民币数千亿元级的市场。中国金融科技市场所拥有的商机十分可观。中国金融科技市场的市场年总收入额将于2020 年达到人民币 4600 亿元左右。 ”李晶说。

此外,李晶称,消费和服务升级、高科技、人工智能、自动化以及制造业升级将成为新的增长驱动力。而对于生活质量的追求将会支持医疗健康、保险以及环保相关的行业。

关于我们:

Choice金融终端是一款专业的金融数据分析与投资管理软件,致力于为金融机构、学术研究机构和专业投资者提供优质的金融数据及相关服务。终端内容涵盖股票、固收、基金、商品、外汇、宏观行业等领域,提供Excel插件、量化接口、组合管理等应用工具,集信息查询、统计分析、应用于一体,是金融市场参与者的必备工具。